יתרת הנכסים המנוהלים על-ידי כלל הגופים המוסדיים, "ותיקים" ו"חדשים", עלתה ב-2015 בכ-7%, כך שבסופה של השנה שעברה התיק המנוהל על-ידי השוק המוסדי היווה כ-40% מסך תיק הנכסים הפיננסי של הציבור בישראל, שהסתכם באותה נקודת זמן בכ-3.31 מיליארד שקל. זאת, לעומת שיעור שהיה גבוה במקצת מרמה של 30%, שאפיין את חלקו של תיק הנכסים שנוהל על-ידי כלל הגופים המוסדיים ב-2007. כך עולה משורת נתונים סטטיסטיים שפרסם לאחרונה בנק ישראל בהתייחס ל-2015.

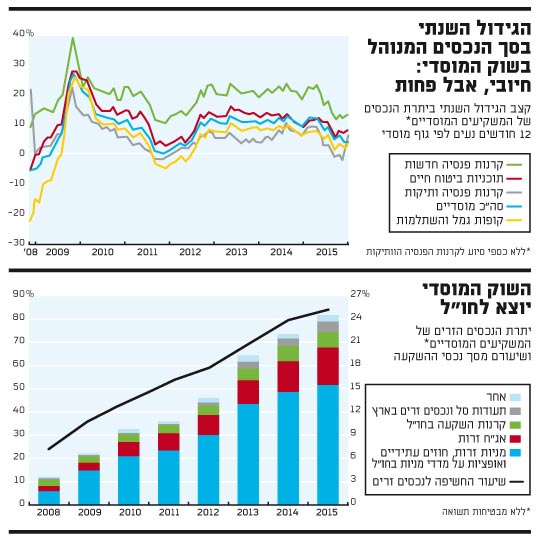

בבנק ישראל ציינו עם פרסום הנתונים, כי למול העלייה בחלקו של התיק המנוהל על-ידי המשקיעים המוסדיים נמשכה מגמת הירידה בחלקו של התיק המנוהל על-ידי הציבור במישרין (כולל קרנות נאמנות - ובעיקר בשל פדיונות נטו גבוהים בקרנות הכספיות ובקרנות המתמחות באג"ח). כמו כן, בבנק המרכזי הסבירו שיתרת הנכסים המנוהלים על-ידי המשקיעים המוסדיים עלתה, "אך בקצב נמוך יותר מהממוצע בשנים האחרונות. נוסף על כך, נמשך הגידול במשקל ההחזקות של חלק מהמשקיעים המוסדיים בנכסים הזרים מסך כל נכסי ההשקעה, בקצב מתון יותר מאשר בשנים הקודמות".

מה עוד קרה בתיק הנכסים המוסדי ב-2015, שהתאפיינה בתנודתיות רבה עם תחילת שנה טובה, וחודשים שליליים מאוד בהמשכה? מהנתונים שמציג בנק ישראל עולה, כי על רקע האי-ודאות הגוברת בשווקים בתיק המנוהל על-ידי המוסדיים, "שיעור הנכסים בסיכון ירד מעט, אך נותר גבוה (48%) ביחס לשיעור הנכסים הנזילים, שנותר נמוך מאוד, זאת למרות העלייה המתונה בשנתיים האחרונות (8%)".

כמו כן, התנאים המאתגרים בשוקי ההון בארץ ובעולם, שמאופיינים בריביות אפסיות ששוררות בעולם זה שנים, הובילו לשורת שינויים בתיק המוסדי, שנועדה להבטיח את החוסן הפיננסי של הציבור בעתיד הרחוק, עם יציאתו לגמלאות, ושאותה כבר הארנו בעבר. כך, בבנק ישראל מציינים כי ב-2015 חלה ירידה מועטת במשקל ההחזקות של המוסדיים באג"ח פרטיות, ממשלתיות ומק"מ (כולל מיועדות) - ביחס לסך הנכסים, וזאת בהמשך למגמת ירידה שהחלה כבר בשנת 2012, ולמרות העלייה ביתרות במהלך השנה, ציינו בבנק ישראל. למול זאת חלה עלייה ברכיב המזומן והפיקדונות, הסולידיים אך בעלי התשואה האפסית, וגם במשקל של רכיב המניות, המהווה רכיב סיכון - בתיק המוסדי הכולל.

אגב, ביחס להשקעה במניות, מהנתונים שמציג בנק ישראל עולה כי שיעור ההשקעה במניות של קרנות הפנסיה החדשות נמוך משמעותית בהשוואה לממוצע של מדינות ה-OECD, ורק בספרד, ביפן, בגרמניה ובסלובניה שיעור ההשקעה במניות נמוך יותר.

אך לא רק חלקם של רכיבי המניות, המזומן והפיקדונות גדל ביחס לתיק המוסדי, כי אם גם ההחזקה של נכסים זרים על-ידי המוסדיים, שכוללת החזקה של נכסים זרים בחו"ל ושל נכסים זרים שהונפקו בארץ, כולל תעודות סל המחקות מדדים בחו"ל. בהקשר זה מציינים בבנק ישראל, כי "שיעור ההחזקה בנכסים זרים עלה במהלך השנה בכ-1.2 נקודות אחוז, לכ-25%, גידול אשר נבע מקצב גידול גבוה יותר ביתרת הנכסים הזרים מאשר קצב הגידול בסך נכסי ההשקעה".

החשיפה הגוברת של השוק המוסדי לחו"ל אינה הומוגנית. בבנק ישראל פירטו כי "ב-2015 נמשכה מגמת העלייה בשיעור החשיפה לנכסים זרים בקרנות הפנסיה החדשות ובקופות הגמל וההשתלמות. לעומת זאת, בחברות הביטוח בתוכניות המשתתפות ברווחים, ובקרנות הפנסיה הוותיקות, נרשמה ירידה בשיעור החשיפה לנכסים זרים".

נמוך יחסית למרבית מדינות ה-OECD

יחד עם זאת, "שיעור החשיפה לנכסים זרים של חברות הביטוח בתוכניות המשתתפות ברווחים הוא עדיין הגבוה מבין כל הגופים המוסדיים, ועמד על כ-35%". בקרנות הפנסיה החדשות מדובר על שיעור חשיפה לנכסים זרים של 31%, נכון לסוף 2015, כשבקופות הגמל ובקרנות ההשתלמות מדובר בכ-27%, ובקרנות הוותיקות - 13%. ב-2012 דובר בשיעורי חשיפה של 28%, 21%, 19%, ו-9%, בהתאמה.

בהקשר זה מציינים בבנק ישראל, כי שיעור ההשקעה בחו"ל של קרנות הפנסיה החדשות בישראל נמוך מהממוצע בקרב מרבית מדינות ה-OECD (נכון לסוף 2014). כך, בעוד שבהולנד דובר על שיעור השקעה בחו"ל של כ-81.7%, באסטוניה 77.7%, בסלובקיה 67% ובאיטליה 57.3% (כשהממוצע של מרבית מדינות ה-OECD, שנבחנו ושלא כללו את ארה"ב, עמד על 39.4%), הרי ששיעור ההשקעה בחו"ל בקרנות הפנסיה החדשות בישראל עמד על 26% - נמוך אפילו מאנגליה, ורק דנמרק, איסלנד, יפן, צ'כיה ומקסיקו הציגו שיעור השקעה בחו"ל נמוך יותר.

לסיום, בצל הירידה בשיעור הגידול שנרשם ב-2015, ביחס לממוצע בשנים שקדמו, בבנק ישראל מציינים כי "יתרת הנכסים של כלל המשקיעים המוסדיים עלתה בשנה שעברה בכ-82 מיליארד שקל, שהם כ-7%. בשלוש השנים שקדמו ל-2015 עמד קצב הגידול השנתי על כ-11%, בממוצע. בבנק ישראל ציינו, כי "הירידה המשמעותית ביותר בקצב הגידול נרשמה בקרנות החדשות - 13.5% לעומת 21% בממוצע בשלוש השנים הקודמות".

יחד עם זאת, שוק הפנסיה החדשה הוא שוק החיסכון שמנוהל על-ידי המוסדיים שמחזיק בשיעורי הצמיחה הגבוהים ביותר, וצפוי לשמור על מעמדו זה גם בשנים הבאות, גם בהינתן תשואות אפסיות בשוקי ההון, וזאת הודות להפקדות האדירות שעוברות לחשבונות שמנוהלים עבור ציבור החוסכים ועל-ידי הגופים המוסדיים.

הגידול השנתי בסך

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.