בחמש השנים האחרונות התחזיות, האומדנים והניתוחים המנומקים באשר לכיוון שוק הנדל"ן המסחרי, נשמעו פחות או יותר אותו הדבר. התאוששות מהמשבר הכלכלי של סוף העשור הקודם, בשילוב הריבית הנמוכה, הזרימו ביקושים גדולים לנדל"ן המסחרי, העלו את ערך הנכסים והקטינו את התשואות. מי שמצפה כי סיכום שנת 2015 והתחזית לשנים הבאות יניבו הפתעות נרעשות, הכרזה על תום עידן והיפוך מגמה, צפוי להתאכזב מעט.

השורה התחתונה דומה למדי לממצאי השנים הקודמות, אך בכל זאת בצידה כוכבית. הכוכבית מסמנת כי בשונה מחמש השנים ה'קלות', הגידול בשווי הנכסים ועליית מחירי השכירות בגינם כבר אינה מובנת מאליה. בענפים מסוימים הצפי הוא לנסיגה מסוימת בקצב הגידול, הן בשל המצב הכלכלי בעולם והן בשל שיעורי הריבית, קצרת הטווח ובעיקר זו לטווח ארוך, המשליכים ישירות על מחירי נכסי הבסיס ועל גובה השכירות. זאת, לצד סיכונים ענפיים אחרים וחלופות מקוונות המציעות אלטרנטיבות שעד לפני מספר שנים נראו כנישתיות בלבד, אך כיום מאיימות אף הן על הביקוש העתידי.

כוכבית נוספת מבדלת את ביצועי הנדל"ן המסחרי לאזורים גיאוגרפיים שונים. אם באותן שנים עליזות, עידן הריבית האפסית גרם לזינוק במחירי הנכסים ולירידה הדרגתית ומובהקת בשיעורי התשואה גם במקומות שבהם הכלכלה המקומית צלעה, הרי שהצפי לשנים הקרובות אינו כה אחיד. בחלקים שונים על גלובוס, ההנשמה המלאכותית המוניטרית כבר אינה מנפקת מספיק דלק כדי להמשיך להתקדם אל אותו הכיוון.

מחקר מקיף של חברת CBRE מעריך כי דווקא בשווקים המפותחים, המגמה החיובית צפויה להימשך. קרי, מחירי הנכסים ימשיכו לעלות, ודמי השכירות יעלו אף הם אך לא ידביקו את קצב העלייה במחירי הנכסים, כך ששיעורי התשואה ימשיכו להילחץ כלפי מטה. עם זאת, בשווקים המתפתחים דווקא, אלו שלכאורה מגלמים פוטנציאל רב יותר ובראשם סין האניגמטית ושווקים אחרים בעיקר באסיה, המתבססים על מקורות הכנסה מוגבלים והתרבות העסקית בהם חשופה יותר לתחלואות במצב הכלכלי הגלובלי, הצפי אדמדם יותר.

להערת CBRE, השנה הנוכחית צפויה להמשיך במגמת גידול היקפי העסקאות, אך קצב הגידול צפוי להתמתן ולרדת. כלכלני בית המחקר צופים עלייה שנתית של 4% בהיקף ההשקעות. הריבית הנמוכה, בלי תחזית לעלייה משמעותית בטווח הנראה לעין, תומכת בהגדלת היקפי הפעילות בתחום הנדל"ן המסחרי שכן אין חלופות מסורתיות.

הקיטון בקצב העלייה קשור ישירות לסגירת מרווחים בין שיעורי התשואה על נכסי משרדים לבין אג"ח ממשלתית ממוצעת, המסמלת נכס מניב חסר סיכון. בעוד שהפער לקראת סוף שנת 2014 עמד על קרוב ל-3% (תשואה ממוצעת שנתית של כ-5% על משרדים פריים, לעומת תשואות של 2% בעבור אג"ח מדינה), במהלך שנת 2016, המרווח צפוי להצטמק לכדי 2%, וככל שהמרווח נמוך יותר כך אטרקטיביות ההשקעה נמוכה. אגב, בטרם פרץ המשבר העולמי של 2008, גובה המרווח עמד על פחות מ-1%, ולאחריו קפץ לרמות של 3%, כך שאין במרווחים של היום, לפחות לא על פי נתוני העבר, על מנת לייצג שיעור בעייתי, שעלול להעיד על כשל שוק בהערכות סיכוני ההשקעה.

התאוששות זוחלת באירופה

קשה לתת תחזית מספרית לשינוי בכלל תחומי הנדל"ן המניב על ענפיו השונים ועל שלל האזורים הגיאוגרפיים, אך ב-CBRE מספקים אומדן עלייה שנתי של 2.2% במהלך שנת 2016במחירי השכירות הממוצעים, בנכסים זהים. שיעור זה נמוך משיעורי העלייה בשנת 2015, שעמד על 2.8%. לכאורה המגמה לא השתנתה, אך עובדה היא כי קצב הגידול ירד בלמעלה מ-20%.

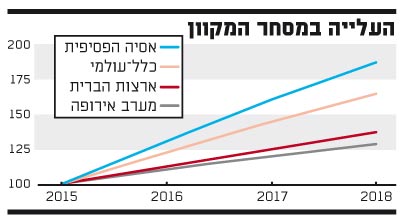

העלייה צפויה להתרחש במרבית הענפים והאזורים השונים, אם כי בשווקים המפותחים, המהווים ערי מקלט בימים של אי ודאות כלכלית, המגמה תהיה מובהקת יותר, בעוד שבשווקים מתפתחים, במיוחד באסיה והפסיפיק, צפויה לחול ירידה זוחלת במחירי השכירות הממוצעים, כהמשך לעצירה שנרשמה בשנה החולפת. השוק האמריקאי מרכז את מירב האופטימיות בקרב המומחים אשר צופים כי המשך ההתאוששות הכלכלית במעצמה זו, תמשיך לגרור עמה את מחירי השכירות צפונה.

הנתונים מראים כי מחירי השכירות, של כלל נכסי הנדל"ן המסחרי בארה"ב עלו בלמעלה מ-33% בשקלול כללי מתחילת שנת 2010 וכי שיעורים אלה, הגבוהים מבין כל האזורים הגאוגרפים שנבחנו במשך תקופה זו, צפויים להמשיך ולעלות בשנה הקרובה.

אם בשנת 2015 הגידול הנאה במחירי השכירות, אשר עמד על 4%, הצליח להציב את ארה"ב רק במקום השני בטבלה, הרי שבשנת 2016 צפויה ארה"ב לחזור לראש הדירוג, עם אומדן עלייה שנתי של 3.4%, שיעור הנמוך מנתוני השנה החולפת, כהמשך ישיר למגמת התמתנות הצמיחה הגלובלית, אך בלא ספק מרשים לנוכח המתחולל בגלובוס. את המקום הראשון לשנת 2015, הפסידה ארה"ב בפוטו פיניש למדינות ה-EMEA קרי אירופה, אפריקה והמזרח התיכון, שם השקלול הכללי הצביע על עלייה 4.1% במחירי השכירות, והצפי כי המגמה תתמתן לכדי 3.2% בשנת 2016.

את עיקר האופטימיות יש לייחס להמשך ההתאוששות הזוחלת באירופה, וההערכה כי השוק המסחרי יחזור להוות סוג של מקלט להשקעות מניבות בימים שבהם המצב הכלכלי הגלובלי אינו ברור. באזור אסיה והפסיפיק האיום הפך הלכה למעשה לעובדה. אי הוודאות באשר לאמיתות הנתונים הכלכליים המגיעים מסין והחשש מפני הנתון האמיתי, לצד עודף היצע במדינות מסוימות באזור, הכריעו את שנת 2015 כך שמחירי השכירות של הנדל"ן המסחרי, הקשור באופן מאוד ברור למצב הכלכלה של המשק, רשמו ירידה סמלית של 0.2%.

התחזית להמשך מגמת העצירה גם בשנת 2016, שצפויה בסופה להסתכם ב-0% עגול, מספרת כי הסמליות, לכאורה, שנרשמה בשנת 2015, אינה מעידה על תופעה חד פעמית, אלא על מגמה, שעשויה להפוך למגמת ארוכת טווח באשר לכיוון מחירי השכירות המסחריים באזור.

משרדים: סגירת פערים

בשנת 2015 נרשמה עלייה של 2.8% במחירי שכירות משרדי הפריים, בעיקר בשל הביקוש הגובר מצד חברות בענפי השירותים וההיי-טק למשרדים יוקרתיים, וכן בשל המשך מגמת ההסתעפות הגלובלית של תאגידים מובילים. עליית המחירים המהותית ביותר נרשמה בארה"ב, שם דמי השכירות הממוצעת עלו בכ-4.7% במהלך 2015, בעוד שמדינות ה-EMEA ובאסיה הגידול בקצב השכירות היה מתון בהרבה ועמד על 2.1% ו-1.6% בהתאמה.

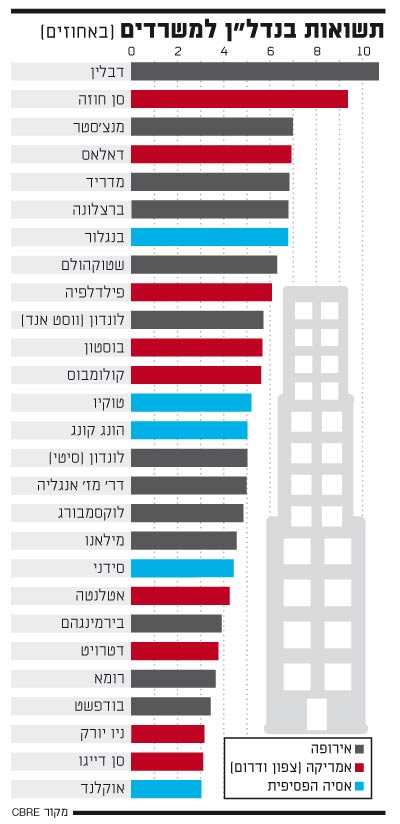

ומה יקרה ב-2016? דבלין בירת אירלנד תמשיך להוות תפוח האדמה החם של הענף, ותהיה היחידה אשר צפויה להניב עלייה דו-ספרתית במחירי השכירות המסחריים, מבין כל הערים הנסקרות. התחזיות צופות עלייה שנתית ממוצעת של 10.7% בדבלין במהלך שנת 2016, בעיקר בשל התחייה העסקית באזור המשליכה על שיעורי תפוסת הנכסים הגבוהה בבירה האירית. יחד עם זאת, המגמה צפויה להיעצר במהלך השנים הבאות, עת יבשילו מספר פרויקטים מניבים וסחורה רבה תיכנס ותאזן את השוק.

בעריה המרכזיות של ספרד, ברצלונה והבירה מדריד תימשך מגמת ההתאוששות הכללית, ובתחום המשרדים פערי התשואה אל מול מטרופולינים מובילים באירופה צפויים להמשיך ולהצטמצם.

כוכבת אירופאית נוספת הינה מנצ'סטר, אשר בשל המחירים הגבוהים בלונדון, שיש שיגדירו אותם כמנופחים, הפכה לאלטרנטיבה מועדפת. באשר לבירה האנגלית, נציין כי במהלך 2016, צפויים להסתיים הקמתם של מספר לא מבוטל של משרדי יוקרה בעיר, אשר עשויים לעלות מעט את שיעורי הנכסים הריקים בעיר ולהפחית את קצב עליית מחירי השכירות ההדרגתית בבירת ההשקעות האירופית. למעט הבירות הבריטיות, בשנה הנוכחית לא צפוי להגיע זרם רציני של סחורה חדשה לערים האירופאיות המובילות, מה שעלול להמשיך ללחוץ את מחירי השכירות מעלה, בכפוף למצב הרוח הכלכלי הגלובלי.

באשר לשוק האמריקאי, בכל אחד מהאזורים של סן חוזה, דאלאס, פילדלפיה, בוסטון וקולומבוס, צפויה עליה של למעלה מ-5.5% במחירי שכירות משרדי הפריים. העובדה כי כל אחד מאזורים אלו נסמך על מנוע צמיחה אחר מעידה על עוצמתה של הכלכלה האמריקאית. התחזיות מורות כי שיעור משרדי הפריים החדשים שצפויים להיספג בשוק, צפוי לרדת בכ-25% מרמזת אף היא על כך שמחירי השכירות צפויים להמשיך כלפי מעלה.

באסיה והפסיפיק, מעט קשה יותר למצוא חניכים מצטיינים עתידיים. אם נתאמץ, נוכל לציין את בנגלור, עיר בדרום תת היבשת, המאופיינת במשרדיה המרווחים המיועדים בעיקר לתעשיית ה-IT הפורחת ואשר מחירי השכירות בה צפויים לעלות בכ-7% במהלך השנה, בעוד שבטוקיו, הונג קונג וסידני צפויות להירשם עליות מחירי שכירות נאות של כ-5% בשנה. באשר להיצע, הרי שפרויקטים לבניית למעלה מ-5 מיליון מ"ר משרדי פריים צפויים להסתיים במהלך השנה, במיוחד בסין ובהודו, מה שצפוי להוריד את שיעורי התפוסה הממוצעים בנכסים אל מתחת רמת ה-89%.

הכוח העולה של ענף הטכנולוגיה משפיע בהדרגה גם על אופי הביקושים. הביקוש המשמעותי למשרדים מקרב חברות הטכנולוגיות בעיקר מקרב תחומי האינטרנט והניו-מדיה, צפוי להמשיך ולנסוק במיוחד בערים מרכזיות. פריחת העסקים בתחום הופכת את שאלת מחירי השכירות לפחות קריטית עבור תאגידים גדולים ברחבי אירופה, אשר מוכנים לתת יותר בתמורה ללוקיישן מועדף, בעיקר במרכזי העסקים של הערים הגלובליות הבכירות. ההוצאה העיקרית של החברות הללו היא עבור כוח אדם (משכורות), וגם ההצלחה של החברות הללו תלויה במשיכת כוח אדם מוכשר ויצירתי לעבוד אצלן, ולכן המיקום חשוב בהרבה משאלת המחיר.

מבין כל מגזרי הנדל"ן המסחרי, בתחום הקמעונאי נרשמת מתיחת הפנים הרחבה ביותר, שכן התחום ממציא עצמו מחדש לנוכח האיומים הטכנולוגיים. ענף הקניות המקוונות, הופך לאיום של ממש עבור מרכזי הקניות, ובעליהם החלו אף להרגיש את השלכות הנושא בירידה בשיעורי התפוסה, והמגמה רק הולכת ומחריפה. על פי תחזית CBRE, במהלך שלוש השנים הקרובות, התופעה צפויה להמשיך ולצמוח בכ-60% נוספים, מתוכם 23% כבר בשנה הקרובה, כאשר שיעור הצמיחה הגדול ביותר בתחום יגיע מאסיה והפסיפיק.

מסחר: עודף היצע

האיום המקוון כה גדול שיזמים שונים מנסים לשנות יעודי קרקע ממסחר למגורים, על מנת להוריד מסיכונם העסקי. אלו הנותרים נאמנים לענף צריכים לחשוב על דרכים למשוך בחזרה את אותם נוטשים מקוונים באמצעות יצירת חוויות לקוח חדשות. חלק מהקמעונאים עושים זאת באמצעות התמקדות בקונספט מסוים, למשל התמקדות במשפחות והתוויית פעילויות ואטרקציות תומכות מכירה למשפחות. אחרים הפכו את מתחם הקניות לכזה שמספק לצרכן את כל צרכיו במשך היום, כולל מזון ואופנה, וגם שירותים תרבותיים, ואף מתחמים בהם ישנם משרדי ממשלה ודואר, כך שניתן גם לסיים עם ה'סידורים' השונים.

בינתיים, גם בשוק הנדל"ן הקמעונאי חלה עלייה בשנה האחרונה במחירי השכירות (באזורי הפריים), אם כי הקצב הלך ודעך. אם בשנת 2014 נרשמה עלייה מהותית של כ-5%, הרי שבשנה החולפת שיעורי הגידול נחתכו בחצי לכדי 2.7%, כאשר את עיקר האשמה יש לייחס לאסיה הפסיפית. לאחר שנתיים מרשימות של עליה בביקוש, בעיקר ביפן, נרשמת הורדת הילוך בקרב המשקיעים, כל זאת לנוכח הבעיות בשווקיה המתפתחים של אסיה ומכאן שגם התחזיות להמשך הדרך אינן כה אופטימיות. כמו כן, במהלך שנת 2016, צפויים 'להישפך' לשוק עוד כ-5.9 מיליון מ"ר חדש למסחר, בעיקר בדמותם של מרכזי קניות ברחבי סין, כך שקשה יהיה לבעלי נכסים קמעונאיים לשמר על מחירי השכירות הנוכחיים.

בארה"ב ובאירופה המגמה שונה לחלוטין. באזור ה-EMEA נרשמה בשנת 2015 עלייה דרמטית של קרוב ל-7% במחירי השכירות, שיעור שצפוי לרדת במהלך השנה הנוכחית ואף זו שלאחריה, לאור הירידה בשיעורי התשואות ומלאי חדש נרחב של נכסי מסחר במיוחד במדינות אירופה המערבית. יחד עם זאת, המדיניות המוניטרית המרחיבה ביבשת והנכונות של נגיד הבנק האירופי להילחם עם כל סממן של האטה כלכלית, מותירים למעשה את שיעורי הריבית הריאלית ברמות שליליות, ומכאן שלא נופתע עם התשואות ימשיכו לרדת מתחת רף ה-4%.

במקביל, המהפכה המקוונת תיתן אותותיה גם על התחום הלוגיסטי. הביקוש למרכזים לוגיסטים גדולים ימשיכו להיות יציבים, אך לצידם ובשל אופי הפעילות בתחום המסחר המקוון, גדלה הדרישה למתחמים קטנים יותר בהם ניתן לספק את הסחורה הייעודית בזמן קצר יותר.

קלגרי: מושכר וריק

עודפי שטחי משרד ומחסור בדיירים על רקע קריסת מחיר הנפט ניתן לראות בעיר קלגרי שבמרכז קנדה. שיעור המשרדים הפנויים להשכרה בעיר בשיא של חמש שנים, ודמי השכירות הם הנמוכים ביותר מאז 2006, בעקבות צמצומים של אלפי משרות משרדיות. חברות אנרגיה מבקשות מבעלי הנכסים הקלות בשכירות, או שהן משכירות לדיירי-משנה שטחים בחצי מדמי השכירות המקובלים.

וזו רק ההתחלה. רק משקיעים שמצוידים בסבלנות רבה ירצו להשקיע בעיר שבה יגיעו לשוק 3.8 מיליון רגל רבועות (353 אלף מ"ר) של משרדים חדשים בשנתיים וחצי הקרובות. "זה מרחץ דמים. אנחנו בנקודה הגבוהה ביותר של אי ודאות וחששות כעת", אומר מנהל ברשת התיווך אביסון יאנג.

באזור שלו, שיעור המשרדים הריקים זינק ברבעון השלישי של 2015 ל-14%, שיא מאז שנת 2010, בהשוואה ל-5% בלבד בדאונטאון טורונטו, לפי נתוני קבוצת CBRE. חברות משכירות לדיירי-משנה 2.7 מיליון רגל רבועה, וזה לא כולל עוד 2 מיליון רגל רבועה של "משרדי צללים", שטחים שמושכרים אבל ריקים, שיחד איתם שיעור השטחים הפנויים עולה ל-18%, שיא מאז אמצע שנות ה-80.

לפי סגן נשיא רשת התיווך JLL למערב קנדה, השכירות המשרדית בדאונטאון קלגרי ירדה ל-20.75 דולר קנדי (כ-15 דולר ארה"ב), הרמה הנמוכה ביותר משנת 2006. ודיירי משנה יכולים כעת להשיג מחצית מדמי השכירות הללו.

הולנד: עודף חנויות כרוני

לתשומת לב הישראלים שחולמים לפתוח דוכן פלאפל או חנות בגדים בבירה ההולנדית: לפחות במונחי שכירות, צפויות הוזלות גדולות. להולנד יש עודפים גדולים בשטחי מסחר קמעונאי. כלכלני הבנק הגדול במדינה, ING, פרסמו בסוף ינואר אזהרה על כך שההולנדים צפויים לראות חנויות ריקות רבות ברחובות הראשיים. הסיבה: רגולציה מכבידה, קניות מקוונות, ועודף כרוני של חנויות במדינה.

בהולנד קיים שטח חנויות של 1.8 מ"ר לכל תושב - ולפי מדד זה היא אחת ממדינות הקמעונאות הצפופות באירופה. רק אוסטריה מקדימה אותה. 9% משטחי המסחר בהולנד ריקים כעת, והנתון הזה צפוי להכפיל את עצמו בקרוב.

בנוגע לשטחי מסחר (קמעונאות) באירופה כולה, סקר רשת סוכנויות ג'ון לאנג לאסל מסוף 2015 מדבר על ביקוש לשטחי חנויות בעיקר בכלכלות המבריאות של ספרד, פורטוגל ואיטליה. תשואות הנכסים עלו, לפי הסקר, בכחצי נקודת אחוז במחצית השנייה של 2014, ובשיעור דומה במהלך 2015.

סקר מקביל של מגמות שטחי משרדים באירופה צופה ביצועי יתר של שווקים בהולנד, צרפת, אירלנד וספרד במונחי דמי שכירות, ועליית ערך נכס הבסיס בשלוש השנים 2015-2017. השוק הגרמני לא יאבד את מעמדו כמקלט מבטחים, אך עלייתו תפגר אחרי הממוצע במרחב האירו, ותתבסס בעיקר על עליית השכירות ולא על השבחת הנכס.

בערים כמו מדריד ודבלין, ערכי הנכסים עדיין לא חזרו לרמתם מלפני המשבר של 2008. חברת הנדל"ן הבריטית M&G נכנסה באוגוסט 2015 לראשונה לשוק המשרדים הספרדי. היא שילמה 90 מיליון ליש"ט תמורת 35 אלף מ"ר פנויים בבניין במרכז מדריד, אותם היא שיפצה והשכירה לחברת הפרסום הבריטית WPP. "אנחנו עדיין קונים בזול בספרד", אמר מנכ"ל קרן הנכסים האירופיים של M&G. הקרן הוציאה בשנה האחרונה (ממארס 2015) 360 מיליון אירו על קניית שטחי משרד בדנמרק, איטליה, גרמניה וצרפת.

יוסטון: כשהנפט בשפל

ב-2014, כשיוסטון שגשגה יחד עם מגזר הנפט (114 דולר לחבית), חברת שירותי שדות הנפט הצרפתית טכניפ הרחיבה את נוכחותה בעיר וחכרה ארבע קומות בבניין משרדים שהיה בבנייה על מסדרון האנרגיה המפורסם של העיר. בינואר השנה הנפט נסחר בשפל של 26 דולר לחבית (מאז הוא התאושש ב-50%). טכניפ עדיין מחפשת דיירי משנה לאותן ארבע קומות. כך היא מוסיפה לשוק בבת אחת 10,000 מ"ר של שטח משרדי פנוי.

לציידי נכסים ללא דיירים יש כעת שוק חדש להתמקד בו, שוק מגזר הנפט שקרס. יוסטון, העיר הגדולה בטקסס, מציעה כעת מבחר גדול של שטחי משרד ללא דיירים.

ברבעון הרביעי של 2015, כמות שטחי משרדים בהחכרת משנה באזור יוסטון הגיעה ל-7.6 מיליון רגל רבועה, כ-740 אלף מ"ר - כמו שני בנייני אמפייר סטייט בילדינג בניו יורק. 23.2% מכל המשרדים ביוסטון היו נטולי דיירים או זמינים להשכרה מיידית ברבעון הרביעי, עלייה מ-17.8% שנה לפני כן, ומעל הממוצע הארצי בארה"ב של 16.2%, לפי הסקר של סייבילס.

אנליסטים רבים מעריכים ששוק שטחי המשרד עוד ימשיך לרדת לפני שהוא ישתפר, בהתחשב בכך שזהו שוק שתמיד מפגר מעט אחרי הכלכלה. כלומר, גם את מחירי הנפט יחזרו לטפס, השגשוג במגזר לא יחזור בעוד חודשיים. הנהלות חברות יהיו זהירות יותר, ולא כל החברות שפשטו רגל יחזרו לעסקים. הירידה הנוכחית ביוסטון רחוקה מלהיות המשבר הגדול של שנות ה-80, שבו העיר התפרסמה כ"עיר הבניינים השקופים", מפני שמגדלי הזכוכית שלה היו ריקים עד כדי כך שאפשר היה לראות דרכם את הצד השני של העיר. הכלכלה העירונית היום מגוונת הרבה יותר, ויוסטון נהנית בין היתר ממגזר מכשור רפואי משגשג.

אחת הבעיות של שוק שטחי המשרד ביוסטון היא שלמרות הירידה המהירה בביקוש, ההיצע עדיין עולה. הסיבה לכך היא שבשנת השיא 2014, חמישית מסך בניית שטחי המשרדים בכל ארה"ב התרכזה ביוסטון. כ-7.9 מיליון רגל רבועה של משרדים חדשים יגיעו לשוק ב-2016, לפי חברת מחקרי הנדל"ן קוסטאר גרופ.

האבסורד הוא שדמי השכירות למשרדים לא ירדו בהרבה, ונשארו בערך 29 דולר לרגל רבועה או 312 דולר למ"ר. הסיבה היא שאין הרבה עסקאות והחברות השוכרות מעדיפות שלא לעשות "שופינג" ולעבור לשטחים זולים יותר, מסבירים בסוכנות סייבילס. לשם השוואה, השכירות המשרדית בלוס אנג'לס, לפי סקר של נייט פרנק, היא 73 דולר לרגל רבועה בשנה. בלוס אנג'לס יש 244 אלף עסקים, ולכן הביקוש לשטחי משרד תמיד גבוה. בשיקגו השכירות היא 68 דולר לרגל רבועה בשנה, אחרי עלייה של 4.6% ב-2015. בסן פרנסיסקו, הסמוכה לעמק הסיליקון, השכירות היא 105 דולר לרגל רבועה בשנה והעלייה השנתית היתה 8.2%. בניו יורק (מנהטן) השכירות המשרדית מגיעה ל-153 דולר לרגל רבועה.

תשואות בנדל"ן למשרדים

העלייה במסחר המקוון