לפני כשנתיים ערכנו במדור זה השוואה בין איגרות החוב הארוכות בסקטור הבנקים למול השקעה במניות הבנקים. הממצאים הצביעו חד משמעית על העדפה למניות על פני האג''ח, כשמדובר בהחזקה למשך תקופה ארוכה מאוד של 10 שנים. חלפו שנתיים, ובמהלכן מדד מניות הבנקים נותר ללא שינוי, ובגזרת החוב - מדד אג''ח בנקים צמודות רשם ירידה קלה של 0.6%. כלומר, ברמת המדדים והתשואות לא הרבה השתנה.

ברצוננו לבחון שוב את התשואה שמשקיע יראה בהשקעה באיגרות חוב בנקאיות, בהשוואה לתשואה שניתן לקבל כיום בהחזקה תחליפית של מניות הבנקים.

איגרות החוב הבנקאיות הצמודות נסחרות כולן בתשואה ריאלית שנתית לפדיון ברוטו שבין 0%-1%, והמרווחים בהן נעים בין 0.2% ל-1.5% מאג''ח ממשלתית במח''מ מקביל - תמונה קרובה לממוצע השנים האחרונות. ישנו שוני במרווחים של הבנקים השונים, והוא מושפע משורה של גורמים, ובהם: דרגת הנשייה (אג"ח/שטר הון), חוסנו של הבנק המנפיק, הדירוג שלו והמח''מ של איגרת החוב.

מדד תל בונד צמודות בנקים, הכולל את כלל איגרות החוב הבנקאיות הצמודות שבמח''מ של 3.25 שנים, נסחר בתשואה שנתית ברוטו לפדיון של 0.45% ובמרווח של 0.98% מול האג"ח הממשלתיות.

לרמת מרווחים נמוכה יחסית זו מספר גורמים:

1. בשנים האחרונות רמת הסיכון בבנקים בישראל ירדה, הן בשל איכות תיק האשראי שהשתפרה בכלל המערכת הבנקאית, והעובדה שהבנקים מסיטים יותר ויותר אשראי לכיוון המגזר הקמעונאי על חשבון הסקטור העסקי, מה שמביא לירידה בהפרשות השליליות.

2. אימוץ כללי באזל 3: דרישת המפקח על הבנקים להעלאה הדרגתית של יחס הלימות ההון במטרה לחזק את יציבותם, הובילה לחלוקת דיבידנד בשיעור נמוך בבנקים הפועלים, הבינלאומי ומזרחי, ולאי-חלוקה בדיסקונט ולאומי בשנים האחרונות, כך שהם צברו הון נוסף.

3. בהתאם להוראות באזל 3, מכשירי ההון שהונפקו בעבר (כתבי ההתחייבות ושטרי ההון הקיימים) אינם מוכרים על ידי בנק ישראל כהון, ומופחתים בשיעור של 10% בשנה החל מ-2013 ועד סוף שנת 2021, ולכן ההיצע בהם צפוי לקטון עם השנים. ההנפקות העתידיות העיקריות שייעשו במתווה באזל 3, במטרה לעבות את הון הבנקים, מלבד הפיקדונות, יהיו ברמה של הון רובד 1 או 2 מורכב, מסוג COCO - מכשירים בעלי סיכון גבוה יותר למשקיעים בהם, בעיקר בעת משבר, אבל שמקטינים את הסיכון של מחזיקי האג"ח.

4. מצד הביקוש, איגרות החוב הבנקאיות הנחשבות לבטוחות יחסית בעיקר ברמת הפיקדונות, מספקות תשואה גבוהה יותר לפדיון מאשר אג"ח ממשלתיות שהתשואות בהן נמוכות מאוד עד אפסיות, דבר המגדיל את הביקושים לבנקאיות.

האם כל זה מצדיק את ההשקעה באג"ח ברמת המרווחים הנוכחית, והאם המניות של אותם בנקים יכולות לשמש אלטרנטיבה להשקעה באיגרות שלהם?

אנו סבורים כי רמות המרווחים של איגרות החוב הבנקאיות בדרגת פיקדון ברובן במח''מים הבינוניים (2-5 שנים), שהן גבוהות מהממוצע של שלוש השנים האחרונות (ראו גרף), הינן סבירות להחזקה כיום. זאת, כתחליף לאג''ח ממשלתית מקבילה שמספקת תשואה אפסית/שלילית לפדיון. בשל העובדה שכתבי ההתחייבות של הבנקים, שהינם בדרגת נשייה אחת פחותה מזו של הפיקדונות, נסחרים כמעט במרווח זהה, עולה העדיפות כיום בהחזקת הפיקדונות על פני כתבי ההתחייבות, עד לפתיחה מחודשת של המרווחים.

לעומת זאת, החזקה בשטרי ההון וה-COCO של הבנקים ברמת המרווחים הנוכחית, בין 0.2%-1.4% מהמרווחים בפיקדונות של הבנקים, אינה מצדיקה להערכתנו את הסיכון שבהשקעה בהם בתשואות הנוכחיות.

סיכונים שכדאי לקחת

ומה באשר למניות הבנקים? האם השקעה בהן עדיפה על האג"ח הבנקאיות?

על פניו, התשובה שלילית, שכן הבנקים נמצאים כיום תחת מתקפה רבתי. הסיכונים שאורבים לבנקים בשנים הקרובות הם הלחצים הרגולטוריים בכל הקשור לעמלות ולמרווחי האשראי, מכירת חברות כרטיסי האשראי שעד כה תרמו מאוד לרווחיות הבנקים הגדולים ועננת חקירות המס בארה''ב לגבי הפועלים ומזרחי. רמת הריבית הנמוכה פוגעת ברווחיות שלהם, ואי אפשר לבטל גם את הסיכונים הטכנולוגיים.

ואולם, מנגד, הבנקים שמכירים בקשיים האלה צפויים להמשיך בתוכניות ההתייעלות בשנים הקרובות. זאת, בעידודו של בנק ישראל שיספק הקלות רגולטוריות בנוגע לדרישות הלימות ההון בתמורה להתייעלות, והבנקים גם אינם מזניחים את החזית הדיגיטלית.

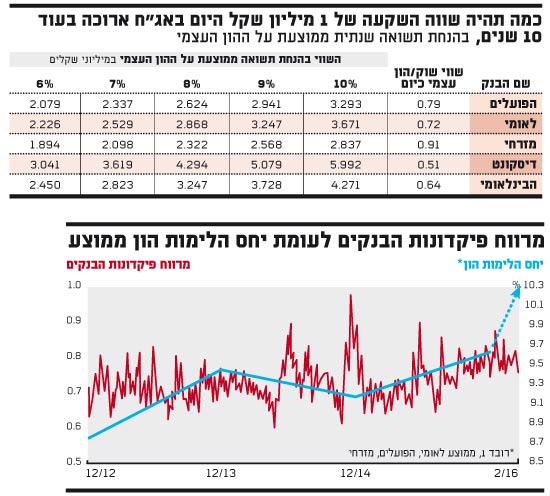

ומכאן למספרים: מניות הבנקים נסחרות ברמות של כ-0.5-0.9 על ההון העצמי שלהם, מה שמגלם תשואה פוטנציאלית למשקיע של יותר מ-10% על ההון. זאת, בהנחה שהבנקים מסוגלים להמשיך ולייצר תשואה שנתית ממוצעת בשיעור 7%-10% על ההון העצמי שלהם.

כך לדוגמה מניית בנק הפועלים, ששווי השוק שלו הוא מתחת להונו העצמי, 0.79 על ההון. בהנחה שהבנק יודע לייצר לאורך זמן תשואה של 8%-10% על ההון העצמי שלו, הרי שמנקודת ראותו של המשקיע זה מוביל לתשואה של כ-10%-12.5%. מנגד, איגרת חוב במח''מ בינוני-ארוך של הבנק (פועלים סדרה 16) מסוג כתב התחייבות ל-7 שנים, נסחרת בתשואה לפדיון שקלית (נומינלית) של 1.56% ובמרווח 0.45% מול אג"ח ממשלתית. מכאן, שהפער בין התשואה הצפויה על ההחזקה במניה לבין התשואה של האג"ח הינו כ-8.4%-10.9% לשנה - פער שמעניק עדיפות ברורה למניה, בעולם ריביות כה נמוכות. פער אדיר כזה מפצה על הסיכון הגבוה יותר הטמון כמובן בהחזקה במניה מול ההחזקה באג"ח.

דוגמה נוספת הינה מניית בנק לאומי, ששווי השוק שלה נסחר מתחת להון העצמי, 0.72 על ההון. תחת הנחה שהבנק יודע לייצר לאורך זמן תשואה של 7%-8% על ההון העצמי שלו, תהיה התשואה השנתית הממוצעת מנקודת ראותו של המשקיע כ-9.7%-11.1%. מנגד, אג''ח מסוג פיקדון של בנק לאומי (סדרה 178) לתקופה לפדיון של 8 שנים נסחרת בתשואה לפדיון שקלית (נומינלית) של 2.348%. גם תחת הנחה שאיגרת החוב הייתה ל-10 שנים והייתה נסחרת בתשואה לפדיון של 2.5%, הפער בין התשואה הצפויה על ההחזקה במניה לבין התשואה של האג"ח הינו כ-7.3%-10.0% לשנה.

בחישוב ל-10 שנים, הסכום ברוטו שיעמוד בסוף התקופה לרשות משקיע שיקנה כיום מיליון שקל באג''ח השקלית של לאומי ל-10 שנים, הינו 1.280 מיליון שקל, ואילו ברכישת מניות לאומי לפי אותן ההנחות יהיה הסכום בין 2.52 ל-2.87 מיליון שקל, פער אדיר המצדיק כיום את הסיכון בחשיפה למניה על פני איגרת החוב הבנקאית הארוכה. זהו פער שנותן עדיפות ברורה למניה גם מול אג"ח ממשלתית ארוכה.

הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

כמה תהיה שווה ההשקעה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.