לאחר פתיחת שנה חלשה שהתאפיינה בירידות חדות במדדים המובילים בעולם, חודש מארס עמד בסימן התאוששות בשווקים, כאשר השוק האמריקאי מקבל תמיכה נוספת משיעורי אבטלה נמוכים ומנתוני מקרו חזקים בארה"ב.

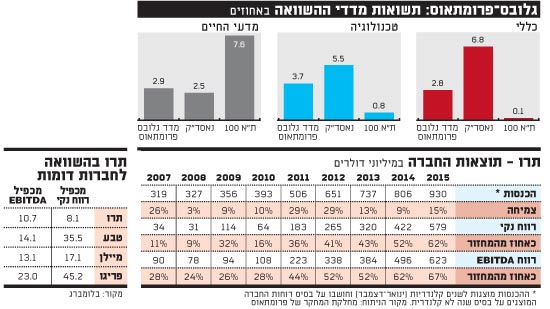

מדד גלובס-פרומתאוס, שבחודשיים הראשונים של השנה ירד בשיעור של כ-9%, החל גם הוא במגמת התאוששות בחודש מארס, שאותו סיים עם עלייה נאה של 2.8%. זאת, לעומת מדדי ההשוואה: מדד תל-אביב 100 שהציג תשואה של 0.1%, ומדד הנאסד"ק שטיפס ב-6.8%.

מה לוחץ על השווי של תרו?

תת-מדד גלובס פרומתאוס מדעי החיים, שפתח את השנה בצורה חלשה עם צניחה של כ-18% בינואר-פברואר, הראה סימני התאוששות במארס, עם תשואה חיובית של 2.9%. מגמת העלייה בשווי השוק של חברות הביומד מאפיינת את כלל השוק, כאשר מדד נאסד"ק ביומד (NBI) רשם תשואה של 2.5% ולעומתו מדד ת"א ביומד הצליח להתאושש מהירידות של תחילת השנה בצורה מוצלחת אף יותר, עם זינוק של 7.6%.

אחד האירועים המעניינים הקשורים לחברות תת-המדד בחודש האחרון, היה הודעתה של תרו, חברת הפארמה הישראלית שנסחרת בבורסת ניו-יורק, על רכישה חוזרת של מניותיה בסכום של עד 250 מיליון דולר - אירוע שעבר "מתחת לרדאר".

מניתוח של מחלקת המחקר בפרומתאוס עולה כי מאז 2007 הכנסותיה של תרו שילשו את עצמן, והן עומדות כיום על כ-900 מיליון דולר. במקביל, עלה הרווח הנקי מכ-34 מיליון דולר לכ-579 מיליון דולר, המהווה 62% ממחזור המכירות בשנת 2015. "גם רווחיות ה-EBITDA היא יוצאת דופן בכל קנה מידה - 67%. לפי דוחות החברה נראה כי חלק עיקרי מהסיבה לטיפוס התלול באחוזי הרווח הוא יכולתה של החברה להעלות מחירים לצרכן", אומר אייל שבח, שותף מייסד ומנהל מחלקת טכנולוגיה והיי-טק בפרומתאוס ייעוץ כלכלי, המתמחה בין היתר בהערכות שווי לחברות פארמה וביומד.

שבח מוסיף כי הנתונים שמציגה תרו, הן מבחינת הצמיחה והן מבחינת שיעורי הרווח, חריגים בכל קנה מידה ובכל תעשייה. "מה שמדהים אף יותר הוא שהחברה השיגה כל זאת ללא השקעות הוניות מסיביות (יתרת העלות המופחתת של הרכוש הקבוע עומדת על כ-150 מיליון דולר בלבד, וההשקעות ההוניות הן כ-20 מיליון דולר בשנה או פחות). נכון לסוף 2015, בקופת החברה מזומנים ושווי מזומנים נטו בסך 1.2 מיליארד דולר, כך שהחברה השיגה את הצמיחה ללא חוב".

לדברי שבח, בכל חברה אחרת תוצאות פיננסיות מסוג זה היו מצדיקות שווי אסטרונומי לחברה, אך במקרה של תרו, היא נסחרת לפי שווי של 6.2 מיליארד דולר, שמייצג מכפיל של 10.7 על הרווח הנקי ומכפיל של 8.1 על ה-EBITDA.

מניתוח שערכו כלכלני פרומתאוס עלה שתרו מובילה על חברות ההשוואה שלה כמעט בכל פרמטר (צמיחה, שיעור רווח, צורך נמוך בהשקעות ועוד), אולם היא "סובלת" ממכפילים נמוכים במיוחד. זאת, למרות שמחיר המניה שלה עלה בכ-270% ממארס 2012 (אז חזרה להיסחר בבורסת ניו-יורק). לשם השוואה, בתקופה המקבילה עלתה מניית טבע בשיעור דו-ספרתי "בלבד".

שבח מעלה מספר השערות שעשויות לקשור את השווי לסוגיות של שליטה בחברה. "למרות היותה של תרו חברה רשומה בישראל שרוב עובדיה ישראלים, החברה נשלטת כיום (כ-69% מהמניות וכ-79% מזכויות ההצבעה) על-ידי סאן פארמה ההודית, שגם מינתה חלק ניכר מנושאי המשרה הבכירים בתרו. רכישה חוזרת של מניות תגדיל את שיעור החזקתה של סאן אף יותר. במקביל, מדוחות החברה עולה כי מדיניותה היא שלא לחלק דיבידנדים, לנוכח העלות הגבוהה של המסים שתיאלץ לשלם אם תעשה זאת, לאחר שנים רבות בהן נהנתה החברה מהטבות מפעל מאושר. חלוקת הרווח הצבור בגובה של 1.5 מיליארד דולר, משמעה מאות מיליוני דולרים בתשלומי מס הכנסה".

לדברי שבח, מדיניות זו של אי-חלוקת דיבידנד לא הייתה מהווה בעיה, אילו תרו הייתה משקיעה את עודפי המזומנים (או לפחות חלקם) בהזדמנויות צמיחה, וכאלו לא חסרות בתחום הגנריקה. "בפועל, ההיפך הוא הנכון: תרו לא רוכשת חברות, לא יצרה מנגנונים ותרבות ארגונית של מיזוגים ורכישות, והשקעותיה השוטפות הינן זניחות ביחס לרווחיה", הוא אומר.

לכך יש להוסיף, לדברי שבח, מהלכים שהגבירו את חשש בעלי מניות המיעוט מקרב הציבור מניגוד עניינים מול סאן. "יחד עם זאת, סאן נכנסה לפוזיציה של בעלת שליטה בחברת תרו כשהאחרונה עמדה בפני סכנת פירוק, בעקבות חובות אותם לא יכלה לשלם. סאן רכשה את הפוזיציה הראשונית במחיר של 6 דולר למניה ומאז התאוששה החברה ומחיר המניה גבוה מ-140 דולר, כך שבמבחן התוצאה - קשה לומר שסאן מנעה יצירת ערך למשקיעים", מסכם שבח.

חודש מוצלח לטכנולוגיה

בחזרה למדד, תת-מדד גלובס-פרומתאוס טכנולוגיה המורכב מ-51 חברות ישראליות רשם גם הוא חודש מוצלח לאחר פתיחת שנה חלשה. תת-המדד מסיים את מארס עם תשואה חיובית של 3.7%, הנמוכה מהתשואה שהציג מדד ההשוואה - נאסד"ק 100 טכנולוגיה (NDXT) שעלה ב-5.5%, ותשואה גבוהה ממדד ת"א טכנולוגיה שרשם עלייה קלה של 0.8%.

בפרומתאוס מציינים שמספר רב של חברות מובילות, וביניהן סייברארק, מובילאיי, אלביט מערכות וסיליקום, רשמו תשואה חודשית חיובית דו-ספרתית, ובכך תרמו משמעותית לעלייה הנאה במדד גלובס-פרומתאוס טכנולוגיה.

המדד, שהורכב על ידי כלכלני פרומתאוס ייעוץ כלכלי, מייצג את כלל החברות הישראליות הנסחרות בבורסות המרכזיות בארה"ב - נאסד"ק ובורסת ניו-יורק - ובכלל זה חברות ישראליות אשר נרשמו ברישום כפול. חישוב המדד החל בתחילת 2015 ועמד על 1,000 נקודות ביום השקתו. משקל כל חברה נקבע בהתאם לשווי השוק שלה, אך לא יעלה על 10% מסך המדד. פרומתאוס ייעוץ כלכלי ומנהליה ביצעו בשנים האחרונות עבודות כלכליות לחברות הכלולות במדד. העבודה אינה מהווה ייעוץ ואין לראות בה תחליף לייעוץ השקעות

גלובס פרומתאוס תשואות מדדי ההשוואה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.