שוקי ההון בעולם מנסים להתייצב כאשר לאחר תקופה ארוכה ההובלה חזרה לשוק האמריקאי, שם משתפרים הנתונים הכלכליים המתפרסמים באחרונה. זר שיבחן את ביצועי השווקים ברבעון הראשון, לא יבחין בעוצמת התנודתיות שעברה על השווקים. מדד ה-S&P 500 עלה בכאחוז, כאשר בתוך הרבעון צללו המניות חדות עד אמצע פברואר וחזרו ותיקנו בצורה מהירה מעלה כשהתברר כי לתסריט האימים של מיתון עולמי אין אחיזה במציאות.

לאחרונה העלינו את המלצתנו למניות בארה"ב למשקל יתר ביחד עם המניות באירופה, שעדיין סובלות מתנודתיות גבוהה וסנטימנט משקיעים שלילי.

התחממות יתר?

אחד הסקטורים הרגישים ביותר למצב הכלכלה בארה"ב הוא ענף הבנייה. הסקטור רגיש למחירי וזמינות האשראי, למצב הצרכן ולאלטרנטיבות השקעה, בדומה לשוקי נדל"ן אחרים בעולם ובהם גם השוק המקומי. באחרונה עלו תהיות האם העלייה במחירי הדיור בארה"ב, כפי שבאה לידי ביטוי במדד קייס שילר, מחזירה את השוק למצב של התחממות יתר מסוכנת בדומה למצב ששרר טרום משבר 2008. התשובה המתבטאת בעלייה המהירה במחירי הדיור, עשויה להתברר כחיובית אולם המינוף הנמוך משמעותית, הן של הקונים והן של החברות, מקטין משמעותית סכנה זו. מדד קייס שילר, שעלה 5.8% בשנה האחרונה, לא ממחיש את מלוא העלייה המהירה במדינות רבות. המחירים בפורטלנד, סן פרנסיסקו ודנוור לדוגמה עלו בשנה האחרונה ב-11.8%, 10.7% ו- 10.25% בהתאמה. מחירי הנדל"ן בניו יורק שעלו ב-2.8%, גררו את הממוצע הכולל מטה, עקב העובדה שניו יורק מהווה 19.4% מהמדד.

הקבלנים המדווחים על מחסור בידיים עובדות, שוב בדומה לשוק המקומי, ממשיכים לדווח בסקר החודשי הארצי, NAHB, על המשך צמיחה בפעילות. המדד שעלה 11.5% בשנה האחרונה, אומנם נבלם בעלייתו בחודשים האחרונים, אולם תנועת הקונים בסקר האחרון שבה לעלות ועלתה ב-16.2% בשנה האחרונה. הנפילה בשוקי ההון עד מחצית הרבעון, עשויה לפגוע במעט בתוצאות חלק מהחברות וניתוח פרטני מתבקש לגבי הפעילות בכל חברה וחברה.

זהירות - תנודתיות

משוואת הביקוש וההיצע בתחום הדיור הולכת ומתהדקת. מכירות בתים קיימים חזרו לרמתם טרום המשבר בעידוד משקיעים המהווים כ-18% מעסקות אלה, הרמה הגבוהה מאז פברואר 2014. מכירות בתים חדשים איטית יותר בעקבות ירידה מבנית בחלקם של הרוכשים דירה ראשונה מסך הקונים שחלקם עומד על כ-50% לעומת 60%-70% טרום המשבר. למרות שקצב המכירות של בתים חדשים איטי משמעותית מהרמה שידענו טרום המשבר, מלאי בתים למכירה עומד על פחות מחצי שנה בלבד.

השיפור בשוק התעסוקה הביא ליצירת משקי בית חדשים, תופעה הקרויה Household Formation, בקצב מהיר ביותר בחודשים האחרונים. צעירים שגרו עם הוריהם או חלקו דירה עם אחרים, עוברים למגורים עצמאיים וצפויים להמשיך את הביקוש לפתרונות דיור כמו גם לריהוט הבית ולשיפוצו. בולט חלקם של בני דור ה-Millennials, שלא היו מעורבים במשבר האחרון וזכאים למשכנתאות לרכישת נכס. אחרים, שהיו חדלי פירעון במשבר, ממשיכים בביקוש לשכר דירה שעולה בקצב מהיר ומהווה סכנה, גם אם לא מיידית, ליעד האינפלציה של הפד.

המגמות שצוינו לעיל צפויות להביא להערכתנו לגידול של מעל 10% במכירות בתים חדשים ולעלייה ממוצעת במחירים של כ-5%. יש לבחון, כאמור, את השפעת הנפילה במניות במחצית הרבעון על כוונות הרכישה כמו גם את השפעת הידוק תנאי האשראי על-ידי חלק מהבנקים בחודשים האחרונים. מניות חברות הבניה נפלו חדות במחצית הרבעון, אך שבו וזינקו בשבועות האחרונים וסיימו את הרבעון עם ירידה של כ-5% לעומת עליה של כאחוז במדד ה-S&P 500. זינוק זה מחדד את הצורך בזהירות עם החברות, תוך ניתוח פרטני של כל חברה וחברה. אפשרות אחרת להיחשף היא דרך מדד מפוזר הנסחר תחת הסימבול XBH, הכולל גם חברות רבות בתחום המוצרים והשיפוצים לבית. 8 מתוך 11 החברות המובילות במדד מדורגות על ידינו בקנייה, כאשר המדד רושם ירידה קלה לאחר שכבר ירד השנה ב-18%.

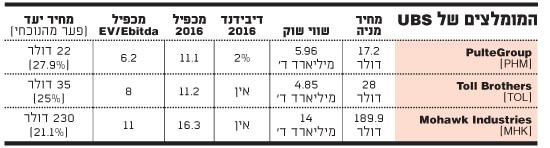

מבין חברות הנדל"ן המומלצות, ניתן לציין את PulteGroup שהיא בין החברות הגדולות בתחום. החברה שצמחה מאז המשבר דרך כמה רכישות שביצעה, מפוזרת בצורה טובה בין שלושה סגמנטים מרכזיים - משפרי דיור (40% מההכנסות), רוכשים פעם ראשונה (31%) ואוכלוסייה מבוגרת (29%). החברה מנוהלת ברמת מינוף סבירה ומתומחרת ביחס להון ברמה נמוכה יחסית למתחרותיה הממונפות יותר. רמת מינוף זו מאפשרת לחברה לחלק דיבידנד גבוה יחסית ואנו צופים גידול של כ-17% ברווחי החברה השנה. מניות החברה רשמו ירידה של כ-19% בשנה האחרונה.

מניות חברת Toll Brothers צנחו בכ-26% בשנה האחרונה למרות שהיא מהחברות המובילות בארה"ב, עם 5,500 מסירת דירות בשנה החולפת. התמקדות החברה בתחום דירות היוקרה, בדגש על החוף המערבי וניו יורק המהוות כ-15% ו -13% מההכנסות בהתאמה, פגע בצורה מוגזמת להערכתנו במחיר המנייה. סך רכישות הזרים מהכנסות החברה עומד על כ-5% בלבד והיא בעמדה טובה ליהנות מהמשך השיפור בשוק המקומי, ובפרט בתחום הבתים החד משפחתיים, המהווים כ-65% מהכנסותיה. מינוף החברה בינוני והיא נסחרת ב-1.1 על ההון העצמי. רווחי החברה צפויים לזנק השנה להערכתנו בכ-35%.

נציגת חברות מוצרי הבנייה המומלצות, הכוללת גם את חברת Masco וחברת אבן קיסר המקומית, היא חברת Mohawk Industries - יצרנית מובילה של פתרונות חיפוי רצפה כשטיחים, קרמיקה, עץ, למינציה ועוד. 70% מהכנסותיה בצפון אמריקה וכ-25% מאירופה. תזרים המזומנים החזק של Mohawk צפוי לתמוך בהמשך התרחבות מוצרית וגלובלית גם דרך רכישות. החברה ביצעה תשע רכישות בשלוש השנים האחרונות בהיקף כולל של של כ-5 מיליארד דולר. להערכתנו, רווחיה השנה צפויים לעלות בכ-16%.

לסיכום, תנאי הרקע תומכים בחברות הבנייה והמוצרים לבית בשנה הקרובה ועשויים להיטיב עם חברות רבות הפעולות בתחום. התיקון המהיר מעלה במניות חברות רבות במהלך הרבעון, כמו גם האטה בביקושים בתחילת השנה, מחייבים למעט זהירות ואיתור נקודת כניסה טובה יותר לאחד התחומים שצפוי ליהנות מהשיפור בכלכלה ובמצב הצרכן בארה"ב בשנה הקרובה.

*** הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המומלצים של UBS

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.