לאחרונה בישרה הבורסה בת"א על רפורמה נרחבת במדדי המניות. לא ניתן להמעיט בחשיבות הצעדים השונים שנוקט סגל הבורסה לשיפור הסחירות בניירות ערך, בסביבה של גלי רגולציה גבוהים המקיפים את הבורסה - על החברות הציבוריות וגופי ההשקעה שעוד נותרו בה.

ואולם, לצד הברכות יש להתריע מפני מספר שינויים הכלולים ברפורמה, ובעיקר ביחס לשני מדדי המניות העיקריים, המהווים את הלב הפועם של שוק המניות המקומי. זאת משום שאם נדמה את שוק ההון לגוף שלבו חולה, ואת הרפורמה המוצעת כתרופה ללב, אזי מינון התרופה שרשמה הבורסה גבוה מדי, מרוכז מדי, ולכן מסוכן מדי - הן ללב הפועם והן לאיברים חשובים אחרים. במה מדובר?

1. המעבר מ-25 ל-35 מניות במדד המוביל הנו אגרסיבי וחד מדי. כבר כיום ישנן במדד זה מניות שסחירותן מוגבלת, ופקודות ביקוש או היצע רבות נשארות ללא מענה, וגורמות לשינוי שער ללא צורך. כל שיגור פקודת קנייה/מכירה מרוכזת לסל מניות, מותירה על המסך לפרקי זמן לא סבירים פקודות לא מבוצעות.

בשנה האחרונה אף עלו המרווחים בין מחירי ההיצע והביקוש לכל המניות, וכתוצאה מכך התרחב גם הפער בין השכבות הראשונות לביקוש והיצע של המדד כולו. לא רק זאת אף זאת, ישנן מניות אשר רוב הסחירות בהן נובעת מהעניין ברכישת המדד, ולא בשל העניין שהן מעוררות או בשל התפתחויות עסקיות. כך, לקושי הגובר במסחר במניות המדד יש כבר השלכות מורגשות על המסחר בשוק האופציות על מדד ת"א 25.

היות שמדד ת"א 25 הנו בכל זאת בעל היסטוריית מסחר מפוארת המהווה בסיס לשוק נגזרים תוסס (עדיין), הרצון לצרף מניות נוספות לשורותיו מובן, אך הכמות הנקובה ברפורמה גבוהה מדי, ותקשה עוד יותר על פעילי השוק השונים לעמוד עם ציטוטים מספיק הדוקים למדד כולו. היות שמדובר במדד המרכזי והחשוב ביותר של הבורסה, המדד היחיד שעליו יש מסחר ער של נגזרים (לעומת שממה בנגזרים על ת"א 100 ועל מניות בודדות), יש לנקוט זהירות מרבית עם כל שינוי.

השלכה שלילית נוספת היא על מדד ת"א 75: הוצאה של 10 המניות הגדולות מת"א 75 והכנסה של מניות ממדד היתר פירושן עיקור המדד מתפקידו כמדד MID CAP, והפיכתו בפועל למדד SMALL CAP. אם נמשיך בדימוי המדד לגוף, הרי שברפורמה המוצעת הולכים למלוק לו את הראש כולו, ולהשתיל לו ישבן נוסף.

המדד החבוט הזה, הסובל גם כך מתחלופת יתר של מניות, השיג בעשר השנים האחרונות תשואה מדהימה של אפס אחוזים. המטמורפוזה הזו לא תסייע לו.

ראוי אפוא להגדיל את מספר המניות במדד המניות הגדולות ביותר בבורסה, מ-25 ל-30, וכן להודיע מראש כי בעוד שלוש שנים ממועד השינוי ישקול סגל הבורסה הגדלה בחמש מניות נוספות - אך זאת רק לאחר שייבחנו תוצאות והשלכות ההגדלה הראשונה על הסחירות של מניות המדד, המדד עצמו והנגזרים המבוססים עליו.

2. לצערנו, בכך לא תמה הבעייתיות ברפורמה המוצעת על-ידי הבורסה. גם שינוי מגבלת המשקל מ-10% ל-7% חריפה מדי, ונושאת השלכות שליליות על אופן הסחירות במניות בעלות שווי השוק הנמוך במדד. מדוע? משום שמניה בעלת שווי שוק נמוך יחסית, המקבלת רכיב השפעה גבוה במדד, היא מתכון לצרות.

כבר כיום בולטת מאוד תופעה של השפעה תוך-יומית בוטה על המדד, בעזרת השפעה על מניות בודדות בו. השפעה זו נעשית לצורכי השאת רווחים משוק הנגזרים. עיקר ההשפעה המלאכותית נעשית בדרך כלל כדי להקטין השפעתה של תנודה חדה של אחת מהמניות הדואליות כבדות המשקל, שמחירה נקבע ערב קודם בבורסות חו"ל, או בשל הודעה עסקית מהותית שהתפרסמה במהלך יום המסחר באחת המניות הגדולות במדד ("הרגעת" המדד מקטינה את שווי האופציות הכתובות עליו, ומשיאה רווח לכותבים).

תופעת תנודות ה"נגד" הממתנות במניות אחרות מוכרת זה זמן לפעילים בשוק, וגורמת ציניות רבה בנוגע לקשר שבין שערי המניות במהלך המסחר לערכן הכלכלי. אם נמדוד את תנודתיות המדד שנה לאחור, נקבל סטיית תקן בגובה 14.5%. לעומת זאת, במדד S&P 500 על 500 מניותיו ואינספור הפעילים בו, נמדדה סטיית תקן של 16.2%. התופעה המופלאה הזו נצפתה גם בשנים קודמות (יהיו כאלה שיאמרו כי יש להכיר תודה ל"פעילים המרגיעים" על הבעת העניין בשוק המקומי ועל תרומתם החיובית למחזורי המסחר).

הגדלת משקל מלאכותית של מניות שווי שוק נמוך על חשבון מניות שווי שוק גבוה, תחמיר את התופעה, שכן היא תקל על מלאכת ויסות המדד. לכן גם כאן נדרשת זהירות מרבית.

לכן, על ההורדה להיות צנועה יותר - מ-10% ל-8% עד 9%, ויש להודיע מראש שהורדה נוספת של מגבלת המשקל תישקל שוב בעוד שלוש שנים, לאור הנלמד מהשינוי הנוכחי. אשר למדדי ת"א 100 ו-75, אנו מציעים להחיל גם כן הורדות צנועות יותר, ל-7% ו-4% בהתאמה.

3. עוד היבט שדורש התייחסות שונה הוא נושא הפסקות המסחר במדדים המובילים. לאחרונה התבשרנו כי הפסקות המסחר בשל הודעות שונות של החברות ובשל פרסום דוחות כספיים במהלך המסחר יקוצרו מ-45 דקות ל-30 דקות. השינוי מבורך ואנו מצרים על כך שלא נעשה לפני שנים, למרות פניות חוזרות ונשנות.

ואולם, הפסקת מסחר בודדת במניה במדד גורמת בפועל לירידת הסחירות בכל שאר מניות המדד. מנהל תעודת סל העוקבת אחר המדד, שיתבקש במהלך הפסקת המסחר לתת ציטוט לעסקה גדולה, יגדיל את מרווח הציטוט כדי להתגונן מול האי-ודאות בנוגע למחיר המדד לאחר שתסתיים הפסקת המסחר.

ההשלכות של הפסקת המסחר גורמות פתיחת מרווחים גם בשוק הנגזרים. תופעה זו מחריפה ככל שמשקל המניה במדד גבוה יותר. כאשר מניה בעל שווי שוק גבוה בוחרת לפרסם דוחות במהלך יום המסחר, פעילים רבים הסוחרים על המדד כולו מול האופציות עליו נוטשים את מסכי המסחר בכל מניות המדד, עד לסיום הפסקת המסחר. בתקופות שבהן קיים ריבוי פרסומי דוחות כספיים, ישנם ימים שלמים שבהם נפגעת מאוד רציפות ונזילות המסחר במדד.

שילוב של עוד מניות במדד המרכזי של הבורסה יביא עמו, בנוהל הקיים, עוד הפסקות מסחר תוך-יומיות, ויקשה עוד יותר על המסחר במדד ובאופציות עליו.

לכן, יש להקדים תרופה למכה, ולאמץ בדחיפות נהלים מבורסות חו"ל. אם תאגידי ענק בינלאומיים הכלולים במדדים מרכזיים מפרסמים תקופות ארוכות מראש את מועד פרסום הדוח הקרוב, תוך שהם מציינים כי הפרסום יהיה לפני או אחרי יום המסחר, גם החברות היושבות בארץ הקודש יכולות לעמוד בכך. חברות מקומיות הנסחרות גם בבורסות חו"ל, העומדות יפה בכללים שם על חשבון פרסום הדוחות בשעות המסחר בארץ, יכולות גם הן לעשות מאמץ ולפרסם בשעות שבהן אין מסחר בשני השווקים.

מכאן שראוי, לטעמנו, להוסיף תנאי להכללה של מניה במדד ת"א 100 (וממילא בת"א 25) ועיקרו, התניית הכניסה של נייר למדד בהתחייבות לפרסום דוחות כספיים לפני או אחרי יום המסחר בבורסה. נוסף על כך, יש לבצע הקטנה נוספת של משך הזמן של הפסקת מסחר תוך-יומית, בשל הודעות חברה אחרות, מ-30 דקות ל-15 דקות.

4. ריכוז ופישוט מועדי העדכון של הפרמטרים לחישוב המדד (הון רשום קובע למניה ואחוז סחורה צפה) למועד אחד - הנו צעד מבורך. אך גם כאן המינון בעייתי. עדכון מדי חודש (לעומת עדכון רבעוני בדרך כלל) הנו מינון יתר המביא עימו חסרונות, הנובעים בעיקר מכך שכל עדכון הוא מקור לטעויות חישוב, בשל כמות הנתונים הרבה שיש לעדכן במערכות השונות, ומשם קצרה הדרך להפסדים כבדים, בשל הזרמת פקודות שגויות.

כמו כן, נוסף על הסיכונים התפעוליים, הדבר יגרור הגדלת עלויות נכבדה ומיותרת לגופים המוסדיים המחזיקים בסלי מניות העוקבים אחר המדדים. לכן, אנו מציעים כי המעבר לעדכון על פי המתודולוגיה המוצעת של הבורסה ייעשה בתכיפות דו-חודשית.

5. ולסיום, מדיניות זיקה לישראל במדדי ת"א מבורכת, ראויה וחשובה מאוד למשקיעים המוסדיים המקומיים והזרים. אי לכך, לא ברור עיקרון "שמירת המקום" למניות ללא זיקה, הנכללות כיום במדדים. מה לעזאזל עושה מיילן במדד ת"א 25, האמור לייצג את הפעילות הכלכלית בישראל? משום כך, ראוי להחריג לכל הפחות את מדד ת"א 25 מעקרון "שמירת המקום", ולגרוע את מניית חברת מיילן מהמדד, תוך השארתה בת"א 100.

אורי שור הוא מנכ"ל הראל סל מקבוצת הראל ביטוח ופיננסים. שמוליק מזרחי הוא מנהל תחום נגזרים בהראל סל מקבוצת הראל ביטוח ופיננסים. קבוצת הראל עשויה להחזיק ו/או לסחור בנכסים הפיננסיים המצוינים בכתבה. אין לראות בכתוב משום שיווק השקעות או תחליף לשיווק השקעות

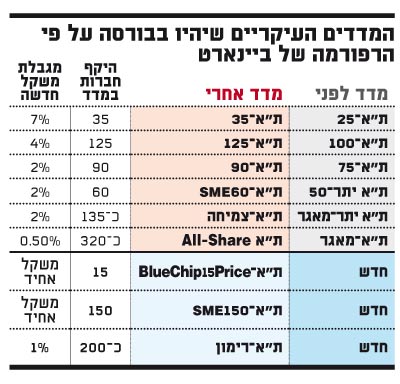

המדדים העיקריים שיהיו בבורסה על פי הרפורמה של ביינארט

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.