מחזיקי אגרות החוב הארוכות (סדרה ט') של אי.די.בי פתוח שוב דרשו אתמול מהנהלת החברה תשובה ברורה לשאלה, כיצד בכוונתה לפרוע את החוב לנושים בחודשים אוגוסט-דצמבר, כאשר הכסף בקופה אמור להספיק עד סוף אוגוסט בלבד.

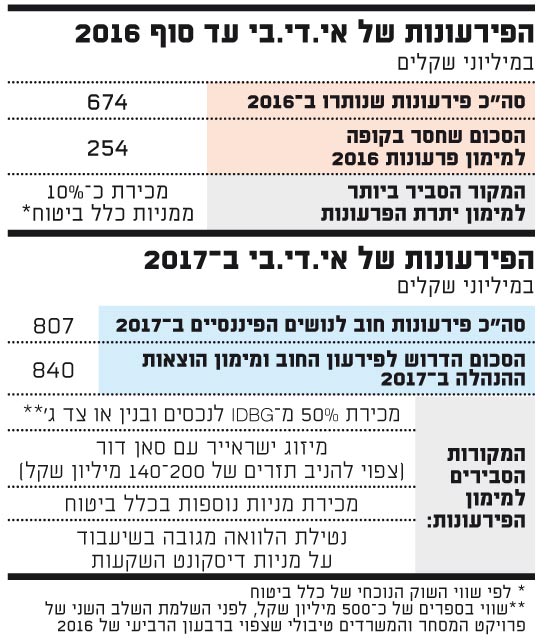

תשובה מדויקת וברורה לשאלה הם (שוב) לא קיבלו, ועניין זה הרגיז לא מעטים מהם. אלא שבין השורות ניתן היה להבין מדברי מנהלי אי.די.בי כי הם אינם מודאגים יתר על המידה לגבי הפירעונות השנה, מאחר שהסכום החסר (254 מיליון שקל) יגיע כנראה ממכירת כ-10% ממניות החברה הבת כלל ביטוח , בבורסה או מחוצה לה. הם עצמם, כבר עסוקים כיום בתוכניות המימון ל-2017, אז תידרש החברה למצוא מקורות בהיקף של כ-840 מיליון שקל.

ההחזקה בגרעין השליטה (55%) בכלל ביטוח היא הנכס המרכזי של אי.די.בי. כלל ביטוח נסחרת כיום לפי שווי של כ-2.6 מיליארד שקל, כך ששווי השוק של המניות שבידי בעלת השליטה הוא כ-1.43 מיליארד שקל. בשנה שעברה נכשלה אי.די.בי בניסיונה למכור את מניות השליטה בכלל ביטוח לידי חברת מקרולינק הסינית. מאחר שהמפקחת על שוק ההון והביטוח במשרד האוצר, דורית סלינגר, מסרבת לתת לאי.די.בי אישור שליטה בכלל ביטוח, יצא לדרך המתווה שקבעה, לפיו מידי ארבעה חודשים ימכור הנאמן מטעמה כ-5% ממניות השליטה בקבוצת הביטוח.

המועד הראשון למכירה אמור להיות בחודש מאי, והוא ייצא לדרך, אלא אם ייקבע אחרת בדיון בנושא שייערך מיד לאחר הפסח בביהמ"ש המחוזי בת"א. באחרונה הודיעה אי.די.בי כי היא סבורה שבנסיבות השוק הנוכחיות אין לפעול למכירת החזקותיה בכלל ביטוח על פי המתווה שעליו הורתה סלינגר, וכי יש מקום לגבש מתווה חלופי שיאפשר לה למכור את המניות במסגרת עסקה למכירת גרעין שליטה, או כל מתווה אחר אשר ימנע את הפגיעה שעלולה להיגרם לה מיישום מתווה הממונה.

"יש מתעניינים ברכישת כלל"

עם זאת, אי.די.בי גם הדגישה כי במקביל לניסיון ארוך הטווח למכור את גרעין השליטה בכלל ביטוח, בכוונתה לפעול למימוש חלק מהחזקותיה בה בטווח הקצר, אם הדבר יידרש לה לצורך שירות תזרים המזומנים. על הדברים הללו חזר אתמול באסיפה גם עו"ד אהרון קאופמן, סמנכ"ל ויועץ משפטי באי.די.בי, כשאמר בתגובה לשאלות הנוכחים על המקורות האפשריים לתשלומים בין ספטמבר לדצמבר, כי "יש מקור נזיל בדמות מניות כלל ביטוח, שאם וככל שלא יהיו מקורות זמינים אחרים, יש מקור זמין למימוש מיידי".

מנכ"ל אי.די.בי, שולם לפידות, אמר בנוגע לכלל ביטוח כי "אנחנו פועלים בכמה חזיתות, מול המפקחת, מול האוצר וגם בכמה מהלכים משפטיים. יש רוכשים פוטנציאלים שמגלים עניין ואנחנו נפגשים איתם, אבל אנחנו מאמינים שברגע שהחרב של המפקחת תוסר, נוכל להעלות את הערך של כלל ביטוח. ככה שאנחנו נפגשים עם המתעניינים אבל לא רוצים להתקדם איתם כל עוד קיימת אפשרות להישאר עם כלל ביטוח".

גיל קוטלר, סמנכ"ל הכספים של אי.די.בי, שנכנס לתפקידו רק באחרונה, דיבר על האפשרויות הנוספות העומדות בפני ההנהלה להשגת מקורות כספיים. קוטלר סיפר כי החברה כבר קיבלה הסכמה עקרונית מבנק הפועלים למצב שבו תיטול ממלווים אחרים חוב חדש שיובטח בשעבוד של נכסי החברה, ובראשם מניות השליטה בחברת דיסקונט השקעות. "הפועלים נתן את הסכמתו בתנאי שמועד הפירעון של החוב החדש יהיה אחרי מארס 2018 (המועד הסופי לפירעונות החובות לבנק הפועלים, ע' כ'). אנחנו מדברים גם עם המלווים האחרים ואם נקבל את הסכמתם, אז מבחינתנו זאת אפשרות".

קוטלר ציין עוד כי באי.די.בי בוחנים את מימוש ההחזקה (50%) בחברת הנדל"ן IDBG הפועלת בלאס וגאס, וחלקים של אי.די.בי תיירות (ישראייר ואופן סקיי) כדי לייצר מזומנים שישמשו לפירעונות החובות העתידיים. לגבי IDBG, אמר קוטלר כי "כשהפרויקט שלה (שלב ב' של הטיבולי, ע' כ') יגיע לסיום ולאכלוס מלא, אנחנו נבחן את המכירה שלו, אם באמצעות מכירה לצד שלישי ואם באמצעות מכירה לצד קשור (החברה הנכדה נכסים ובנין שמחזיקה במחצית השניה של מניות IDBG, ע' כ'). לגבי ישראייר, אתם מכירים עם המו"מ למיזוג עם סאן דור של אל על", סיפר קוטלר.

עם זאת, שני האקזיטים הללו, אם יקרו, מתוכננים להתבצע רק בשנה הבאה. חתימה על חוזה עם אל על עשויה להתרחש בחודשים הקרובים, אולם קבלת אישור הממונה על הגבלים עסקיים תדרוש כמה חודשים נוספים, כך שהשלמת העסקה לא צפויה להתרחש לפני תחילת 2017. במקביל, פתיחת השלב השני של פרויקט המסחר והמשרדים טיבולי מתוכננת לרבעון הרביעי של 2016, כך שרק בשנה שלאחר מכן ניתן יהיה לתמחר אותו כנכס פעיל ולזכות בשל כך בתמורה גבוהה יותר עבור המניות.

הפירעונות של אי.די.בי עד סוף 2016

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.