קשה לי לאמוד את מספר הפעמים שבהן הופנתה אלי השאלה הבאה - "תגיד, אתה חושב שהמניה הזו זולה?", ואני, בעקשנות מוזרה, משיב תמיד בשאלה - ביחס למה? שהרי התשובה לטעמי אינה מוחלטת ופשוטה, היא תלויה בין היתר בתיאבון הסיכון של המתעניין בהשקעה, באלטרנטיבות הקיימות באותה תקופה, בתמחור ההיסטורי של החברה ובעוד הרבה משתנים שלא אפרט מפאת קוצר היריעה. העניין הוא שקשה להתחמק מתשובה לשאלה שנשמעת כל כך טריוויאלית ותמימה, גם אם היא מתעתעת וחמקמקה, כך שהדרך האפקטיבית ביותר להתמודד עמה היא לצמצם ככל שניתן את דרגות החופש שבבסיס המדידה. במילים אחרות, צריך להשוות את החברה המדוברת לאחת אחרת - אבל כמה שיותר דומה.

טלדור כדוגמה: אין ספק שתחום טכנולוגיות המידע הסב נחת ועדנה לאלו שהשקיעו בו בשנה האחרונה. רק לשם ההמחשה, אציין כי מניותיהן של וואן טכנולוגיות, אמת מחשוב ומטריקס רשמו תשואה נאה של 30% כל אחת, וזה עוד פחות מחילן טק, שהוסיפה 50% לערכה, ומי שהכי הגדילה לעשות זו טלדור - שכמעט והכפילה את שוויה.

אז זו בדיוק הנקודה, שלמרות התשואה הגבוהה והחריגה שמניית טלדור רשמה, ההשקעה בה עדיין נראית מפתה. אומר זאת בצורה ישירה, התחושה היא שטלדור פשוט זולה.

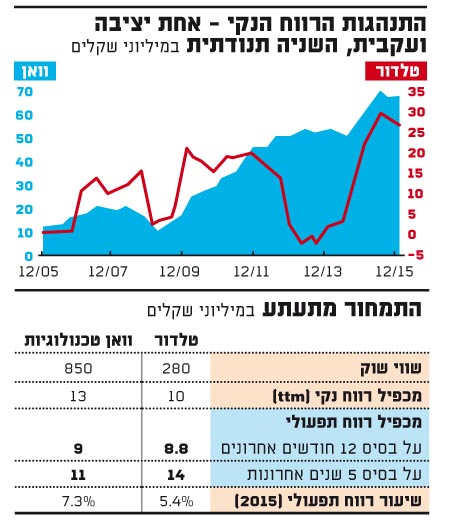

וואן טכנולוגיות כהשוואה: מכפיל הרווח הנקי של טלדור עומד על 10, רמה נמוכה מהותית ביחס למקובל בבורסה המקומית, כך שיש הטוענים את הדבר הבא - לחברה רווחית וצומחת כמו טלדור, זו ראיה מספיקה לכך שהמניה זולה. לטעמי זו טעות, שלא לומר הטעיה, משום שללא מישור ייחוס להשוואה אין אחיזה ממשית למסקנה. בהנחה שתמחור אטרקטיבי הוא עניין יחסי, ראוי להשוות את מכפיל הרווח של טלדור לזה של אחת המתחרות המוכרות. וואן טכנולוגיות, לדוגמה, היא בהחלט בחירה מתאימה.

המכפילים דומים, הביצועים שונים: מי שקורא מדור זה לעתים, מודע לביקורתי על מכפיל הרווח הנקי - השוואה על בסיסו מעוותת את התוצאה, שכן היא מתעלמת מהבדלי המינוף בין חברה לחברה. כדי להגיע למסקנות יותר מבוססות בנוגע לתמחור היחסי של וואן וטלדור, יש להתבונן על מכפיל הרווח התפעולי - וזה, דווקא מצביע על דמיון גדול בין שתי החברות. מאחר שאין הבדל במכפילים, אזי הטענה שטלדור זולה חייבת להישען על ההנחה שסיכונה היחסי נמוך וצמיחתה גבוהה. איך לומר? קשה למצוא לכך תמיכה.

ממד הסיכון: קיימות גישות רבות לאמוד סיכון, אבל הדרך השכיחה והאינטואיטיבית ביותר היא באמצעות התנודתיות. כאשר בוחנים את תוצאות הפעילות בשנים האחרונות, אי אפשר לטעות - וואן נראית יציבה ועקבית, בעוד שטלדור נותנת תחושה של רכבת הרים תזזיתית.

אין זה עניין של מה בכך מבחינת טלדור, משום שלא רק שהתחזית הפיננסית שלה הופכת לאוורירית ולא ודאית - השונות החריגה בביצועיה מערערת גם את משמעות המכפיל. למה הכוונה? לעובדה שיש סיבה מאוד מוצקה להתייחס לטלדור כאל חברה סייקליקלית ולא יציבה, כך שהמכפיל להשוואה אינו יכול להיגזר מהרווחים הגבוהים בשנה שעברה, אלא שיש לחשבו על בסיס הרווח הממוצע בשנים האחרונות - דבר שהיה משנה לחלוטין את התוצאות. נכון, תמיד ניתן לטעון כי ערכה של חברה נובע מעתידה ולא מעברה, אבל הניסיון מלמד, במרבית המקרים, כי יש קשר הדוק בין מה שיהיה למה שהיה.

מישור הצמיחה: וואן טכנולוגיות וטלדור פועלות באותה סביבה, כך שלא צפויים הבדלים דרמטיים בשיעורי הצמיחה - לפחות לא בשורת ההכנסות. עם זאת, מן הראוי להסב את תשומת הלב לנקודה הבאה, שבאופן עקיף משפיעה על הצמיחה - שיעורי הרווחיות של טלדור נמוכים יחסית לתעשייה. זה יפעל לטובתה של טלדור במקרה שהרווחיות תשתפר, אבל הנתונים בעת האחרונה מציירים תמונה הפוכה - התחום כולו סובל משחיקה מונוטונית וברורה. מה זה אומר מבחינת הצמיחה? שאם לא תחול תפנית פתאומית במגמה, אזי המשקולת על רווחיה של טלדור תהיה הרבה יותר כבדה.

מצפים לעסקה: לא אתחמק מתשובה לשאלה מתבקשת וצפויה - האם המשקיעים אינם מזהים את השוני בין החברות, ואם כן, מהיכן נובע הדמיון התמוה בתמחור המניות?

אז ככה: הם בהחלט מודעים להבדל, אבל הם אינם גוזרים את מחיר המניה רק מהתחזית שבגיליון האקסל. לגופו של עניין, כלומר לגבי שווייה של טלדור, אני חושב שהוא משקף את הציפייה להצפת ערך בגין אפשרות לעסקה. בתעשייה שבה מיזוגים ורכישות הם תופעה שכיחה ונפוצה, שמהווה רכיב אינהרנטי ומשמעותי בצמיחה, יש היגיון בהנחה שמתישהו אחד השחקנים הגדולים יחליט לרכוש את טלדור הקטנה. במקרה שכזה הסינרגיה ברורה, שכן החיסכון בהוצאות יהיה מיידי ומהותי, וסביר להניח שהמוכר יבקש את חלקו בערכה הכלכלי.

שורה תחתונה: יתכן שמניית טלדור אטרקטיבית וזולה, אבל אם לא תהיה בקרוב עסקת מכירה, אזי ההשקעה במתחרה וואן טכנולוגיות נראית לי עדיפה.

*** הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

התנהגות הרווח הנקי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.