תחום הליסינג בישראל התפתח תודות לרגולציה שמאפשרת הטבות מסים ללקוחות הליסינג.

היקף השוק מוערך ב-220-230 אלף כלי רכב, עיקרו עסקי, והוא צומח בשנים האחרונות בשיעור חד ספרתי. הענף נחשב לריכוזי, כשנתח השוק של החברות שלמה, אלבר, אלדן וקרדן מוערך סביב 60%. אלו עוסקות גם בהשכרה ומכירת כלי הרכב בתום תקופת השימוש.

מרכיב מרכזי בפעילות החברות הינו המימון, כשהחברות מממנות את פעילותן דרך בנקים, יבואנים ושוק ההון. מח"מ החוב קצר ועל פי רוב מותאם לאורך חיי העסקאות (3-4 שנים).

בהתאם, צורכי האשראי של החברות גבוהים, מאחר שהן מחליפות חוב בהיקף של מאות מיליוני שקלים עד מיליארדי שקלים בשנה, ופעילותן נשענת על ותלויה בקבלת אשראי ובמחירו.

כמו שהרגולציה תמכה בצמיחת השוק, הרי שהיא מהווה סיכון אקסוגני לחברות הליסינג. שינויים רגולטוריים יכולים להשפיע על ההון העצמי ועל רמת המינוף, פרמטרים הנבחנים על ידי המלווים השונים בעת מתן אשראי, ואף מוגבלים בהתניות פיננסיות על ידם, באופן שיכול להוות עילה לפירעון מיידי של החוב.

שינוי רגולטורי בולט הוא ביטול האפשרות לשימוש בסעיף 96 לפקודת מס הכנסה, הקובע כי ניתן לקזז רווח הון ריאלי ממכירת רכבים מעלות רכישת רכב חדש. כל אחת מחברות הליסינג נמצאת בשלב משפטי שונה מול מס הכנסה בהקשר לסעיף 96, ולחלקן גם התמודדויות עם פרשיות אחרות במקביל.

יתגלגלו עם השינוי?

מעניין לבחון את ההשלכות האפשריות של גורמים אלו על רווחיות החברות המובילות ועל רמת מינופן.

שלמה רכב - בבעלות שלמה אחזקות, העוסקת בליסינג בלבד, עם נתח שוק מוערך של 26%. נתפסת כיציבה בענף, עם יחס הון למאזן (על פי דוחות דצמבר 2015) של 17.3%. לחברה קובננטים מול הבנקים ובעלי האג"ח לפיהם יחס זה לא יפחת מ-12% ו-11% בהתאמה. אג"ח החברה מדורגות A/Stable.

במקרה שעמדת רשות המסים לעניין סעיף 96 תתקבל במלואה, שלמה רכב תיאלץ לרשום הוצאה של 45 מיליון שקל.

בנוסף, על פי פרסומים בתקשורת, החברה חשודה כי ביצעה סיווג מוטעה של הכנסות מביטוח כהחזר הוצאה במקום הכנסה החייבת במס. החברה לא דיווחה על היקף הטעות והתשלום בגינה, וקיימים סימני שאלה לגבי נכונות הפרשיה והיקפה.

גם אם נניח מחיקה של כ-100 מיליון שקל, החברה עדיין תהיה עם מרווח מספיק מהיחסים עליהם התחייבה מול לוויה, ויש לזכור כי זו חברה שמייצרת רווחים לאורך השנים. אם הפרשיה תתברר לבסוף כנכונה ובעלת נזק משמעותי לחברה - זה יפגע במיתוגה הגבוה.

אלבר - בבעלות אלעזרא אחזקות, שמעבר לפעילות הליסינג ידועה ביכולות בתחום הסחר בכלי רכב, הינה חברה ממונפת עם יחס הון למאזן של 12%, נכון לדוחות דצמבר. הקובננטים מול האג"ח והבנקים הם כי יחס זה לא יפחת מ-11%. אג"ח החברה מדורגות A3/Stable.

בדוחות האחרונים ביצעה אלבר הפרשה של 15 מיליון שקל בגין סעיף 96, ודיווחה כי יש לה חשיפה נוספת של 15 מיליון שקל, אם עמדת רשות המסים תתקבל במלואה בבית המשפט.

בנוסף, באתר האינטרנט של רשות המסים פורסם כי אלבר נדרשת לשלם מס של 25 מיליון שקל בשל פעילות יבוא מקביל שביצעה, כשהסכום הסופי ייקבע בפועל בבית משפט.

אם נניח מחיקה של 40 מיליון שקל בגין שני אירועים אלה, החברה תתקרב מאוד לקובננטים. לזכותה של אלבר ייאמר כי החברה יודעת להרוויח, כך שאם לא יהיו הפתעות נוספות היא תוכל לאורך זמן 'להחליק' את הפרשות הללו, אך תעבוד עם כריות ביטחון נמוכות.

קרדן רכב - הפועלת תחת המותג "אוויס" ובבעלות UMI, מתקשה להתרומם ולשחזר את תוצאות העבר. החברה שבעבר נהנתה מהון למאזן הגבוה בענף, כיום עם יחס הון עצמי למאזן של 15.4% (בקופתה מזומן של 133 מיליון שקל). על פי הקובננטים מול בנקים והאג"ח יחס זה לא יפחת מ-12% ומ-11% בהתאמה. אג"ח החברה מדורגות A/Negative.

ב-2015 הציגה קרדן שיעור רווח תפעולי הנמוך בענף, 3.4%, ומעבר לכך רשמה הפסדים בשנתיים האחרונות, כשהפסדים ב-2014 היו בגלל הפרשות שביצעה בגין סעיף 96.

אם עמדת רשות המסים תתקבל במלואה בבית המשפט, הרי שלחברה חשיפה נוספת של 25 מיליון שקל. אם קרדן לא תחזור לפסי רווחיות, ההון העצמי שלה ימשיך להישחק.

לחיוב אציין כי קרדן משלמת תמלוגים מתוקף הסכם הזיכיון עם אוויס, המעיקים על תוצאותיה. אם ההסכם ייחתם מחדש (נפתח בסוף 2016) בסכומים נמוכים יותר, הדבר עשוי לתרום לשיפור רווחיות החברה.

אלדן - חברה בבעלות משפחת דהן. הנפיקה לראשונה אג"ח בפברואר 2015 והפכה לחברה מדווחת. החוב שלה מדורג Baa1/sable - הנמוך מבין חברות הליסינג, ויחס ההון העצמי למאזן הוא 12%, לאחר שהשתפר מ-10.4% בשנת 2014. נציין כי חלק מההון העצמי של החברה מיוחס לנכסי נדל"ן שהיא מחזיקה, משמע אלדן ממונפת יותר על פעילות הליסינג.

אלדן ביצעה הפרשות בדוחותיה בשנים קודמות ותשלומים לרשות המסים, כך שאין לה היום חשיפה בגין סעיף 96.

ב-2015, ללא שערוך נדל"ן שביצעה, לא הייתה החברה מציגה רווח נקי. שיעור הרווח התפעולי הוא כ-7%, יחסית גבוה לענף, אך הוצאות המימון "אוכלות" לאלדן את כל הרווח התפעולי.

לחברה הלוואות עם שיעורי ריבית ממוצעים גבוהים, כך שמיחזור חוב בריביות יותר נמוכות, בין היתר אולי על רקע העלאת דירוג אפשרית, מהווה פוטנציאל עבורה לשיפור הרווחיות.

קל לממש נכסים ולהקטין מינוף

לזכותן של חברות הליסינג ייאמר כי נכסיהן - כלי הרכב - נחשבים נכסים נזילים שיחסית קלים למימוש. כך, החברות יכולות לבחור להקטין מינוף וליצור תזרימי מזומנים על ידי הקטנת הצי.

כמו כן, הקרבה למגבלה של ההון עצמי למאזן מונעת מהחברות להתרחב ולהגדיל מינוף, דבר התורם לסביבה תחרותית נוחה יחסית, בעיקר כאשר הענף אינו צומח בשיעורים גבוהים והגדלת צי תבוא על חשבון חברה אחרת בענף.

מרבית סדרות האג"ח של חברות הליסינג נהנות משעבוד על רכבים, ביחסים שמבטאים שווי כלכלי הקרוב לגובה החוב.

איגרות החוב, מעל מח"מ 1, נסחרות במרווחים שנעים בטווח של 1.5%-3.5%, ונראה כי השוק מתמחר את רמת הסיכון של החברות בהתאם להבדלי דירוג, מינוף ומיצוב עסקי. כמו כן, חשוב לקחת בחשבון גם את פוטנציאל השיפור, או פגיעה, אצל החברות על רקע חשיפות רגולטוריות ותנאי שוק.

הכותבת הינה אנליסטית באנליסט אי.אמ.אס שרותי ניהול השקעות בע"מ. חברות הקבוצה מחזיקות בניירות שהונפקו על ידי חברות המוזכרות במאמר. לכותב אין עניין אישי באמור לעיל. אין באמור לעיל כדי להוות ייעוץ אישי המתחשב בצרכיו ונתוניו של כל אדם

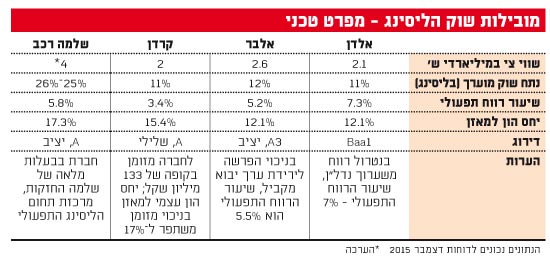

מובילות שוק הליסינג - מפרט טכני

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.