במהלך חודש יולי 2015 כתבתי בגלובס תחת הכותרת "חו"ל כחול לבן" על האפשרויות העומדות בפני לקוחות התיקים המנוהלים להיחשף אל השווקים בחו"ל, מתוך מחשבה שהאטרקטיביות של ההשקעה בשוק המקומי לעומת השווקים בחו"ל אינה מסתדרת עם תופעת ה-Home Bias, הרווחת בפורטפוליו ההשקעות המקומיות.

בשישה מתוך עשרת החודשים שעברו מאז, פגשנו שוקי מניות יורדים בישראל ובעולם, אך בעוד מדד ת"א 100 המקומי נפרד מכ-9% מערכו, מדד המניות העולמי השיל פחות מ-2%, וגם היחלשות הדולר ביחס לשקל בכחצי אחוז נוסף לא גרמה פגיעה כתוצאה מההחלטה לצאת לחו"ל.

לעומת המניות - שוקי האג"ח סיימו את התקופה בעליות שערים, אך גם עלייה של כרבע אחוז במדד תל בונד 60 המקומי מחווירה ביחס לעליות של 2.5% באיגרות חוב החברות המדורגות בארה"ב.

בהסתכלות נוכחית, רמת המכפילים בשוק המקומי נראית נוחה ביותר, ופרמיית הסיכון (המרווח בין תשואת הרווח של מניות מדד ת"א 100 לתשואת אג"ח הממשלה לעשר שנים) מספקת פיצוי הולם של 5.8%, וזאת ביחס ל-3.7% על ההשקעה ב-S&P 500 האמריקאי.

מעבר לכך, אחרי שרמת מכפילי הרווח ב-S&P טיפסה לשיא של שש שנים אל 17.8 - עונת הדוחות הנוכחית בארה"ב מספקת ירידה ברווחים של שבעה מתוך עשרה סקטורים, הגורמת למחירי המניות להיחשב יקרים עוד יותר.

למרות נתוני הפתיח, השוק המקומי נתפס עדיין, ובצדק, כמסוכן יותר. מבנה השוק שלנו מאגד בתוכו קולקציית גורמים שאמורים לעודד משקיעים פיננסיים להגיד תודה אבל לא תודה לשוק המקומי, ולהוריד עליו את המים באסלה.

סיכונים טכניים בשוק המקומי

את הסיכון שברכישת המדדים הראשיים המקומיים קיבלנו במלוא הדרו בשבוע שעבר. הדיווח על התפטרות ג'ו פאפא מפריגו, ואזהרת הרווח שצורפה לדיווח, הפילו את המניה בוול סטריט. למחרת, יחד עם טבע ומיילן, היו שלוש מניות הפרמצבטיקה היחידות שירדו במדד המעו"ף (בעוד ששאר המניות עלו בשיעורים נאים), ובכל זאת סגר המדד בירידה של 1.4%, בשל משקלן של אלו.

עבר עוד יום, והנה חזרנו לחוות את השליטה של הסוחרים בשוק המקומי בפקיעה. הללו מכרו 200 מיליון שקל, במטרה ללחוץ את המדד למטה. בשוק בריא, כשהסיבות לירידות הן לחצים טכניים על נגזרים, משקיעים נזילים אמורים לנצל ולהזרים ביקושים, אבל לא אצלנו. אצלנו המשקיעים הנזילים יושבים בצד, וכמה מאות אלפי שקלים יכולים להעלות ולהוריד מניות ב-2%-3%.

בכלל, נושא המחזורים בשוק המקומי מקבל אצלנו במה שלילית רבה. משקיעים בשוק המקומי צריכים להבין שכשמחזורי המסחר נמוכים, הם למעשה משלמים פרמיה במחירי הכניסה והיציאה. בקשה ממנהל תיקים לממש תיק של לקוח ביום ראשון, שהפך כבר מזמן לסוג של יום בחירה בשוק ההון, היא בקשה שעולה כסף ללקוח, בגלל הנזילות הנמוכה בשוק המקומי. פתרונות לנזילות הנמוכה חסרים, וסיבות להמשך המחזורים הנמוכים דווקא מצויות בשפע.

ראשית, הרגולציה והאכיפה המנהלית גורמות לחברות רבות להימחק מהמסחר - חלקן חברות מובילות שריכזו בעבר מחזורי מסחר גבוהים. גם הקיטון בשחקנים הקיימים וכמות הפעילים בשוק משפיעה, אך בעיקר נעוצות הסיבות בגופים המוסדיים (קופות הגמל, קרנות הפנסיה והפוליסות המשתתפות). מעבר לגידול בשנים האחרונים של הלוואות לא סחירות לחברות תמורת תשואה עודפת, שמגיעות על חשבון רכישות ישירות במסחר, ומקטינות את היקפי המסחר בשוק האג"ח הקונצרני, גם השיפור בתשתיות המסחר והנגישות לשווקים הזרים פתרו לגופים המוסדיים את הקושי לפעול בהיקפים גבוהים בשוק המקומי.

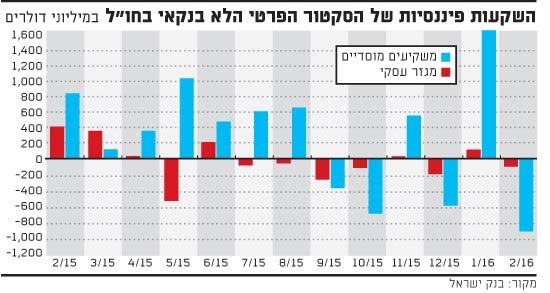

הגרף המצורף מתוך נתוני בנק ישראל מראה את תמונת ההשקעות הפיננסיות של הסקטור הפרטי הלא-בנקאי בחו"ל ב-12 החודשים שהסתיימו בפברואר האחרון. המשקיעים המוסדיים העבירו בתקופה זו 3.6 מיליארד דולר לחו"ל, בעוד שהמגזר העסקי - שחי בעיקר את השוק המקומי עקב היכרות טובה יותר, שיוצרת ייחוס לתשואות השוק המקומי - הגדיל השקעותיו בשוק הבית ב-250 מיליון דולר.

רפורמות ורגולציה לפי משקל

אבל זה לא רק המחזורים. גם יציאה מהמעגל הטכני אל עבר המעגל הפונדמנטלי לא הופכת את התמונה לסקסית. שוק ההון כבר מזמן הפך לאוקיינוס גלובלי מלא אפשרויות. משקיע שרוצה להיחשף לחברה מסקטור מסוים, יבחן את הסביבה העסקית של החברה עוד לפני שיבחן פרמטרים אחרים מבין כלל האפשרויות הגלובליות העומדות בפניו. ומכאן, ההחלטה להשקיע בשוק המקומי, שבו לפחות ארבעה מהסקטורים הגדולים והמשפיעים ביותר נמצאים בחוסר ודאות, היא אולטרה-בעייתית.

סקטור הבנקים עומד למתקפה רגולטורית של האוצר כמעט בכל ארוחת בוקר שנייה. מהרפורמה להפרדת חברות האשראי, דרך הפרדת בנקים מקבוצות בנקאיות קיימות, הוזלה וכניסה לנבכי העמלות הצרכניות, ועד החלת תקרת ריביות. אז זה לא שצריך לדאוג לבנקים המקומיים, וכשיצטרכו לספור כסף תהיו בטוחים שהם יהיו שם, אבל הסביבה שלהם תעמוד למבחן ביחס לאלטרנטיבה הגלובלית.

על המתרחש בסקטור הנפט והגז יום אחד יכתבו ספר. קומדיה של טעויות של כל מי שיש לו יד (או אפילו דעה בתחום) הובילה להחלטה שנויה במחלוקת של בג"ץ, ולך תבין היום אם סעיף היציבות יעבור בכנסת, או שהמדינה תיתן שיפוי ליזמים במקרה שהיא תחליט (שוב) לשנות את כללי המשחק אחרי שהוא כבר התחיל.

בסקטור הביטוח מחפשים חשבונאי שרק ימנה את כמות הרפורמות שעברו החברות בשנים האחרונות, זאת עוד לפני שהתקבלה ההכרעה בבג"ץ הנוגעת לרפורמת "קרן ברירת המחדל". הרפורמה האחרונה אמורה לשנות ולקבוע כללים חדשים בנוגע לבחירת יצרן פנסיוני, וחברות הביטוח פנו לבג"ץ לקבלת סעד.

ובתקשורת - הכותרות מתחלפות בין ביטול ההחלטה להפרדה המבנית בין בזק לחברות הבנות שלה ויצירת תאגיד תקשורת ענק תמורת השקעה בתשתיות, לבין הקושי של חברות הסלולר להשקיע בתשתיות בגלל המחירים הנמוכים שיצרה התחרות לאחר רפורמת כחלון.

רק אזכיר שמספר השחקניות בענף עדיין לא ידוע, לאחר שמשרד התקשורת לא מאפשר לגולן טלקום, "אדריכלית" המחירים הנמוכים, להרים ידיים ולהתמזג לתוך סלקום.

לסיכום, המגרש המקומי - על אף מחירם הנמוך של שחקניו - מספק אתגרים וסיכונים לא פשוטים, וידוע שהקרבות הכי טובים הם אלה שאנחנו לא משתתפים בהם. זה לא ששוקי חו"ל מזמינים למשקיעים שינה רגועה בלילות, רחוק מזה. אבל הם בהחלט מציעים מגוון רחב יותר לפיזור הסיכונים, סביבת השקעות משוכללת יותר ובעיקר שווקים בריאים יותר.

הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

השקעות פיננסיות של הסקטור הפרטי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.