עונת הדוחות הכספיים לרבעון הראשון בוול סטריט מתעתעת בשוקי המניות. על כל חברה שמפתיעה לטובה, אחרת מאכזבת. על כל אחת שדבקה בתחזית חיובית, חברה אחרת מקצצת.

כל מדדי המניות המובילים ירדו מאז נכנסה עונת הדוחות להילוך גבוה בשבוע וחצי האחרונים של אפריל. למעט האנרגיה והסחורות, גם כל הסקטורים המובילים ירדו, שכן גם שם המגמות מעורבות. בסבך הזה, בולט לטובה תת סקטור הסייבר, שרשם עלייה נאה בתקופה שבה כל השאר ירדו.

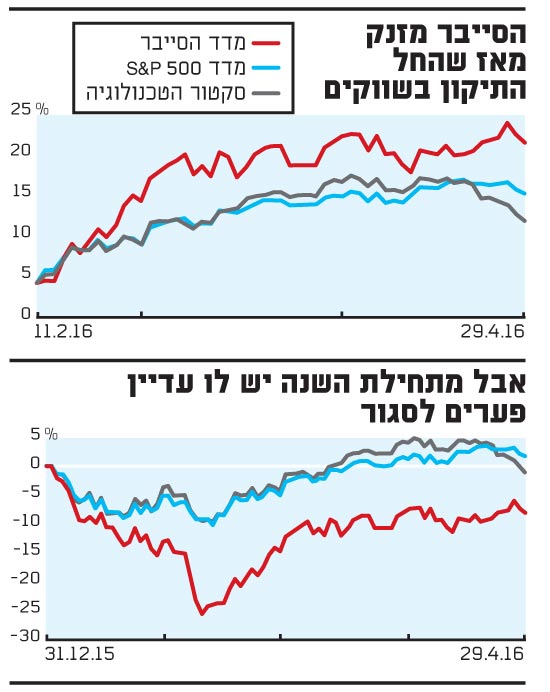

מאז יצאנו לחופשת הפסח ב-21 באפריל ועד סוף החודש, S&P500 ירד בכ-1.3%. סקטור הטכנולוגיה (XLK) ירד ביותר מ-4%, על רקע שלל דוחות מעורבים שבהם למשל אפל, גוגל ואינטל הפתיעו לרעה ומניותיהן ירדו, בעוד שחברות כמו פייסבוק ואמזון הפתיעו לטובה ומניותיהן זינקו. תת סקטור הסייבר (מדד HRX) עלה בתקופה הזו ב-1.1%.

מאז החל התיקון בשווקים באמצע פברואר, זינק מדד הסייבר ב-20%, לעומת עלייה של 13% ב-S&P500 ו-9% בסקטור הטכנולוגיה. עם זאת, מתחילת השנה הסייבר עדיין מפגר מאחורי המדדים האחרים עם ירידה של 8%, לעומת עלייה של 1.7% ב-S&P500 וירידה של כ-1% בסקטור הטכנולוגיה.

בין צ'ק פוינט לפורטינט

בניגוד לסקטורים אחרים, בתחום הסייבר עדיין לא פורסמו דוחות רבים, אך בשל העובדה שמדובר בתת סקטור צר יחסית - לתוצאות הכספיות של החברות הגדולות בו עשויות להיות השפעות דרמתיות על מניות רבות. כשצ'ק פוינט (3.8% מהמדד), למשל, פרסמה תוצאות סבירות ותחזיות מאכזבות - היא משכה את כל תת הסקטור למטה, אך בתגובה לתוצאות המצוינות והעלאת התחזיות של המתחרה פורטינט (4.4% מהמדד), כל הסקטור זינק.

במידה רבה, שתי החברות האלה מספרות את הסיפור של תחום הסייבר מזווית קצת אחרת. צ'ק פוינט, עם שווי שוק של 14 מיליארד דולר, היא כבר חברה בוגרת עם קצב צמיחה חד-ספרתי נמוך אך יציב והיא עונה יותר לקריטריונים של חברת ערך.

מנגד, פורטינט עם שווי שוק של 5.6 מיליארד דולר, צופה זינוק של 26% בהכנסות השנה ושל 20% בשנה הבאה. בדומה למתחרה אחרת, פאלו אלטו, היא נלחמת להגדיל באגרסיביות נתחי שוק מהחברות הגדולות, גם על חשבון פגיעה מסוימת ברווחיות, והיא בהחלט עונה לקריטריונים של חברת צמיחה עם שיעורי גידול של עשרות אחוזים בשנה.

וכך מוצא את עצמו הסייבר לכוד בין חברות ערך כמו סיסקו וג'וניפר נטוורקס (שפעילות הסייבר אינה הגדולה בהן) לבין שלל חברות צמיחה קטנות יותר (שרבות מהן עדיין לא רווחיות) כמו פאלו אלטו, פרופ-פוינט, ספלאנק, אימפרבה וסייברארק (שתי האחרונות אמורות לפרסם דוחות מחר - ביום חמישי).

הפיירוול שחסר בבנגלדש

לפיכך, בטווח הקצר עשוי תת סקטור הסייבר להרוויח מהפתעות חיוביות בחלק מחברות הצמיחה ואולי להיפגע מאכזבות בחברות אחרות, אך בטווח הארוך צפוי הסקטור הזה ליהנות מתקציבים הולכים וגדלים ומתקפות האקרים מתוקשרות.

רק בשבוע האחרון הודתה Swift, החברה המפעילה את התוכנה המשמשת להעברות כספים בין בנקים בעולם בשם הזה, כי במתקפת הסייבר הגדולה בסוף פברואר, שבה גנבו האקרים 81 מיליון דולר מהבנק המרכזי של בנגלדש, השתמשו התוקפים במערכת שלה להעברת הכספים הגנובים. פריצה זו התאפשרה מאחר שלבנק המרכזי לא היה פיירוול.

זו רק אחת הדוגמאות האחרונות לסיכוני הסייבר הגוברים בעולם ולמחיר ההולך וגדל שמשלמות על כך חברות ומדינות. בתחילת השנה הודיע נשיא ארה"ב, ברק אובמה, על תוכנית לאומית לביטחון סייבר שתשדרג את מערכות המחשוב של הממשל בעלות של 19 מיליארד דולר עד 2017. בריטניה הודיעה על הקמת מרכז סייבר לאומי חדש (NCSC), שיתחיל לפעול באוקטובר ויעבוד בשיתוף עם הבנק המרכזי של אנגליה בגיבוש מדיניות אבטחת סייבר חדשה למוסדות הפיננסיים במדינה. אוסטרליה מתכננת השקעה של 400 מיליון דולר בעשור הקרוב בהגנת מערכות ציבוריות מפני מתקפות סייבר.

ואולם, נראה כי ההשקעה אינה גדלה באותו קצב שבו גדלים האיומים, בעיקר במגזר העסקי. ממחקר שפרסם לאחרונה גולדמן סאקס, הוא העריך כי אחת הסיבות לכך היא העובדה שההשקעה בתחום היא מחזורית, מידי 3-5 שנים, וכי תקופת ה"עיכול" נמשכת בין שנה לשנתיים. על רקע זה, הוא מעריך שאחרי חולשה בהשקעות ב-2015 וב-2016, בשנה הבאה יחול גידול דרמטי מחודש. חלק מהגידול הזה, לפי גולדמן סאקס, עשוי להגיע משווקים מתפתחים שיידרשו להדביק את קצב ההשקעות של השווקים המפותחים.

לפי חברת המחקר גרנטר, היקף ההשקעות בתחום הצעיר הזה (יחסית) צפוי לצמוח בתוך שלוש שנים ב-30% מהיקף מוערך של כ-75 מיליארד דולר ב-2015 ל-101 מיליארד דולר ב-2018 ול-170 מיליארד דולר שלוש שנים לאחר מכן. חלק גדול מהצמיחה הזו יגיע מהגדלת תקציבים של מדינות, מיוזמות חקיקה שיחייבו חברות לשפר את יכולת ההגנה שלהן מפני התקפות סייבר ומאילוצים של חברות רבות לנוכח מתקפות סייבר מתוקשרות. כך למשל, המתקפה על הבנק המרכזי של בנגלדש, חידדה את העובדה שלמערכת הבנקאות הגלובלית אין סטנדרט אבטחה אחיד ובשנים הקרובות ייאלצו בנקים להגדיל דרמטית את התקציבים בתחום הזה.

כמו בשנים האחרונות, גם מתקפות סייבר מתוקשרות ישמשו כעילה להגדלת תקציבי הגנה, כשחברות הסייבר ירוויחו משני הכיוונים: גידול בהכנסות ועלייה במניות. מהמחקר של גולדמן סאקס עולה שבממוצע, מניות הסייבר מניבות תשואת יתר של 1.3% על S&P500 בשבעת הימים שאחרי דיווח על מתקפת סייבר גדולה.

נזק במאות מיליארדים מהתקפות סייבר

אגב, רוב החברות בעולם כבר הרגישו את נחת זרועם של לוחמי הסייבר. לפי סקר של חברת אבטחת התוכנה קספרסקי, 90% מהחברות בעולם הודו שהיו להן פרצות אבטחה ו-46% מהחברות איבדו מידע רגיש כלשהו בשל איום חיצוני או פנימי על מערכות המידע שלהן.

לפי הערכות של חברת הביטוח הבריטית לוידס, ב-2015 הסתכמו עלויות מתקפות הסייבר למגזר העסקי בעולם בכ-400 מיליארד דולר, סכום אסטרונומי שכולל גם את הנזקים מהתקפות הסייבר עצמן וגם את הנזק משיבוש מהלך העסקים הרגיל של החברות בעקבות זאת. לפי הערכת חברת המחקר Juniper Research, עד 2019 צפוי אומדן הנזק של מתקפות הסייבר בעולם להסתכם ב-2.1 טריליון דולר.

ריבוי מתקפות האקרים מסוגים שונים מהווה חלק מפוטנציאל העליות במניות הסייבר, מאחר שהוא עשוי לעודד מיזוגים ורכישות. כיום מתאפיין הסקטור הזה בחברות קטנות רבות, שלעתים יכולת הצמיחה שלהן מוגבלת, בגלל הישענות על מוצר בודד. לפיכך, סביר להניח שחלק מהחברות האלה ימצאו לעצמן בעתיד מקום טוב בחברות הגדולות יותר, המציעות סל של מוצרים. בנוסף, טכנולוגיות חדשות של חברות קטנות לעיתים הכרחיות עבור חברות גדולות, המציעות סל מוצרים לכל מכשיר וכמעט לכל תרחיש, כאשר החברות הגדולות ביותר אף מוכרות ליותר מ-10 מגזרים שונים - מחנויות בגדים אינטרנטיות ועד בנקים וארגונים ממשלתיים.

בניגוד למה שחושבים רבים, תחום הסייבר אינו רק חברות טכנולוגיה. אחד התחומים הצומחים ביותר בחברות הביטוח, הוא ביטוח מפני מתקפת סייבר. להערכת חברת הביטוח לוידס, ב-2015 היקף הפרימיות בשוק הזה היה 2.5 מיליארד דולר. ב-2014 היה היקף התחום הזה 2 מיליארד דולר ושנה לפני כן 1 מיליארד דולר בלבד. כ-90% מהביטוחים האלה נרכשים על ידי חברות אמריקאיות, המודעות יותר לאיומים מחברות אחרות וכאן טמונה הזדמנות נוספת בכך שחברות הביטוח ידרשו מהחברות להשקיע ברכישת הגנות ובניית תשתית מחשובית ראויה.

לא במקרה מוזכרת ישראל כמעט בכל הקשר כשמדברים על חברות סייבר. תעשיית הסייבר המקומית כבר הצמיחה מאות חברות שבהן הושקעו מיליוני דולרים - רובן עדיין חברות פרטיות. לפי נתונים של מכון היצוא, היקף היצוא מישראל של טכנולוגיות סייבר היה ב-2015 3.5 מיליארד דולר, כאשר היקף ההשקעות בתעשייה הסתכם בשנה החולפת ביותר מחצי מיליארד דולר.

על המשקל הסגולי הגדול של ישראל בתחום הזה, ניתן ללמוד ממשקלן של החברות הישראליות במדדים העוקבים אחרי התחום הזה. במדד חברות הסייבר העולמי (רבים יותר מכירים את המדד לפי שם ה-ETF העוקב אחריו HACK, שהיה ל-ETF הראשון בעולם שעקב אחרי התחום הזה), המשקל של חברות הנתפסות כישראליות הוא כ-17% - הגבוה ביותר אחרי ארה"ב, שמובילה את הרשימה עם 70% מהחברות.

הכותבים הם מנהל מחקר יועצים בהראל פיננסים ומנהל קרנות מניות חו"ל בהראל פיא. הכותבים ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

הסייבר מזנק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.