קשה להפריז בעוגמת הנפש ובאכזבה שהסב ג'וזף פאפא למשקיעי פריגו , שאותה הוא מנהל קרוב לעשור, עת הודיע על עזיבתו לטובת המתחרה הקנדית וליאנט. כמעט 20% מערך החברה נמחקו באותו יום מסחר בשבוע שעבר, והפרשנויות לצניחת המניה התמקדו בעיקר באובדן הנלווה לעזיבה - מה שמתיימר להיות הסבר לתגובה כל כך אלימה. לטעמי זה תירוץ מאולץ ומעושה, שכל מטרתו לטשטש את שיקול הדעת הלקוי והלא מוסבר. למה הכוונה? לתג המחיר המנופח שהוצמד לחברה עד לא מכבר.

תסריט ידוע מראש: פריגו היא דוגמה אחת מני רבות לחברה מצוינת שהפכה להשקעה מסוכנת - בעיקר בגלל משקיעים מחוללי כותרות. דרך ארוכה ומרשימה עשתה פריגו מאז קיבל אותה לידיו ג'ו פאפא, דבר שבא לידי ביטוי בתוצאותיה העסקיות, אבל הבעיה שהלכה והתעצמה הייתה במקום אחר - במחיר המופקע שאליו נדחפה המניה.

זו תופעה מוכרת שחוזרת על עצמה, כאשר הדבר היחיד שמשתנה הוא שם החברה, ומה שמאפיין אותה במיוחד זו האשליה שהצלחות נמשכות לעד. זו התנהגות אופיינית לכל שוקי המניות, אבל בוול סטריט היא בוטה וחסרת עכבות.

תומחרה לשלמות: שווי השוק שאליו נסקה פריגו, רק לפני כשנה, נשק לכדי 30 מיליארד דולר. זאת, כאשר הרווח הנקי באותה תקופה נע סביב 800 מיליון - מה ששיקף מכפיל רווח גבוה משלושים. זו רמת תמחור השמורה לחברות נדירות, מהסוג שאין לגביהן אפשרות ממשית לסטייה מהתחזיות, או לחלופין לחברות שנמצאות בתחילת דרכן - כאלה שרווחיותן הנמוכה רחוקה לאין ערוך מזו שעתידה להיות. פריגו לא הייתה כזאת, היא הייתה חברה ותיקה ובשלה, שפעלה בסביבה תחרותית, עתירת רגולציה ועם לא מעט מהמורות. אז נכון, היא צמחה בקצב חד ומרשים, אבל בעיקר באמצעות רכישות.

צמיחה עם הערת אזהרה: אין לי דבר וחצי דבר נגד חברות שבוחרות לצמוח באמצעות רכישות, אבל חייבים להביא בחשבון את העובדה שלצמיחה כזו יש מחיר - והוא לא מופיע ברווח השוטף של החברה. ההשפעה המרכזית היא בעיקרה מאזנית, כך שאם משתמשים ברווח הנקי כבסיס לחישוב השווי הכלכלי, הרי שמתעלמים למעשה מעלות הרכישה.

נכון, הוצאות המימון כוללות את מרכיב הריבית בהלוואה, אבל ברמת התשואות בשנים האחרונות, זו הוצאה כמעט זניחה. העניין הוא שזו דווקא הנקודה הפחות חשובה, משום שהסיכון הנלווה לכל רכישה מצוי בסטטיסטיקה העגומה - מרבית הרכישות בעולם מתבררות עם הזמן כאכזבה.

ברור שקיימות לא מעט חברות שעושות זאת בצורה טובה, ופריגו היא ללא ספק אחת מהן, אבל מהיכן הביטחון שכל רכישה בעתיד תהיה גם היא הצלחה? וזו, הלכה למעשה, ההנחה שקופלה במכפיל שהיה. כאשר הרכישות הן קטנות אז ההטמעה היא פשוטה, אך ככל שהחברה צומחת אין מנוס מלרכוש פעילויות יחסית גדולות - כדי שתהיה להן השפעה מורגשת על התוצאות - וכאן מתחילות בדרך כלל הבעיות, שכן מדובר בהוצאה לפועל של עסקאות מאוד מורכבות.

רכישת אומגה - הסטטיסטיקה התיישרה: לפריגו יש מערכת שיקולים קפדנית ויעילה, הנשענת על עקרונות ברורים בכל הנוגע לרכישת חברות, אבל גם זו אינה יכולה למנוע לחלוטין אפשרות לנפילה - וזה בדיוק מה שקרה ברכישה האחרונה.

ההשקעה באומגה נראתה בזמנו הגיונית וסבירה, כזו שמשתלבת עם התוכנית האסטרטגית ומרחיבה את פריסת החברה, אך נכון לעכשיו האתגרים במיזוג הולכים ומתרבים וגם נדרשה מחיקה. לבוא ולבקר כעת את ההנהלה זו חוכמה מאוד קטנה, משום שחבלי לידה ורכישות כושלות הן משהו בלתי נמנע, ולכן הביטוי לסיכון האינהרנטי אמור להימצא תמיד במחיר המניה - וזה, במקרה של פריגו, לא נעשה. אומר זאת בצורה ברורה: צניחת המניה אינה אשמת ההנהלה, זו תוצאה ישירה של משקיעים נמהרים שהזניקו את מחירה לרמה בלתי סבירה.

יש הטוענים כי עיתוי העזיבה מריח רע, שדווקא כשצריך את כישוריו של ג'וזף פאפא הוא מודיע על "נטישה". לדעתי זה לכל היותר תמרור אזהרה, שאולי מעיד, באופן עקיף, על עוצמת האתגרים ועומק הבעיה, אבל הניסיון לקשור בין עזיבת המנכ"ל לקריסת המניה הוא חסר בסיס ונטול אחיזה.

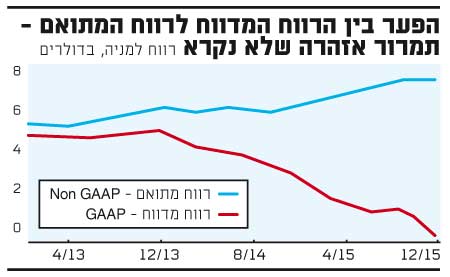

לא יקרה, אבל גם לא זולה: השאלה האינסטינקטיבית שעולה בסיטואציות הללו, היא האם התכווצות החברה לכדי מחצית משוויה הופך אותה להזדמנות השקעה? אינני משוכנע, משום שגם אם מניית פריגו כבר אינה יקרה כשהייתה, הרי שמכפיל רווח חזוי של 12 אינו בגדר מציאה - במיוחד על רקע המכפילים של טבע ומיילן, לשם השוואה. ואני נמנע מלדון בבעייתיות ובהטיה של הרווח המתואם (Non-GAAP) רק משום קוצר היריעה.

שורה תחתונה: אין לי עניין לבצע "פוסט מורטם" למניה שקרסה, כל שרציתי הוא להציף תופעה מעוותת שחוזרת על עצמה, מתוך תקווה שהדבר יסייע בזיהוי פריגו הבאה. הביטו על המניות במדד המעו"ף - אם אתם מזהים חברות בשלות שצומחות באמצעות רכישות, ושמכפיל הרווח שלהן נושק לשלושים, אז דעו לכם כי רכישתן מקפלת בתוכה פוטנציאל גבוה להפסדים.

*** הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירהבוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

הפער בין הרווח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.