סוחרים בחדרי עסקאות בכל העולם עקבו שלשום בדריכות אחר מסכי המחשבים בציפייה לפרסום דוח התעסוקה בארה"ב לחודש אפריל, כשלפתע שמו לב לתופעה מוזרה: מדדי שערי החליפין החלו "להתעורר" כמה שניות לפני פרסום הדוח.

הדוח, שהתפרסם בשעה 15:30 בדיוק (שעון ישראל) על ידי הלשכה לסטטיסטיקה בשוק התעסוקה (Bureau of labor statistics), הראה כי מספר המשרות שנוספו למשק האמריקאי באפריל עמד על 160 אלף, זאת לעומת הצפי המוקדם ל-202 אלף משרות. הנתון נחשב לחלש ביותר מזה שבעה חודשים - ובשווקים מיהרו לפרש אותו כירידה בהסתברות להעלאות ריבית נוספות בהמשך השנה על ידי הפד. התוצאה: פיחות מיידי בשער הדולר מול המטבעות האחרים. בדקה הראשונה לאחר פרסום ההודעה זינק שער האירו מול הדולר ב-0.4%, אך הדולר שב והתחזק כמה דקות מאוחר יותר כשהשוק הפנים את שאר הנתונים שהצביעו על תמונה מעט מורכבת יותר.

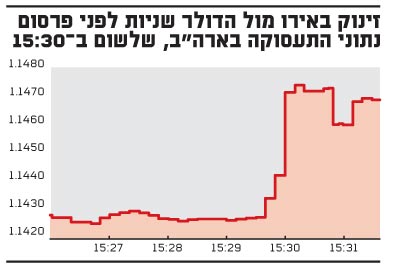

אלא שהתבוננות מקרוב בנתוני המסחר של הדולר בשניות שקדמו לפרסום ההחלטה מגלה שמישהו ידע כנראה מראש על הנתון שעומד להתפרסם - ועשה בידע הזה שימוש כדי לעשות סיבוב מהיר על הדולר. מניתוח נתוני המסחר של בלומברג (ראו גרף) עולה כי היחלשותו של הדולר החלה כמה שניות לפני פרסום הודעת לשכת התעסוקה האמריקאית. מדובר במהלכים שהעלו את שער האירו מול הדולר ב-0.13% עוד לפני פרסום ההודעה.

האירוע שהתרחש שלשום עשוי להיות קשור להדלפות שיטתיות של נתוני מאקרו של המשק האמריקאי ב-6 השנים האחרונות - תופעה שנחשפה במחקר שפרסם בשבוע שעבר הבנק המרכזי האירופי. ההדלפות הן של נתונים שמפרסמים גופים עצמאיים ופדרליים כאחד, ובראשם הבנק המרכזי של ארה"ב (הפד). עורכי המחקר עבור הבנק האירופי העריכו את הרווח שהושג כתוצאה מהדלפות אלה ב-160 מיליון דולר, על סמך היקף התנודות בשערי המניות ואגרות החוב הממשלתיות של ארה"ב בכיוון הנכון ברגעים שקדמו לפרסום.

סוחרי מט"ח מקצועיים מתייחסים לאומדן הכספי הזה בגיחוך. "160 מיליון דולר זה סכום שסוחר בינוני אחד יכול לעשות", אמר ל"גלובס" אחד מהם, "כאן מדובר בקנה מידה של מיליארדים, ומה שיותר מדהים - לרשויות הפדרליות בארה"ב זה לא מזיז בכלל".

אל המסקנה הזו מגיע הסוחר לאור האדישות ושוויון הנפש שבהם התקבלו ממצאי המחקר של ה-ECB בארה"ב. כלכלני הבנק האירופי מצאו שבין ינואר 2008 למארס 2014 חלו תזוזות משמעותיות בשווקי המניות והאג"ח זמן קצר לפני פרסום 11 מתוך 20 אינדיקטורים מאקרו-כלכליים מרכזיים. לפי המחקר, המדדים העיקריים המועדים להדלפות הם אמון הצרכנים שמפרסם ה-Conference Board; מדד מכירות הבתים שמפרסם ה-National Association of Realtors; אומדני התמ"ג שמפרסם משרד המסחר הפדרלי; נתוני התפוקה התעשייתית שמפרסם הפד; ומדדי המגמות בענפי הייצור והשירותים שמפרסם ה-Institute for Supply Management.

החוקרים העריכו את הרווחים שהופקו כתוצאה מהשימוש במידע המוקדם ב-119 מיליון דולר בחוזים עתידיים על ה-S&P, וב-46 מיליון דולר במסחר באגרות חוב ממשלתיות ל-10 שנים.

המחקר לא מצא הדלפות מתוך החלטות הריבית של הבנק הפדרלי, אך מבקר הפנים של הפד התריע בחודש שעבר שיש צורך להגביר את נוהלי אבטחת המידע בבנק על רקע פרשה של הדלפת החלטת הריבית של הבנק המרכזי בניו זילנד (ראו מסגרת).

בדיווחים בכלי התקשורת הבינלאומיים צוין כי חלק מהגופים הקשיחו את נהלי פרסום המידע שלהם בעקבות הביקורת: ה-Conference Board למשל, הפסיק לשלוח את ההודעות מראש תחת אמברגו לעיתונאים. הפד עבר משליחת נתוני הייצור במייל לפרסום הנתונים בשיטת ה-Lockup (ההודעה נמסרת מראש לעיתונאים שמנותקים מאמצעי תקשורת עד למועד הפרסום). ככל הידוע לא ננקטו פעולות כלשהן לחשיפת המדליפים ושותפיהם. הדלפת נתוני מאקרו-כלכליים איננה עבירה פלילית (בניגוד להפצת מידע פנים של חברות ציבוריות - ע"ב), ויכולה להביא לכל היותר לפיטוריו של המדליף. היעדר הסנקציה מצד אחד והפוטנציאל לעשיית רווחים קלים מהצד השני מבטיחים שהתופעה תימשך ותתרחב בעתיד.

זינוק באירו מול הדולר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.