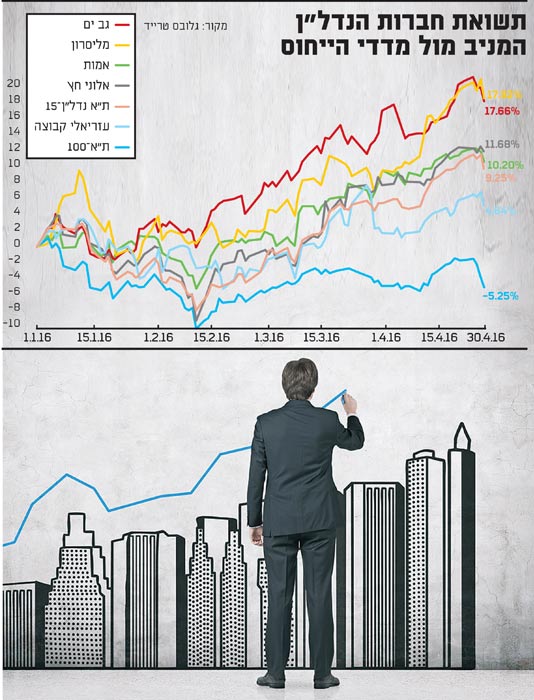

מתחילת השנה עד 30 באפריל זינק מדד נדל"ן 15 בלא פחות מ-9.5%. זוהי תשואה פנומנלית למשקיעים במדד, ולשם השוואה, באותה תקופה ירד מדד ת"א 100 בשיעור של 5.25%, ומדד ת"א 25 ירד בשיעור של כ-6%. גם בהשוואה לשני מדדים סקטוריאליים נוספים, ת"א תקשורת ות"א פיננסים, אשר הניבו אף הם תשואה שלילית, מדובר בתשואה יוצאת דופן.

אחת הבעיות העיקריות היא שלא כל החברות המופיעות בנדל"ן 15 אכן משקפות את סקטור הנדל"ן המניב בארץ, ודוגמאות לכך הן גזית גלוב, שלה פעילות ענפה במספר מדינות בחו"ל, איי.די.או, שלה פעילות נדל"ן מניב בגרמניה, וכן שיכון ובינוי, שלה פעילות ענפה ביזמות נדל"ן, תשתיות ובנייה, בפילוח גיאוגרפי נאה.

הבשורה הגדולה והחיובית יותר מגיעה מכיוון ארבע חברות הליבה של סקטור הנדל"ן המניב בישראל, המייצגות בצורה מיטבית את הענף - מליסרון (משרדים, מסחר וקמעונות), אמות (משרדים מסחר וקמעונות), גב ים (פארקים לתעשיות עתירות מדע ומבנים), עזריאלי (משרדים, מסחר וקמעונות) - שהיכו את מדד נדל"ן 15 והניבו תשואות דו-ספרתיות.

מעבר לעובדה כי הארבע מייצגות בצורה מיטבית את סקטור הנדל"ן המניב בארץ, הן מצטיינות גם בקשר שלהן מול הפעילים בשוק ההון; העברת מצגות פעילות מושקעות, כינוס כנסים וימי סיור במבנים הם דבר שבשגרה. החברות הללו הן בין החלוצות לפרסם תחזית רווח בדוחותיהן הכספיים, נתון שמסייע בידי האנליסטים לבצע הערכות שווי מדויקות יותר.

הסיכונים העיקריים: ביטחון ומיתון

לפני שנסקור את תוצאות הפעילות של החברות והצפי ל-2016, חשוב להדגיש את הסיכונים העיקריים בהשקעה בחברות הנדל"ן המניב. הסביבה העסקית שבה פועלות חברות אלה בארץ מושפעת מהמצב הכלכלי והביטחוני במשק, מהמצב בשוקי ההון בארץ ובעולם, ומשינויים בשיעורי הריבית, המשפיעים על עלות הגיוס ממקורות החוב של החברות, וכן על שיעורי ההיוון התפעוליים המשמשים לשערוך הנכסים (מה שמכונה "CAP RATE").

למצב הביטחוני והמדיני השפעה ישירה על המשק הישראלי, ועלולה להיות לו השפעה מהותית על עסקי חברות הנדל"ן המניב. גל הטרור שפקד את ישראל מאז הרבעון השלישי של 2015 היווה גורם לדאגה רבה בקרב הנהלות החברות ומשקיעים רבים בסקטור. עלה החשש כי הציבור ימעט לצאת לבילוי בקניונים ובמרכזי מסחר, ויצרוך פחות עקב המצב הביטחוני, דבר שעלול לפגוע בפדיון השוכרים, ולהשפיע על ההכנסות מהשכרת שטחי המסחר.

כמו כן, מיתון במשק הישראלי פוגע בשיעורי הצמיחה לנפש בישראל, ועלול להוביל לירידה בהיקפי הביקוש בשטחי הנדל"ן המניב השייכים לחברות, זאת לצד פגיעה ממשית באיתנותם של שוכרים מהותיים, וביכולתם לעמוד בהתחייבויותיהם כלפי המשכירים.

לסיכום, ניתן לומר כי הסיכונים העיקריים והמהותיים הם מאקרו כלכליים, ובהם צריכה, ביטחון וריבית. כך למשל, בתקופה שבה הריבית במשק נמוכה מאוד ואף אפסית, קל יותר לחברות לגייס חוב בשוק ההון בעלות נמוכה מאוד, למחזר חוב יקר בחוב זול ובסופו של יום להציג תשואות גבוהות יותר על נכסיהן.

למעשה, החלטת השקעה בסקטור הנדל"ן המניב דורשת ניתוח מאקרו כלכלי מקיף על מצב הצריכה הפרטית, הצמיחה במשק, המצב הביטחוני והמדיניות המוניטרית העתידית, כל זאת לפני ביצוע אנליזה פרטנית לכל חברה וניתוח היתרונות/חסרונות שלה.

החברות בתחום ממשיכות להציג ביצועים תפעוליים יציבים, בעיקר הודות למיקום הנכסים ואיכותם. כך למשל, בשנת 2015 הניבה מניית מליסרון תשואה כוללת של 18.9%, תשואה עודפת על מרבית המדדים המרכזיים הנסחרים בבורסה. הביצועים הפיננסיים לשנת 2015 מצביעים על גידול בשיעור של 2.8% ב-NOI מנכסים זהים, על גידול בשיעור של כ-10% ב-FFO, זאת לצד ירידה בסך החוב הפיננסי נטו וביחס ה-LTV. ה-FFO מייצג את תזרים המזומנים של החברה מפעילותה השוטפת, לאחר מימון, ללא השפעת אירועים חד-פעמיים. ה-NOI הוא פרמטר תפעולי שכולל את הכנסות החברה מנכסיה המניבים מכל סוג, בניכוי העלויות הנדרשות. התוצאות הפיננסיות הטובות של 2015 מאפשרות לחברה להעלות את תחזית הדיבידנד ל-2016.

חברת גב ים מקבוצת נכסים ובנין של אי.די.בי, היא מהגדולות והוותיקות בחברות הנדל"ן בארץ. גב ים עוסקת בתחום הנכסים המניבים, בייזום, בתכנון, בפיתוח, בהקמה, בשיווק, בהשכרה, בתחזוקה ובניהול של פארקי היי-טק, פארקים עסקיים ותעשייתיים, בנייני משרדים, שטחי מסחר, מבני אחסנה וחניונים, באזורי ביקוש בארץ. בהתייחס לתוצאות השנתיות, החברה מציגה שיפור נאה במספר פרמטרים, ובפרט גידול ב-NOI מנכסים מניבים בשיעור של 8%, וגידול ב-FFO בשיעור חד של כ-17%.

קבוצת עזריאלי, שעוסקת בתחומי נדל"ן שונים, ומרבית נכסיה (כ-45%) משויכים לתחום מרכזי המסחר והקניונים בישראל, ממשיכה להציג עלייה עקבית ברמת ה-FFO, ובשנת 2015 הציגה עלייה דו-ספרתית בשיעור של 11% לעומת 2014.

אמות עוסקת בהשכרה, בניהול ובהחזקה של נדל"ן מניב בישראל, וכן בייזום ופיתוח של מקרקעין לצורכי השכרה. החברה דיווחה על עלייה בשיעור של כ-4% ב-NOI בשנת 2015, שהסתכם בכ-512 מיליון שקל, לעומת כ-493 מיליון שקל בשנה המקבילה אשתקד.

הנדל"ן ימשיך להניב?

ענף הנדל"ן המסחרי צפוי לעמוד בפני אתגרים רבים בשנים הקרובות, בשל מודעות הצרכנים לצרכנות חכמה, והמסחר המקוון, הפותח שווקים חדשים. התחרות הגוברת בתחום מרכזי המסחר והמשרדים צפויה למתן את עליית שכר הדירה בנכסים, ולפיכך למתן את סך ההכנסות של החברות. כמו כן, בתקופה שבה תעלה הריבית, צפויה פגיעה משמעותית בשווי הנכסי של החברות וברמת התשואה הנגזרת על הנכסים.

היקף הנכסים המנוהלים של ארבע החברות שלעיל מגיע לכ-50 מיליארד שקל. מרבית הנכסים נמצאים במרכז הארץ, והם בעלי ביקוש רב. ההנהלות מצוינות ובעלות התמחות בתחום הנדל"ן המניב, והדבר בא לידי ביטוי במספר פרמטרים ובאופן עקבי.

בשורה התחתונה, ככל העולה מהמודלים הכלכליים ומהתחזיות הנלוות, ניכר שלא צפוי שינוי מהותי בסביבת המאקרו בישראל בשנים 2016-2017 (להוציא אירועים ביטחוניים לא צפויים) ולפיכך חברות הנדל"ן המניב צפויות להציג צמיחה ותשואה עודפת.

למשקיעים המבקשים חשיפה לנדל"ן מניב המייצג היטב את הכלכלה הישראלית, ניתנת אפשרות להיחשף באמצעות קניית מניות באופן ישיר, תוך בחינת מרכיבי הסיכון בכל חברה באופן פרטני. הנקודה המשמעותית ביותר בהחזקה ישירה של חברות אלה, היא תשואת הדיבידנד הנאה, בשיעור ממוצע של 5.5%. למעשה, החזקת מניות אלה היא תחליף להחזקת האג"ח של החברות. רכישת ת"א 15 באמצעות תעודות סל תספק חשיפה לנדל"ן המניב, אך בפיזור נרחב יותר, שלא בהכרח מייצג את ליבת הפעילות של התחום בישראל, אך תספק פיזור של הסיכון וחשיפה לנדל"ן מניב גם בחו"ל.

הכותב הוא האנליסט הראשי בקבוצת ההשקעות אינפיניטי. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

תשואת חברות הנדלן / איור: shutterstock

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.