נניח שהיו נותנים היום למשקיע מן השורה לבחור בין שתי איגרות חוב צמודות למדד של אותה חברה, עם אותו דירוג של AAA, שתיהן נפדות בעוד כחמש שנים ונסחרות בדיוק באותה תשואה שנתית לפדיון; הפרט היחיד שמבדיל ביניהן הוא מועד הפדיון המדויק - איגרת החוב הראשונה נפדית בסוף חודש אפריל ואילו השנייה בסוף ספטמבר של אותה שנה.

באיזה אג''ח היה מעדיף אותו משקיע להחזיק? הרוב הגדול של המשקיעים היו מעדיפים כנראה להחזיק את הסדרה הקצרה יותר, שנפדית באפריל, כדי להיפגש מהר יותר עם הכסף, שכן הם לא מקבלים תוספת תשואה, כמקובל, על איגרת החוב הארוכה יותר. עם זאת, אותם משקיעים לא לוקחים בחשבון שהאג''ח צמודת המדד שנפדית בחודש אפריל לא תקבל את כל המדדים החיוביים של אפריל-אוגוסט בשנה האחרונה של חייה, אשר נצברים לקרן ולריבית, מה שכן יקבל המחזיק באיגרת שנפדית בחודש ספטמבר.

אחד הגורמים שמשפיעים על האינפלציה, מעבר לגורמים אקסוגניים כגון מהלכים כלכליים של הממשלה או עלייה וירידה במחיר הנפט והסחורות, הינו גורם העונתיות.

נסביר מהי עונתיות ומה חשיבותה בבחינת ציפיות האינפלציה בשוק ההון ובשיקולי ההשקעה.

גורם העונתיות משקף את תנודות מדד המחירים לצרכן בטווח של שנה, תנודות חודשיות החוזרות על עצמן מדי שנה בצורה פחות או יותר סדירה, מבחינת עיתויין ועוצמתן. אי לכך, הן יוצרות מבנה שנתי של שינויים שחוזר על עצמו, המכונה מבנה עונתיות. באופן כללי, מדדי המחירים לצרכן בחודשי הסתיו-חורף, מספטמבר ועד לחודש פברואר (כולל), הינם לרוב נמוכים, ואף שליליים. מנגד, חודשי האביב-קיץ, מארס-אוגוסט, מאופיינים לרוב במדדים גבוהים יותר, בשל עונות החגים, ריבוי נסיעות לחו''ל בחופשות הקיץ וגידול בקצב מעבר דירות ושכירת דירות בחודשים אלו, התורמים לעליית מחירים.

שקליים בסתיו-חורף, צמודים באביב-קיץ

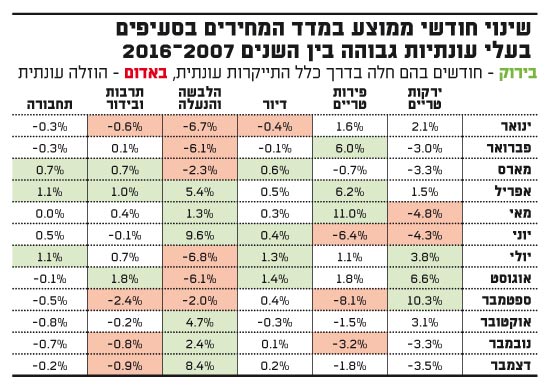

לצורך ההמחשה, נבחן את הטבלה המצורפת האומדת את השינוי החודשי הממוצע במדד המחירים לצרכן בסעיפים בעלי עונתיות גבוהה בעשור האחרון. לדוגמה, סעיף ההלבשה וההנעלה רושם בממוצע עלייה ניכרת בחודשים אפריל-יוני ובאוקטובר-דצמבר, וירידה ניכרת בין החודשים ינואר למארס ובין יולי לספטמבר. הסיבה לכך היא שבחודשי האביב והסתיו החנויות מרעננות את הקולקציה שבמרכולתן, מבגדים חורפיים לקיציים ולהיפך, ומייקרות את מחיריהן. לקראת סוף העונה, על רקע מכירות "חיסול" של סחורה שנותרה על המדפים טרום שינוי הקולקציה, המחירים יורדים.

להשפעות אלו הקשורות לעונתיות יש כמובן השפעה על העלייה/ירידה החודשית במדד המחירים לצרכן. מכיוון שלאמידת עונתיות מהימנה ישנה חשיבות רבה במעקב שוטף אחר התפתחות האינפלציה, הן מבחינת בנק ישראל והן מבחינת המשקיעים, נוהגת הלמ''ס לחשב את גורמי העונתיות וניכוי עונתיות ולפרסמם באתר שלה. לפי אומדן העונתיות שמפרסמת הלמ''ס לפי חודשי השנה, ממארס ועד אוגוסט ישנו מקדם חיובי מצטבר של כ-1.2% אל מול מקדם שלילי של 1.2% בחודשים ספטמבר-פברואר.

בהתחשב בגורם העונתיות, ועל בסיס הביצועים ההיסטוריים של מדד המחירים לצרכן, נצפה לראות ביצועי יתר של האפיקים השקליים על פני הצמודים בחודשים ספטמבר-פברואר, וביצועי יתר של האפיקים הצמודים בין החודשים מארס-אוגוסט. הגופים המוסדיים, המכירים את גורם העונתיות, מתחילים בדרך כלל להגדיל את הרכיב הצמוד בתיקיהם בחודשים ינואר-פברואר ולצמצמו באוגוסט-ספטמבר, תקופה בה עולה העדיפות לאפיק השקלי. עם זאת, מובן שיכולות להיות הפתעות במדד, כדוגמת עלייה/ירידה במחירי דלק וסחורות, וכן מהלכים ממשלתיים שגורמים להתייקרות או להוזלות של מוצרים שונים ויכולים לשנות את התמונה.

השוק מקדים את ההתפתחויות

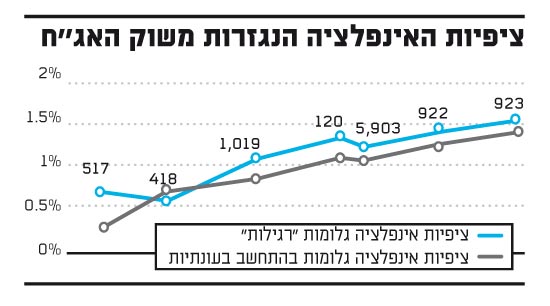

ומהאינפלציה בפועל לציפיות האינפלציוניות כפי שהן נגזרות משוק ההון. ציפיות האינפלציה "הרגילות" הגלומות לתקופה מסוימת נמדדות באמצעות הפער בין התשואה השנתית לפדיון ברוטו באג''ח השקליות לבין זו של האג''ח הצמודות למדד במח''מ זהה. מנגד, ציפיות האינפלציה המתוקננות לתקופה מתחשבות בגורם העונתיות (אותו מפרסמת כאמור הלמ''ס) באמצעות התחשבות במקדמי העונתיות לפי חודשים.

אם עד לפני כשנתיים, מרבית המשקיעים היו נוהגים לבחון את ציפיות האינפלציה הגלומות בצורה הרגילה בלבד, ללא התחשבות במרכיב העונתיות, כיום יש יותר ויותר התייחסות לציפיות האינפלציה הלוקחות בחשבון את נושא העונתיות, תוך הבנת חשיבותו בבחינת האינפלציה. בגרף המצורף, של ציפיות האינפלציה הנגזרות משוק האג''ח, ניתן לראות את הפערים הקיימים בין ציפיות האינפלציה ה"רגילות" לכאורה לבין הציפיות המתוקננות המתחשבות בעונתיות. כך לדוגמה, באג''ח ממשלתית צמודה סדרה 517, שנפדית במאי 2017, אחרי שורה של מדדים שליליים הצפויים בחודשים שקודמים לפדיון, ציפיות האינפלציה ה"רגילות" הן 0.69% לתקופה, בעוד שבהתאם למרכיב העונתיות הן 0.29% בלבד. אלה הם פערים משמעותיים שעשויים להביא לשינוי בהחלטת מנהל ההשקעות האם להשקיע באג''ח הצמודה או השקלית לאותה תקופת זמן, תחת הנחותיו שלו לגבי האינפלציה. יתכן שאי התחשבות בגורם העונתיות עלולה להביא לקבלת החלטת השקעה שגויה.

באותו אופן, בשל הרגישות לאינפלציה ולעונתיות בעת תמחור איגרות חוב במח''מ קצר, הרי שכאשר שוקלים להשקיע באיגרות חוב ממשלתיות וקונצרניות צמודות מדד לטווח של עד כשנה, יש חשיבות לבחון אותן בצורה נומינלית. לכן, יש ל"המיר" את אותן איגרות צמודות קצרות לאג"ח נומינליות, תחת "הלבשת" המדדים הצפויים להערכת המשקיע עד למועד פדיון האיגרת, ועל פי התשואה הנומינלית המחולצת (בהשוואה לאג''ח שקלית מקבילה לאותו מח''מ) לקבל החלטה האם ההשקעה ראויה או לא.

נבחן לצורך הפשטות את אג''ח ממשלתית צמודה 1016 שנפדית בחודש אוקטובר השנה ומקבלת את המדדים מאפריל ועד ספטמבר - חודשים בעלי עונתיות חיובית גבוהה - אל מול מק''מ 1116 שנפדה יומיים אחר כך. התשואה הנומינלית של איגרת החוב (כולל אינפלציה) מוערכת ב-0.8%, תחת אינפלציה מצטברת של 0.9% באותם חודשים, לעומת המק''מ לאותה תקופה שלו תשואה נומינלית של 0.1% (!). מובן שמדובר בציפיות אינפלציה ולא בנתון ודאי, אך עדיין עונתיות האינפלציה מאפשרת לקבל החלטת השקעה בסבירות די גבוהה.

כדאי לבחון באותה שיטה אג''ח קונצרניות צמודות מדד, בעלות דירוג גבוה לטווח של עד שנה לפדיון, בהשוואה לממשלתית שקלית או מק''מ מקביל.

לסיכום, נושא העונתיות לא נסתר מעיני המשקיעים. בחודשים האחרונים האג''ח הצמודות עשו מהלך של עליות שערים עודפות בהשוואה לאג''ח השקליות, בציפייה למדדים גבוהים ובעקבות העלייה במחירי הנפט והסחורות. כלומר, הניסיון של השנים האחרונות מראה שמבחינת התנהגות השוק, הוא מקדים את ההתפתחויות ולאו דווקא מעניק תשואה עודפת לאפיק הצמוד או השקלי באותו פרק זמן שבו האינפלציה גבוהה יותר, או נמוכה.

הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

ציפיות האינפלציה הנגזרות

שינוי חודשי ממוצע במדד המחירים בסעיפים בעלי עונתיות גבוהה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.