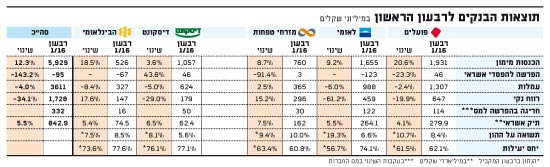

המדד השלילי, הורדת מס החברות והחולשה בשוק ההון הכבידו על הבנקים, והביאו לכך שמרביתם פרסמו תוצאות חלשות לרבעון הראשון. סך רווחי חמשת הבנקים הגדולים עמד ברבעון הראשון של 2016 על 1.73 מיליארד שקל, צניחה של 34% לעומת הרבעון המקביל. יחד עם זאת, יש לזכור שהרבעון המקביל כלל גם רווחים חד-פעמיים חריגים, בעיקר בבנק לאומי.

שני הבנקים היחידים שהצליחו להציג עלייה ברבעון הם מזרחי טפחות והבינלאומי. מזרחי טפחות, בניהולו של אלדד פרשר, רשם צמיחה של 15%, בזכות רווח ממימוש נדל"ן בהיקף של קרוב ל-80 מיליון שקל, הפרשות אפסיות להפסדי אשראי וגם צמיחה בפעילות הבנק - ובמיוחד בתיק האשראי. זהו גם הבנק היחיד שהצליח להציג תשואה דו-ספרתית על ההון, של 10%. בבינלאומי, בניהולה של סמדר ברבר צדיק, נרשמה גם כן עלייה ברווח, של 17.6% ל-147 מיליון שקל, שהושגה בעיקר בזכות ריקברי (פירעון של חוב שהופרש בעבר) חריג של 67 מיליון שקל.

כאמור, מספר גורמים העיבו על תוצאות הבנקים. ראשית, ברבעון האחרון ירד מס החברות, מה שהביא לקיטון בהיקף המיסים הנדחים, וכתוצאה מכך לעלייה בהפרשות למיסים. סעיף זה גרם לגידול של 332 מיליון שקל בהפרשות הבנקים למיסים.

גם האינפלציה השלילית שהייתה ברבעון האחרון העיבה על שיעורי הרווחיות, ושחקה את רווחי המימון. יחד עם זאת, לעומת הרבעון המקביל נרשמה עלייה של 12% בהכנסות המימון, ל-5.9 מיליארד שקל, וזאת מכיוון שהאינפלציה ברבעון המקביל הייתה עוד יותר שלילית.

אירוע אקסוגני נוסף שהשפיע על הדוחות הוא חוק שכר הבכירים, שנחקק לפני מספר שבועות. חוק זה מגביל את שכר הבכירים במגזר הפיננסי עד ל-2.5 מיליון שקל, והוא כולל את פיצויי הפרישה. בעקבות החוק, קיים חשש שעשרות עובדים ותיקים ו/או בכירים יעדיפו לעזוב את הבנק לפני כניסת החוק לתוקפו באוקטובר, כדי להימנע ממצב שהפיצויים שלהם ייפגעו. כתוצאה מכך, וכפי שפורסם בתחילת השבוע ב"גלובס", ביצעו בנק הפועלים, לאומי ודיסקונט הפרשה. בנק הפועלים הפריש 167 מיליון שקל, לאומי הפריש 117 מיליון שקל ודיסקונט הפריש 50 מיליון שקל, ובסך הכול הופרשו 334 מיליון שקל. ההפרשות נעשו במאזני הבנקים, ולא פגעו בשורת הרווח הנקי.

בצד החיובי נהנו מרבית הבנקים מהפרשות נמוכות להפסדי אשראי, שנבעו בעיקר מפירעונות של חוב עסקי של לווים גדולים, שבעבר הופרש בגינם. בנק לאומי בלט בהקשר זה עם הכנסה בסעיף ההפרשות של 123 מיליון שקל, וכאמור גם הבינלאומי נהנה מהכנסות. בבנקים האחרים ההפרשה הייתה נמוכה למדי.

עוד נציין את ההכנסות מעמלות, שהתאפיינו גם כן בחולשה ברבעון החולף. סך ההכנסות עמד על 3.61 מיליארד שקל, ירידה 4% לעומת הרבעון המקביל. עיקר הירידה נבע מהחולשה בשוק ההון ברבעון הראשון, שהתבטאה גם בירידה במחזורי המסחר וגם בירידות בשווקים - שהקטינו את היקף הנכסים וכתוצאה מכך את העמלות הנגבות בגינם. בהקשר זה בלט הבנק הבינלאומי, עם שחיקה של 8.4% בהכנסות מעמלות לעומת הרבעון המקביל, לרמה של 327 מיליון שקל.

בבנק לאומי ובדיסקונט נרשמה גם כן ירידה לא מבוטלת, של 5%-6% בהכנסות מעמלות, שנבעה מכך ששני הבנקים סגרו בשנה החולפת חלק מהפעילות הבינלאומית שלהם, מה שהביא לקיטון בהיקף הלקוחות ובהכנסות מעמלות.

לעומת זאת, הבנק היחיד שהצליח להגדיל את הכנסותיו בסעיף העמלות הוא מזרחי טפחות, עם צמיחה של 2.5% בהכנסות ל-365 מיליון שקל, וזאת בשל הצמיחה בהיקפי הפעילות של הבנק. להלן תוצאות הבנקים הגדולים.

הפועלים: השינוי במס החברות חתך את הרווח

בנק הפועלים , בניהולו של ציון קינן, סיים רבעון פושר, והרווח הנקי נחתך בקרוב ל-20%, ל-647 מיליון שקל - אך עדיין מדובר ברווח הגבוה ביותר מבין הבנקים. הבנק יחלק דיבידנד של 135 מיליון שקל.

עיקר הירידה ברווח נבעה מהעלייה בהוצאות המס, שנבעה מהשינוי במס החברות. מדובר בהוצאה של 114 מיליון שקל. התשואה על ההון של הבנק עמדה על 8.4%, לעומת 10.7%. הבנק נהנה מהפרשות נמוכות להפסדי אשראי של 46 מיליון שקל, וזאת בזכות ריקברי של 258 מיליון שקל, בעיקר במגזר העסקי.

בנק הפועלים ממשיך לשמור על ריסון של ההוצאות. סך ההוצאות של הבנק עמד על 2.2 מיליארד שקל, עלייה של פחות מ-1% לעומת הרבעון המקביל. יחס היעילות התפעולית של הבנק עמד על 62.1%, והוא השני הטוב ביותר במערכת הבנקאית - אחרי מזרחי טפחות.

בנק הפועלים ממשיך ליישם את אסטרטגיית הצמיחה באשראי, הכוללת התמקדות בצמיחה במשקי הבית ובעסקים הקטנים. בשני מגזרים אלה צמח האשראי בכ-2% במהלך הרבעון הראשון. מנגד, הבנק ממשיך לצמצם את האשראי ללקוחות הגדולים - האשראי העסקי ירד בכ-0.4% במהלך הרבעון הראשון, ורשם ירידה של קרוב ל-4% לעומת הרבעון המקביל.

בניגוד למזרחי טפחות, בנק הפועלים לא ביצע במהלך הרבעון הפרשה בגין חקירת הרשויות האמריקאיות בנוגע לאפשרות שסייע ללקוחותיו האמריקאיים להעלים מס.

לאומי: הירידה החדה ביותר ברווח

בנק לאומי , בניהולה של רקפת רוסק-עמינח, רשם את הצניחה החדה ביותר ברווח. הבנק הרוויח ברבעון הראשון 459 מיליון שקל, נפילה של יותר מ-60% לעומת הרבעון המקביל.

יחד עם זאת, יש לזכור שברבעון המקביל הכיר הבנק ברווחי החברה לישראל (החזקה שאת רובה מכר מאז), וכן מרווחים בעקבות מימוש ההחזקה במובילאיי. הוצאות המס גדלו בשיעור של 122 מיליון שקל בגלל השינויים במס החברות - וזוהי ההפרשה הגדולה ביותר מבין כל הבנקים בנושא זה.

מנגד נהנה הבנק, כאמור, מהכנסות בסעיף ההפרשות להפסדי אשראי בהיקף של 123 מיליון שקל, שעיקרן נרשם במגזר העסקי. לשם השוואה, ברבעון המקביל רשם הבנק הפסד בסעיף זה של כ-80 מיליון שקל.

לאומי, הסובל מיחס יעילות חלש, ממשיך לעשות מאמצים לרסן את ההוצאות. הוצאות השכר אמנם ירדו בכ-11% לעומת הרבעון המקביל, אך עיקר הירידה נבעה מסעיף ההפרשות לבונוסים, שירד בשל התוצאות החלשות ברבעון. למרות המאמצים הרבים שמבצעים בבנק להתייעלות, יחס היעילות נותר עדיין חלש, והוא עמד על 74.1%, קרי קרוב לשלושה רבעים מההכנסות נבלעים בשורת ההוצאות. הבנק ממשיך במיקוד העסקי שלו בצמיחה באשראי למשקי בית ולבנקאות המסחרית (חברות בגודל בינוני), והוא צמח במהלך הרבעון החולף ב-1%-2% בתיק האשראי במגזרים אלה.

דיסקונט: התשואה על ההון הנמוכה ביותר

בדומה לבנקים הגדולים, גם דיסקונט הציג ירידה ברווח ברבעון הראשון. הבנק, בניהולה של לילך אשר-טופילסקי, הרוויח 468 מיליון שקל ברבעון הראשון, צניחה של קרוב ל-30% לעומת הרבעון המקביל, ורשם תשואה על ההון של 5.6%, הנמוכה ביותר מבין חמשת הבנקים הגדולים.

הכנסות המימון של הבנק עלו ב-3.6% ל-1.06 מיליארד שקל. מנגד, ההכנסות מעמלות נשחקו ב-5% ל-624 מיליון שקל. השחיקה נבעה הן מכך שהבנק סגר חלק מהפעילות הבינלאומית שלו, אך גם מכיוון שהושפע יותר מהבנקים האחרים מההנחיה הרגולטורית שקבעה כי יש לחתוך בחצי את עמלת המינימום בחשבון העו"ש. הסיבה לכך היא שלדיסקונט יש לא מעט לקוחות שזו העמלה שהם משלמים. מנגד, מה שסייע לתוצאות הבנק הן הכנסות של כ-40 מיליון שקל ממימוש נכסי נדל"ן.

דיסקונט, שהקטין לאורך שנים את תיק האשראי שלו, בשל מצוקת ההון שממנה סבל, החל בשנתיים האחרונות לשנות כיוון. במהלך הרבעון הראשון של השנה הגדיל הבנק את האשראי בכל המגזרים בישראל (למעט הבנקאות הפרטית והפעילות מול המוסדיים). בסך הכול צמח תיק האשראי של הבנק בארץ ב-2.4% במהלך הרבעון, ל-110.5 מיליארד שקל.

האתגר המרכזי של הבנק היה ונותר ההתייעלות. דיסקונט סובל מיחס יעילות חלש מאוד, וזאת על אף שנרשמה בלימה בהוצאות הבנק ברבעון האחרון. בנושא זה עומד בפני אשר-טופילסקי אתגר מרכזי השנה, והוא הגעה להסכם שכר חדש עם ועד העובדים - מו"מ שהצדדים צפויים להתחיל בו בימים אלה.

שינויים בדיסקונט: חטיבת נכסי לקוחות תפורק, יוקם אגף דיגיטלי

במקביל לפרסום הדוחות, הודיע היום בנק דיסקונט, בניהולה של לילך אשר-טופילסקי, על מספר שינויים מבניים וסבב מינויים בבנק. חטיבת נכסי הלקוחות של הבנק תפורק, והפעילויות בה יפוצלו לחטיבות השונות.

ראש החטיבה אבי לוי ימונה למנהל הסיכונים הראשי של הבנק. לוי יחליף בתפקיד את יאיר אבידן, שימונה לאחראי על החברות הבנות בקבוצה וליו"ר בנק מרכנתיל, במקום אשר-טופילסקי, המכהנת כיום בתפקיד. במקביל ימונה אבידן לדירקטור במספר חברות בנות של הקבוצה.

אשר-טופילסקי שמה גם דגש על פיתוח של תחום הדיגיטל, ומקימה אגף דיגיטלי חדש, שיהיה בחטיבת הטכנולוגיות והתפעול. בראשות האגף יעמוד אריק פרישמן, ראש מטה חטיבת טכנולוגיות ותפעול. האגף ירכז את הטיפול בערוצים הדיגיטליים השונים של הבנק. יחד עם זאת, אין בכוונת דיסקונט להקים בנק דיגיטלי, כשם שמתכנן בנק לאומי.

נוסף על כך הוחלט כי אסף אלדר, ראש מטה לשכת המנכ"ל יקודם וימונה לראש אגף נכסים ובינוי. אלדר יחליף בתפקיד את שגיא אסראף, שימונה לסמנכ"ל ולראש חטיבת הבנקאות הפרטית הבינלאומית בדיסקונט ניו יורק.

תוצאות הבנקים לרבעון הראשון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.