האנליסטים בוול סטריט, שהם מלומדים מאוד ובעלי ידע בלתי רגיל על מניות, סובלים מחשיבה קבוצתית. דירוגי המניות שלהם נוטים להיות חיוביים במידה בלתי רגילה. טים קליפט מדגיש את התובנה הזו בספרו "אין עובדת עונת הרווחים": רוב החברות "מכות" את תחזיות האנליסטים. הבעיה עם החדשות הטובות הללו, שמשתקפות בכותרות של התקשורת, היא שהן מסתירות את החדשות האמיתיות: שרווחי הרבעון הראשון השנה ירדו ביחס לרבעון המקביל ב-2015 ברוב מגזרי המניות. ומאחר שמחירי המניות קשורים לרווח למניה, אלה לא בדיוק חדשות מרנינות.

לאנליסטים קל להנמיך את תחזיות הרווח שלהם ממש לפני עונת פרסום הדוחות. חברות שמספקות "הנחיות רווח" למשקיעים עושות במקרים רבים אותו דבר. כך מכים הדוחות הכספיים את התחזיות.

מה לגבי דירוגי האנליסטים? חלק מהם משתמשים במונחים ישירים כמו "קנייה", "מכירה" ו"החזקה", ואחרים משתמשים במונחים כמו "משקל יתר" ו"משקל חסר" (בתיק ההשקעות), שאפשר לתרגם אותם ל"קנייה" ו"מכירה" בהתאמה. הדירוגים ויעדי מחירי המניות הנלווים אליהם הם בדרך כלל ל-12 החודשים הבאים. זהו פרק זמן קצר מדי למשקיע לטווח ארוך, אבל תעשיית האנליזות והתקשורת הפיננסית בנויים לזה, כי זה מה שהמשקיעים רוצים לדעת כביכול.

ב-12 החודשים האחרונים, מדד 500 P&S ירד ב-2.4%, ו-57% מ-500 המניות שלו איבדו גובה. המספרים הללו לא אומרים הרבה, אבל הם מראים שבשוק היו יותר לוזרים מווינרים.

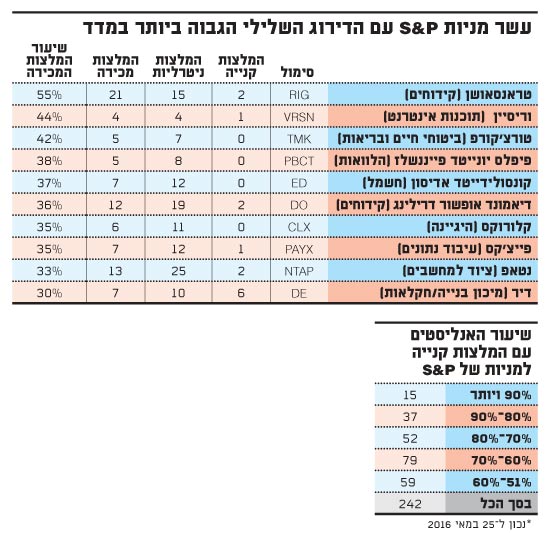

והנה מה שאולי יפתיע אתכם. מול הסטטיסטיקה הזו, רק למניה אחת מבין 500 מניות המדד יש רוב של דירוגי "מכירה" בין האנליסטים, לפי נתוני חברת המעקב FactSet. הנה כמה נתונים שימחישו עד כמה אופטימיים האנליסטים שלנו.

ל-242 מתוך 505 מניות (לחמש ממניות P&S יש שני סוגי מניות רגילות) יש דירוגי רוב של "קנייה" - 48% מסך מניות המדד. מנגד, יש רק מניה אחת עם רוב של דירוגי "מכירה" - טראנסאושן (RIG), שהיא חברת שירותי קידוחי נפט וגז. מבין 38 האנליסטים שמכסים אותה, שניים מדרגים אותה "קנייה", 15 מדרגים ניטרלי ול-21 אנליסטים, 55%, יש דירוגי "מכירה" או "משקל חסר". זה לא צריך להפתיע יותר מדי. תעשיית ניירות הערך מתוכננת למכור ני"ע. הרבה יותר קל לאנליסט לדרג מניה כ"ניטרלית" מאשר להמליץ למשקיעים שלו למכור.

לא מפתיע לראות את טראנסאושן, דיאמונד אופשור ודיר ברשימה, בהתחשב באי-ודאות הגדולה במחירי הקומודיטיז, אבל בואו ניקח מבט קרוב יותר על הקבוצה הזו, ונבדוק את מגמת המכירות של כל חברה למניה שלה, כלומר המכירות/הכנסות בחלוקה למספר המניות. הנתון הזה לוקח בחשבון את השפעת דילול המניות, ולחלופין את קנייית המניות חזרה מהציבור על-ידי החברה.

אלופת הגדלת ההכנסות למניה בקבוצה היא וריסיין (VRSN), שגם רשמה את ההחזר הממוצע הטוב ביותר על ההון המושקע בחמש השנים האחרונות במדד 1500 S&P.

קלורוקס מוכרת למשקיעים ככוכבת לשעבר בשוק. החברה הגדילה ברבעון הראשון את המכירות למניה ב-4% בהשוואה שנתית, אבל זה נבע מירידה של 2% במספר המניות כתוצאה מקנייה שלהן מציבור. ההכנסות הכוללות עלו רק ב-2%, והרווח ירד ב-7%. החדשות הטובות הן שהחברה הזו העלתה את ההנחיה שלה ל-2016 לגידול של 1%-2% במכירות, לעומת התחזית הקודמת ל-0%-1%.

שם מעניין אחר ברשימה, עם יותר משליש מהאנליסטים שמדרגים אותו כמכירה, הוא אדיסון, חברת החשמל והמים הגדולה מניו יורק סיטי.

הנקודה העיקרית בכתבה הזו היא שהמשקיעים צריכים לקחת את דירוגי המניות של האנליסטים עם קמצוץ פלפל. אם אתם שוקלים להשקיע בחברה, הברוקר שלכם יכול כנראה לספק לכם דוחות מחקר, כדי שתוכלו לבדוק אותה בעצמכם. הדירוג לא צריך להיות הגורם הסופי בהחלטה שלכם. פשוט, יש בשוק יותר מדי המלצות קנייה.

הגורם החשוב ביותר הוא ההערכה שלכם את סיכויי החברה בטווח הארוך במכירות מוצרים או שירותים שאנשים ירצו או יצטרכו שנים רבות. אחר כך תשקלו אם החברה תוכל להישאר תחרותית, וההחלטה לא צריכה להיות כה קשה.

שיעור האנליסטים עם המלצות

כל הזכויות שמורות ל-MarketWatch.com 2016

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.