התיקון החיובי שנרשם מאמצע פברואר הן בשוקי המניות והן בשוקי האג''ח, נבע ממספר גורמים עיקריים: ראשית, התיקון החד שנרשם במחיר הנפט, משפל של 26 דולר אליו הגיע במהלך חודש פברואר לרמה של כ-49.5 דולר כיום, עלייה של קרוב ל-90%!

שנית, האיתותים בחודש מארס מכיוון הפדרל ריזרב (פד) בארה"ב לגבי האטה משמעותית בקצב העלאות הריבית, תוך הורדת תוואי הריבית, הובילו להיחלשות משמעותית של הדולר בעולם, מה שתדלק ראלי בשווקים, בעיקר במתעוררים. בנוסף, רגיעה, גם אם זמנית, בחשש מפני משבר אשראי בסין, לצד הגדלת ההרחבה הכמותית מצד הבנק המרכזי באירופה, נסכו אף הם אופטימיות בשווקים.

אחד האפיקים שרשמו תשואה מרשימה מאז פברואר היה האפיק הקונצרני, הן בדירוג השקעה, ובעיקר זה שמתחת לדירוג השקעה בעולם.

מדדי האג"ח בדירוג השקעה, ,Investment Grade בארה''ב ובאירופה שבמח''מים של 6.85 ו-5.1 שנים בהתאמה, רשמו עליות נאות של כ-4.8% ו-3% בהתאמה מאמצע פברואר, תוך ירידת תשואות וצמצום מרווחים.

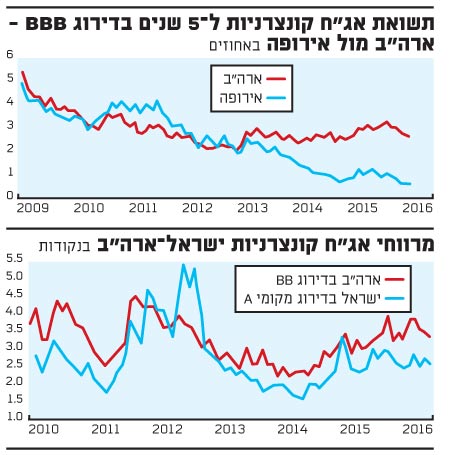

עליות השערים באפיק הקונצרני באירופה, לצד עליות השערים שנרשמו באיגרות החוב הממשלתיות האירופיות, נרשמו בעיקר על רקע הצפי לתחילת רכישות אג''ח קונצרניות בדירוג השקעה על ידי ה-ECB (הבנק המרכזי האירופי) החל מתחילת חודש יוני הקרוב, לצד הגדלת תוכנית רכישות האג''ח הממשלתיות. הדבר הביא לירידה בתשואות ובמרווחים לרמות של 1.0% ו-120 נקודות בהתאמה כיום, רמה נמוכה משמעותית בהשוואה לאג''ח דומות בארה''ב, כפי שניתן לראות בגרף המצורף.

בנוסף, גם איגרות החוב בארה''ב רשמו ירידה בתשואות ובמרווחים על רקע הירידה בחששות המשקיעים מפני העלאות ריבית על ידי הפד בארה"ב, שהביאו לכניסת כספים חזרה לאפיק. כיום, התשואה לפדיון של מדד ה- Investment Grade בארה''ב עומדת על 3.1% והמרווח מהאפיק הממשלתי המקביל על כ-150 נקודות. נזכיר, כי התשואה לפדיון של המדד באמצע פברואר השנה הייתה ברמה של 3.7% ובמרווח 215 נקודות, אז המלצנו במדור זה להגדיל חשיפה לאג"ח בדירוג השקעה בארה"ב, וזו מייצגת עלייה של 14.8%.

מדדי ה-High-Yield (תשואות זבל) בארה''ב ובאירופה, שבמח''מ של 4.6 ו-3.9 שנים בהתאמה, רשמו עליות חדות אף יותר של כ-9.25% ו-5.9% בהתאמה מתחילת מארס, תוך ירידת תשואות וצמצום מרווחים, ומהתחתית באמצע פברואר רשמו עלייה של 13.2% ו-7.7% בהתאמה.

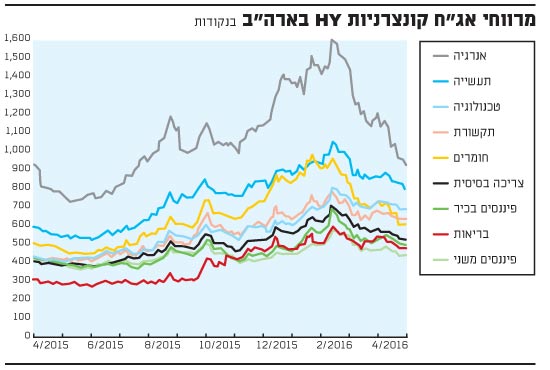

אם נבחן את מדד ה-H.Y בארה''ב ברמת הסקטורים, נגלה כי מי שרשם עליית מחירים חדה במיוחד היה סקטור האנרגיה, המהווה נדבך משמעותי של כ-15% מהמדד. הנסיקה במחיר הנפט הפיגה חלק מהחששות מפני פשיטות רגל בקרב החברות בסקטור, דבר שהביא לירידת מרווחים דרמטית מרמה של 1,980 נקודות לכ-960 כיום, רמה שעודנה יחסית גבוהה מאוד ומעידה על סיכון לשיעורי חדלות פירעון גבוהים. אך גם אם ננטרל את סקטור האנרגיה, נגלה שנרשמה ירידה במרווחים גם בסקטורים רבים נוספים כדוגמת התעשייה, התקשורת והצריכה, כפי שניתן לראות בגרף המצורף. התשואה השנתית הממוצעת לפדיון של מדדי ה-H.Y בארה''ב עומדת כיום ברמה של כ-7.5% ובמרווח של 620 נקודות לעומת אג"ח ממשלתית מקבילה. זאת, לאחר שבסוף ינואר הם היו ברמות של 10.1% ובמרווח 890 נקודות.

סלקטיביות גדולה יותר

ומה לגבי השוק המקומי? על רקע העליות בשווקים והעצירה במגמת הפדיונות מהאפיק הקונצרני, רשמו ברבעון האחרון גם בישראל מדדי התל בונד השונים עליות שערים תוך כדי ירידה במרווחים, בדומה למגמה בעולם. כך לדוגמה, מדדי תל בונד 60 ותל בונד תשואות, שמייצג יותר את איגרות החוב בדירוג נמוך, רשמו מאז אמצע פברואר עליות של 3.5% ו-5.6% בהתאמה.

ובמבט קדימה, האם עולה הכדאיות כיום בהגדלה או בצמצום ההחזקה ברכיב הקונצרני בתיק ההשקעות?

אנו מעריכים כי כיום, לאור עליות השערים וירידת התשואות לפדיון, יחד עם צמצום המרווחים בתקופה האחרונה, עולה הכדאיות בצמצום חלקי של הרכיב הקונצרני בחו''ל בתיקי ההשקעות, אפיק עליו המלצנו במדור בתחילת השנה. כיום נדרשת סלקטיביות גדולה יותר בבחירת איגרות החוב.

כאשר עורכים השוואה של איגרות חוב קונצרניות אמריקאיות ברמת סיכון דומה לאיגרות החוב שבישראל, על ידי השוואת סולם הדירוגים, ניתן לראות את הירידה האחרונה במרווחים באפיק הקונצרני בארה''ב, לרמות שכמעט זהות למרווחים הנוכחיים בישראל. המרווח הממוצע של אג''ח בדירוג BBB בארה''ב זהה כיום למרווח הממוצע בדירוג המקביל בישראל שלAA, ואג''ח BB בארה''ב נראות מעט יותר אטרקטיביות מהאג''ח בדירוג A מקומי המקבילה בישראל, כפי שניתן לראות בגרף המצורף.

לאן הולכת ריבית הפד

בנוסף, לאחרונה אנו רואים מגמה של עלייה באינפלציה בארה"ב במדד הליבה (מדד המנטרל את מחירי האנרגיה והמזון) וזאת, לצד האצה בעליית השכר ועלייה במחיר הנפט. על אף אמירות חוזרות ונשנות של חברי הפד, אשר התחזקו בשבועיים האחרונים, כי שוקי הריביות לא מתמחרים די הצורך את העלאות הריבית בעתיד, השווקים "בשלהם" - עד לפני כשבועיים לא תמחרו אף לא עליית ריבית אחת בארה''ב במהלך 2016, וקצב איטי מאוד של העלאת ריבית בודדת בשנת 2017. בעקבות פרוטוקול הפד לחודש אפריל, שפורסם בשבוע שעבר, וחשף כי מרבית חברי הוועדה תומכים בהעלאת ריבית כבר בחודש יוני, ככל שהנתונים ימשיכו להצביע על צמיחה בכלכלה האמריקאית, חלה עלייה קלה בתמחור העלאות הריבית על ידי המשקיעים דרך התשואות לפדיון של האג"ח הממשלתיות, מה שהביא לעצירה בצמצום המרווחים.

החוזים המשקפים את ציפיות השוק מהריבית בארה''ב מעניקים כעת הסתברות של 30% להעלאת ריבית ביוני, לעומת סיכוי של 4% טרם הפרסום הפרוטוקול. במידה שהפד ישמור על תוואי הריבית שאותה קבע בישיבה האחרונה במארס, הדבר עלול להביא להמשך עליית תשואות ופתיחה במרווחים באפיק הקונצרני בחו''ל, ובעיקר בארה''ב.

אחד הסיכונים כיום, הינו משאל העם בבריטניה לגבי יציאה מהאיחוד האירופי. אם בריטניה אכן תצא, אנו צפויים לראות זעזוע בשווקים תוך ירידה בתשואות לפדיון באפיק הממשלתי, ואז תוואי הריבית ימשיך להתמתן.

לסיכום, לנוכח הירידה המהירה יחסית שנרשמה לאחרונה במרווחי האג''ח של חברות בדירוג השקעה ומתחת לדירוג השקעה, הן בארה''ב והן באירופה, והאפשרות ל"הפתעה" מצד הפד לגבי תוואי הריבית, אנו ממליצים לצמצם חלק מהחשיפה לאג''ח הקונצרניות בחו''ל.

■ הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול-דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.

מרווחי אגח ארהב

תשואות ומרווחי אגח קונצרניות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.