שוק המימון החוץ בנקאי ממשיך ליהנות מצמיחה, וזו ניכרת הן בתוצאות החברות הציבוריות הפועלות בענף המתפתח, והן בהמשך הזרימה של עסקים הפועלים בענף לתוך הבורסה. מהדוחות הכספיים שפורסמו לאחרונה, עולה כי בסיכום הרבעון הראשון של 2016 נהנו חברות המימון החוץ בנקאי מהמשך התרחבות מהירה, שבאה לידי ביטוי בקפיצה דו-ספרתית אצל מרביתן, גם בשורת ההכנסות וגם בשורת הרווח.

עיקר הפעילות העסקית של אותן חברות הוא ניכיון צ'קים (ממסרים דחויים). מדובר בעסקת המרה שבה מקבלים לקוחות החברה את ערכם הכספי של הצ'קים הדחויים שבידם, ואלה מוסבים לחברה תמורת עמלה הנקבעת באחוזים.

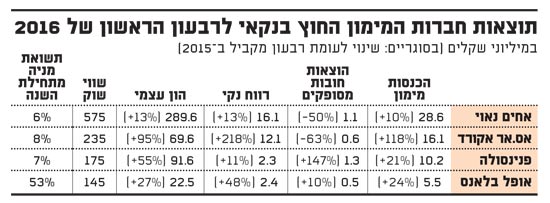

החלוצה מבין החברות הללו בבורסה, וזו שפועלת בהיקף הגדול מביניהן, היא חברת אחים נאוי שבשליטת דורי ושאול נאוי. החברה סיכמה את הרבעון הראשון עם צמיחה של 10% בהכנסות המימון, שהתקרבו ל-29 מיליון שקל, והרווח הנקי שלה צמח ב-13% לכ-16 מיליון שקל.

הבאה אחריה מבחינת היקפי הפעילות היא אס.אר אקורד של עדי צים, אשר הציגה בסיכום רבעוני זינוק של 118% בסעיף הכנסות המימון, שהצטברו ל-16 מיליון שקל, ובשורה התחתונה רווחיה זינקו ב-218% ל-12 מיליון שקל.

פנינסולה, שבשליטת בית ההשקעות מיטב, הציגה צמיחה רבעונית של 21% בהכנסות המימון ל-10 מיליון שקל, וצמיחה של 11% ברווח הנקי שעמד על יותר מ-2 מיליון שקל. אופל בלאנס, שבשליטת משפחת מזרחי מאשדוד, הציגה בסעיף הכנסותיה קפיצה של 24% ל-5.5 מיליון שקל וזינוק של 48% ברווחיה, שהתקרבו ל-2.5 מיליון שקל.

לצד התוצאות החיוביות, מספקות מניותיהן של הארבע תשואות נאות למשקיעים.

כך, מניית נאוי, המשקפת לחברה שווי של כ-580 מיליון שקל, הניבה למשקיעים בה בשלוש השנים האחרונות תשואה של 60%. מאז חתמו האחים בספטמבר 2010 על ההסכם לרכישת השליטה בשלד הבורסאי אליו יצקו את פעילותם (גולדן אקוויטי), זינקה המניה ב-360%.

אס.אר אקורד הנסחרת בשווי של כ-230 מיליון שקל השלימה קפיצה של כ-50% במנייתה מאז החל צים (לשעבר מבעלי רשת המרכולים "כמעט חינם") לפעול באמצעותה בתחום האשראי החוץ בנקאי, בנובמבר 2014. אופל בלאנס בולטת לחיוב מסוף חודש פברואר, אז דיווחה על מיזוג שתי חברות פרטיות המוחזקות על-ידי בעלי השליטה, ומאז זינקה המניה בכ-50% לשווי חברה של כ-150 מיליון שקל. גם פנינסולה נהנית בשבועות האחרונים מסנטימנט חיובי, בעקבות הצעת רכש לכ-8% ממניותיה שהגיש בית ההשקעות מיטב דש, והשלימה קפיצה של 55% מאז כניסתה לבורסה לשווי חברה של כ-170 מיליון שקל.

אם ב-2011, בעת כניסתם של האחים נאוי לבורסה, ריחפו סימני שאלה לא מעטים מעל אופי פעילות המימון החוץ בנקאית, שעוררה חששות בקרב חלק מהמשקיעים משום שנתפסה כ"שוק אפור", הרי שחמש שנים לאחר מכן נראה כי התוצאות העסקיות הטובות, כמו גם השקיפות שבה מתנהלת החברה, סייעו לשינוי בתדמית הענף ואף עודדו בעלי עסקים דומים לשתף את הציבור בפעילותם.

כשנתיים לאחר הצטרפותה של אחים נאוי לבורסה, הייתה זו אופל בלאנס בראשותו של דני מזרחי שהפכה לציבורית במהלך 2013, גם היא באמצעות מיזוג לשלד בורסאי (גלובליקום טרייד). בהמשך היו אלה פנינסולה שייסד המנכ"ל מיכה אבני ואס.אר. אקורד של עדי צים, שנרשמו למסחר במהלך 2014 (גם כן באמצעות מיזוג לשלדים בורסאיים).

לארבע החברות הציבוריות "הוותיקות", נוספו לאחרונה שתיים שפעילותן נמצאת עדיין בתחילתה: חברת פי.אל.טי שירותים פיננסיים (לשעבר השלד די-רום) של שרון פלאצ'י ומשה טיסונה, וחברת שוהם ביזנס שבשליטת אלי נידם, שרק אתמול דיווחה על תחילת פעילותה בתחום האשראי החוץ בנקאי, לאחר שמוקדם יותר השנה רכש נידם את השליטה בשלד הבורסאי קלע השקעות.

"צמיחה בשוק מאט - זה גם לא טוב"

דורי נאוי, מנכ"ל אחים נאוי, אומר ביחס לריבוי המתחרים שהצטרפו בעקבותיו לבורסה, כי "הם ראו את ההצלחה שלנו ורצו גם. אבל צריך לזכור שבעסק הזה צריך להיות מקצוענים ולא כל אחד יכול להצליח, כי לתת אשראי זה מקצוע. צריך לדעת לתת אשראי טוב, ולא להתפתות לתת כסף לכל אחד".

תוצאות הפעילות של חברות התחום, שכמגמה מציגות צמיחה בשיעורים מרשימים, מגבירות את עניין המשקיעים, אולם נאוי מסייג את ההתלהבות מהנתונים החיוביים. "אמנם החברות נהנות כעת מבולטות בגלל שהן הפכו לציבוריות, אבל בסך הכול שוק האשראי הכללי בארץ הוא ענק, ומי שמככב בו היום אלה שישה בנקים", אומר נאוי. "החברות הפועלות בשוק החוץ בנקאי, גם הבורסאיות וגם הפרטיות, הן לא שחקניות משמעותיות בו. כמובן שאם אני מתחיל לעבוד על מחזור של 1 שקל ומגיע ל-2 שקלים, זו צמיחה של 100%, אבל הצמיחה הזו היא לא קנה מידה בשל סדרי הגודל. לכן הצמיחה היא מסויגת. "צריך לזכור שלבנקים הגדולים יש תיק אשראי של כמה עשרות מיליארדי שקלים כל אחד, ואילו תיק האשראי של האחים נאוי בשנים האחרונות עומד על סדר גודל של כ-1-1.2 מיליארד שקל", מוסיף נאוי.

לטענתו, "התחרות בשוק היום לא אמיתית. אסור לנו לקנות כסף מבנק ישראל כי אנחנו לא מפוקחים על ידו, ולכן אנחנו קונים מהבנקים - אלה בהם אנחנו מתחרים. וזאת, במחיר יקר לעומת האלטרנטיבה לקנות מבנק ישראל. יכול להיות שאנחנו בתחילתו של מהפך, עם תוכניות משרד האוצר להכניס עוד בנקים לשוק ולהגדיל את התחרות על לב הצרכן, אבל זה ייקח זמן, ועד שזה לא יקרה נישאר באותה סיטואציה".

לגבי התוצאות העסקיות החיוביות שמציגות חברות המימון החוץ בנקאי, נאוי מציין כי אמנם הייתה פתיחת שנה מצוינת מבחינת מספרים, גם בהכנסות וגם ברווח, אבל כמו שרואים בנתוני המאקרו -השוק לא צומח ונמצא בהאטה, "ובסופו של דבר זה יבוא לידי ביטוי, וההאטה בשוק תשפיע עלינו".

על רקע זה הוא מוסיף כי "מי מהשחקנים שיראה צמיחה בשוק של האטה, זה גם לא בהכרח טוב. כי אנחנו רוצים לתת כסף לצמיחה ולספק ביקושים לאשראי טוב - לא לתת אשראי ללווים בעייתיים ולחברות עם קשיים תזרימיים, אלא לחברות חזקות שיודעות לעשות כסף מהכסף שהן מקבלות".

כאמור, אחים נאוי נחשבת לפורצת דרך בתחום, וכחמש שנים לאחר שהצטרפה למסחר גם הפכה למגייסת החוב הראשונה מבין החברות בענף, עם הנפקת אג"ח בהיקף של כ-300 מיליון שקל. זו הושלמה בחודש פברואר האחרון, לאחר מאבק לא פשוט מול בנק ישראל שטען כי הגיוס נעשה בניגוד לחוק הבנקאות.

נאוי כבר מסתכל קדימה, ומסביר כי "נכנסנו לשוק ההון כדי לגייס כסף זול יותר מהמערכת הבנקאית ולהתחרות על הלקוחות. שוק ההון מפרגן מאוד, ואנחנו צריכים עוד לפעול בשוק כדי שמחיר העלות שלנו יירד. חברת הדירוג S&P מעלות בוחנת את מצבנו, ואנחנו מקווים ללכת לכיוון של העלאת דירוג, אז נוכל לגייס כסף זול יותר".

אופל בלאנס רוצה לגדול: "הרגולטור מביע אמון במערכת החוץ בנקאית ומבין את חשיבותה כמוצר משלים לבנקים"

חברת אופל בלאנס השלימה לאחרונה את מיזוגן של שתי חברות לתוכה, במטרה להגדיל את היקפי פעילותה. מדובר בחברות הפרטיות מירסני ואינווסטנט, שבשליטת המנכ"ל דני מזרחי ושותפיו לשליטה באופל, ובהם שחר מזרחי, יהושע מזרחי, מיכאל איתן ואורן בן יאיר. החברות הנרכשות עוסקות במתן שירותים פיננסיים, תוך התמחות בתחום ניכיון צ'קים.

התמורה בעסקה, שהתבססה על הערכת שווי שהעריכה את שתי החברות בכ-43 מיליון שקל (כ-30 מיליון מתוך כך לאינווסטנט), נעשתה על ידי הקצאת מניות אופל בלאנס, כך שלאחר ההקצאה דבוקת בעלי השליטה בחברה מחזיקה בכ-88% מהונה, והיתרה בידי הציבור.

מיזוג פעילות מירסני ואינווסטנט צפוי לתרום משמעותית לפעילות של אופל בלאנס, ומדוחות פרופורמה שהציגה החברה עולה כי בתשעת החודשים הראשונים של 2015 הן היו מגדילות את הכנסות אופל בקרוב ל-80%, ליותר מ-25 מיליון שקל (לעומת כ-14.5 מיליון שקל של אופל לבדה). כן, היו מזניקות את הרווח הנקי ב-60% ליותר מ-9 מיליון שקל, לעומת רווח נקי של פחות מ-6 מיליון שקל לאופל לבדה.

דני מזרחי אמר היום כי "מיזוג החברות נעשה כחלק ממהלך אסטרטגי של גידול תיק הלקוחות. רצינו להפוך לקבוצה גדולה עם יתרון לגודל, גם מבחינת סניפים, והחברות הפרטיות היו עם מרכיב בעלויות זהה".

עוד הוסיפו באופל כי "המיזוג הוא בעל פוטנציאל צמיחה, אשר עשויה להניב לבעלי המניות תשואה חיובית משמעותית בשנים הבאות. זאת, כתוצאה מהגדלת הפעילות ומהאפשרות לגדול ולהתפתח בתחום ניכיון ממסרים דחויים, מתן שירותי מטבע ומוצרים פיננסיים נוספים".

מזרחי מסתכל במבט חיובי בסך הכול על שוק הפעילות, ואומר כי "הרגולטור מביע אמון במערכת החוץ בנקאית, ומבין את חשיבותה כמוצר משלים לבנקים ולעידוד התחרות מולם. יש הבנה שמערכת חוץ בנקאית היא לא סיסמה, אלא מוצר נדרש למשק ולעסקים הקטנים והבינוניים בפרט".

לגבי זרימת החברות מהענף לבורסה, מזרחי מסביר כי "לנו זה היה נכון, גם מבחינת שקיפות ללקוחות וגם כפלטפורמה לגיוס אשראי. אבל אני לא חושב שכל המצטרפים הוכיחו שהמהלך הבורסאי נכון להם".

תוצאות חברות המימון החוץ בנקאי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.