אחד הדברים היותר נפוצים, ויחד עם זאת הפחות מומלצים, הוא הרדיפה המתמדת אחר סיפוקים מיידיים. אנחנו רוצים רווחים מהירים, לחלץ את ההון בזריזות וליהנות מהתזרים, ושהמניות שאנו בוחרים יכו בשנה הקרובה את כל המדדים. אז זהו, שהדרך להישגים אינה עוברת בין קיצורים וקסמים - כדי לקטוף פירות צריך להשקיע בזרעים.

הצלחה היא עניין של סבלנות והשקעה: משקיעים אוהבים חברות מצליחות, שמציגות מדי רבעון תוצאות מרשימות - שולי רווחיות גבוהים והכנסות צומחות. בהתאם, הם משתמשים בגישות תמחור דומות - וריאציות שונות של מכפילים, המחלקים את שווי השוק ברווחים ובמכירות.

הבעיה היא שבעולם העסקי הדברים מעט יותר מורכבים, שכן היכולת לייצר יתרון תחרותי מחייבת הקרבה של רווחים. במילים אחרות, קיימת נטייה להמעיט בערכן של השקעות שנועדו לשנים הבאות, שכן אם "חלילה" נזקפת הוצאה שאינה מניבה מיידית הכנסה, נשמעת זעקה של אכזבה.

זה היה נסבל אם התופעה הזו הייתה נשארת בשווקים הפיננסיים, אך למרבה הצער היא מחלחלת לתוך העולם הריאלי - אל החברות. הביטו על ההשקעות בנכסים קבועים בשנים האחרונות; לא קשה לזהות שהצמיחה השולית נמצאת במגמת ירידה ברורה, מה שבעתיד יפגע בוודאות בקצבי הצמיחה.

קחו לדוגמה את חברות הסלולר שכל כך אוהבים לשנוא. העובדה שההשקעות שלהן התכווצו בצורה דרמטית היא תופעה מדאיגה, שכן היכולת להעביר כיום נתונים חשובה לא פחות מתשתית לכבישים.

המחקר מפתח: אחד הסעיפים המעניינים בדוחות הכספיים, שממחיש את ההטיה ואת חוסר הסבלנות של המשקיעים, הוא היקף ההוצאה על מחקר ופיתוח. מצד אחד, מכבירים מילים על החשיבות של פיתוח והשקעה במחקרים, אך מנגד, ובאותה נשימה, זה לא מקבל ביטוי במחיר המניה. זו תוצאה ישירה של הטיית התשואה לטווח הקצר, שהרי המשקיעים בוודאי מודעים לחיוניותו של מחקר, אך מאחר שתרומתו של זה תגיע בעוד מספר שנים - בעוד שההוצאה היא עכשווית - הם מעדיפים להשקיע בחברות שמקסמו את השנה הנוכחית.

אז זהו, שבאופן לא מפתיע הם טועים, שהרי אי אפשר לכופף את ההיגיון והנתונים. בסופו של יום, החברות שמשקיעות הן אלו שמכות את המדדים.

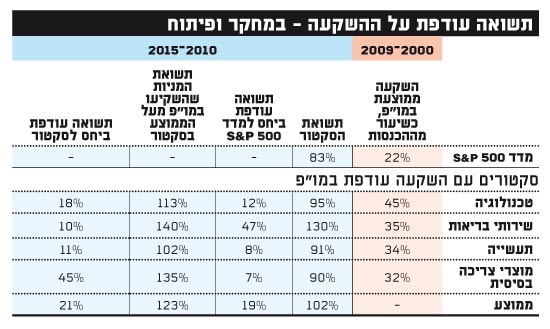

עודף התשואה כעומק ההשקעה: אחרי כל המלל והטיעונים, חשבתי שמן הראוי להציג מעט מספרים. אז ככה, אם מביטים על החברות במדד S&P, ומבודדים את אלה שהיקף ההשקעה שלהן במחקר ופיתוח היה מעל לממוצע הענפי - לאורך העשור הקודם ובאופן עקבי - רואים בבירור כי הן אלו שרשמו תשואה עודפת מתחילת העשור הנוכחי. חשוב לציין שהתוצאה קונסיסטנטית בשתי הרמות, זו של הסקטורים וזו של החברות.

ריכוז הנתונים מופיע בטבלה, אך בכל זאת אדגיש מספר נקודות מרכזיות בקצרה: במהלך העשור שהיה, ארבעה סקטורים השקיעו במו"פ מעל לממוצע - טכנולוגיה, בריאות, צריכה בסיסית ותעשייה. כשבוחנים את התשואה בתקופה שלאחר ההשקעה - כלומר מתחילת העשור הנוכחי ועד לסוף השנה שעברה - מגלים שארבעתם היכו את מדד ההשוואה.

יתרה מכך, גם כשמעמיקים אל תוך הנגזרת השניה, כלומר יורדים לרמת המניה, התוצאה אינה משתנה - גם בתוך הסקטור עדיף להתמקד במניות שהשקעתן היחסית במו"פ גבוהה.

הבהרה מתבקשת וחשובה: התוצאה הגורפת מפתיעה במידה לא קטנה, אך בה בעת חשוב להדגיש נקודה טריוויאלית וברורה - הבדיקה האמורה היא לא יותר מתצפית בודדת ויחידה. אין ספק שבתקופות זמן אחרות יכולה להתקבל תוצאה הפוכה, אך יחד עם זאת, מחקרים רבים שנעשו בנושא מובילים אף הם למסקנה דומה.

וליאנט כדוגמה: וליאנט היא חברת תרופות קנדית שדשדשה תקופה ארוכה, שבשלהי העשור הקודם החליטה ליישם אסטרטגיה "מבריקה" - היא רכשה באשראי חברות רבות, העלתה בחדות את מחירי התרופות, ובמקביל חיסלה את הוצאות המחקר שלהן, שכן מבחינתה הן היו משקולות. אם לשפוט על פי התנהגות המניה בשנים הראשונות, אזי המשקיעים התלהבו מאוד מהשיפור המהיר בביצועי החברה, אך סופם של להטוטים חלולים מגיע במוקדם או במאוחר - וגם הפעם זה נגמר בבכי מר.

שורה תחתונה: אל תתפתו ללכת שבי אחר המשפט המטופש שלפיו "מי שמשקיע שוקע", שכן בעולם העסקים, כמו ביתר תחומי החיים, כדאי להשקיע במי שמשקיע.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

תשואה עודפת על ההשקעה - במחקר ופיתוח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.