סוף השבוע הפתיעו אזרחי בריטניה את השווקים הפיננסיים, כשהחליטו על היפרדות מהאיחוד האירופי (Brexit). התגובה השלילית בשווקים הייתה אגרסיבית וחדה, ולימדה על צפי לתקופה ממושכת של אי ודאות, כאשר ההשפעות הכלכליות והפיננסיות של המהלך עשויות להיות מרחיקות לכת, אך עדיין לא ידועות במלואן נכון לנקודת זמן זו.

תקופות כאלו מאופיינות לרוב בתנודתיות רבה בשווקים, ולכן מצדיקות בעינינו התאמה מסוימת של תיק ההשקעות. כרגע נראה שאת מירב הסיכון נושאים הנכסים הפיננסיים בבריטניה כמובן, אך גם באירופה כמכלול. את התאמת רמת הסיכון ניתן לבצע דרך רכישת נכסים שידועים כ"מקלטים בטוחים", כלומר נכסים שנהנים מביקושים גבוהים בתקופות של אי ודאות, דוגמת איגרות חוב ממשלתיות במדינות עם תפיסת סיכון נמוכה (בעיקר ארה"ב, גרמניה, יפן ושווייץ), רכישת מטבע החוץ של אותן מדינות, או דרך רכישת זהב או איגרות חוב קונצרניות בדירוג גבוה.

עם זאת, משקיעים רבים תוהים מה לעשות עם החשיפה המנייתית שלהם בתקופות של התגברות האי ודאות, כאשר מצד אחד חשיפה מנייתית גבוהה עשויה לגרום להפסדים, אך מנגד הקטנת החשיפה עשויה להוביל לאובדן חלק ניכר מהאפסייד במקרה שהשווקים מתאוששים. פתרון אפשרי לאפיק המנייתי הוא קרנות ה-Minimum Volatility.

קרנות אלו מתבססות על מודל מורכב ששם דגש על מניות עם תנודתיות נמוכה ועל מתאם מינימלי בין מניות, תוך כדי פיזור הסיכון הכולל בקרן. הקרן מגבילה את החשיפה המקסימלית והמינימלית למניה, כמו גם את החשיפה הסקטוריאלית, הגיאוגרפית ועוד. התוצאה של אסטרטגיה זו היא לא רק תנודתיות נמוכה של קרנות אלו ביחס למדדי ההשוואה שעליהם הן בנויות, אלא גם לעיתים תשואת יתר על מדדים אלו.

עלולה גם להציג ביצועי חסר

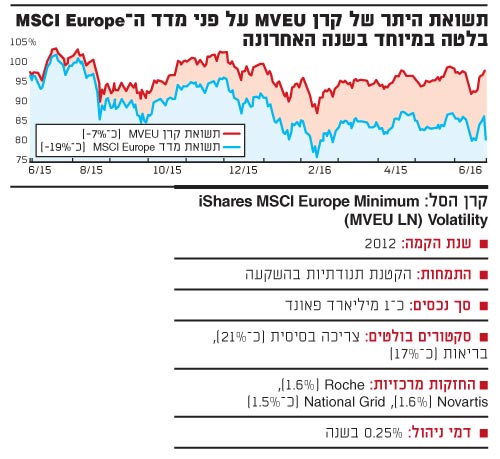

הקרן iShares MSCI Europe Minimum Volatility (סימול: LN MVEU) היא אחת מקרנות ה-Minimum Volatility הפופולריות והגדולות באירופה, עם נכסים של כמיליארד פאונד. מטרת הקרן היא להקטין את התנודתיות של השקעה במדד הייחוס, MSCI Europe, בדרכים שתוארו לעיל. הקרן הושקה בסוף 2012, מחזור המסחר היומי בה הוא של כ-200 אלף מניות והיא גובה דמי ניהול של 0.25%.

החזקות הקרן מורכבות מ-154 מניות, כאשר ההחזקה הגדולה ביותר מהווה רק 1.6% מסך הנכסים. באופן טבעי, הסקטורים הגדולים בקרן הם דפנסיביים יחסית: צריכה בסיסית (כ-21%) ובריאות (כ-17%), כאשר ההחזקות הגדולות בקרן הן בחברות התרופות השוויצריות Roche (כאמור 1.6%) ו-Novartis (1.6%) ובחברת התשתיות הבריטית National Grid (כ-1.5%).

מאז השקתה הצליחה הקרן להחזיר תשואת יתר משמעותית על מדד ההשוואה, כאשר בשנה האחרונה היא איבדה כ-7% מערכה בלבד, בעוד מדד ה-MSCI Europe איבד כ-19% מערכו בתקופה זאת.

אנו מאמינים כי השקעה בקרן Minimum Volatility יכולה לספק מענה ראוי לתקופת האי ודאות אליה נכנסו השווקים הפיננסיים עם החלטת ה-Brexit של אזרחי בריטניה. הקרן מאפשרת להקטין את רמת התנודתיות באפיק המנייתי, ובמקביל לספק חשיפה איכותית לשוק האקוויטי במקרה שהשוק יתאושש.

כגורמי סיכון בהשקעה בקרן LN MVEU נציין כי בתקופות של ירידות שערים בשוקי המניות באירופה, גם הקרן מציגה באופן טבעי ביצועים שליליים. לכן, משקיעים שנוקטים גישה זהירה בנוגע לשוק המניות האירופי צריכים לבחון בקפידה גם את ההשקעה בקרן זו.

גורם נוסף שיש לקחת בחשבון הוא שבמידה ששוק המניות האירופי יציג ביצועים חזקים בהובלת הסקטורים המחזוריים והמדינות עם תפיסת הסיכון הגבוהה (לדוגמה מדינות הפריפריה בגוש האירו), סביר שהקרן לא תצליח "לעמוד בקצב" ותציג ביצועי חסר ביחס למדדי ההשוואה. גורם סיכון נוסף בקרן הוא העובדה שהיא נקובה בפאונד הבריטי, ולכן היא טומנת סיכון מטבע שיש להתחשב בו, במיוחד בתקופה זו.

הכותב הוא אנליסט אירופה בבנק ההשקעות אופנהיימר ישראל. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

תשואת היתר של קרן MVEU

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.