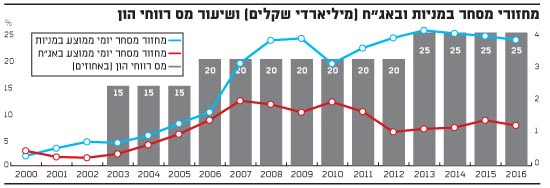

ב-2003 הונהג לראשונה מס רווחי הון בגין רווחים הנובעים מפעילות בניירות ערך ונכסים פיננסיים הנסחרים בבורסה. עם הנהגתו היה שיעור המס על פעילות במניות, בנגזרים ובאג"ח צמודות - 15% מהרווח הריאלי. בהמשך, ב-2006, הועלה שיעור המס ל-20%, ואילו ב-2012 הועלה שיעור המס ל-25%.

כמו כל מס, גם מס רווחי הון אינו אהוד על מי שנדרש לשלמו. ואכן, מאז השקתו זוכה המס לקיתונות של רותחין, בעיקר מכיוונם של סוחרים פרטיים בניירות ערך. בשנים האחרונות החלו להישמע דרישות להפחתת שיעורי המס, גם מכיוון רשות ניירות ערך, בטענה שההפחתה תעודד את מחזורי המסחר המתכווצים בשוק המניות בבורסה. בימים האחרונים אף הועלתה הצעה להעניק פטור ממס, עד לרווח הון חודשי של 5,000 שקל, בדומה לפטור הניתן למשכירי דירות.

קיימים גורמים רבים המצדיקים ואף מחייבים קיום מס רווחי הון על רווחים מהשקעות בנכסים פיננסיים, ובראשם הצורך שלא להפלות לטובה רווחים מפעילות פיננסית לעומת הכנסות מעבודה, או רווחים המושגים מהשקעות ריאליות.

ואולם, גם בהתעלם מגורמים ערכיים-חברתיים-כלכליים אלו, ניתן לקבוע על סמך ניסיון העבר, כי אין קשר בין הירידה במחזורי המסחר במניות למס רווחי הון על פעילות בניירות ערך ובנכסים פיננסיים.

ב-2002, טרם הנהגת מס רווחי הון, הסתכמו מחזורי המסחר במניות בכ-242 מיליון שקל ליום בממוצע. בשנים שלאחר מכן, למרות המס, עלו מחזורי המסחר במניות בהתמדה עד לכמיליארד שקל ב-2005. גם לאחר העלאת שיעור המס בתחילת 2006, המשיכה מגמת העלייה במחזורי המסחר עד לשיא של יותר מ-2 מיליארד שקל ליום בממוצע, ב-2007 וב-2010. ב-2011 וב-2012 חלה ירידה במחזורים, עד לכמיליארד שקל ב-2012. ואולם, ב-2013, 2014 ו-2015 עלו מחזורי המסחר במניות, למרות העליה בשיעור מס רווחי הון בתחילת 2013.

בשוק האג"ח התופעה מובהקת עוד יותר - למרות הנהגת מס רווחי הון בתחילת 2003, עלו מאז המחזורים כמעט ללא הפסקה מכ-303 מיליון שקל בממוצע ליום ב-2012, ליותר מ-4 מיליארד שקל כיום.

רלוונטי רק לפרטיים קטנים

הטענה כי מס רווחי הון בתצורתו הנוכחית, כשלעצמו, לא גרם ירידה במחזורים, נתמכת גם במאפייני השוק, ובמאפייני השחקנים הפעילים בו ותרומתם למחזורים. המס לא רלוונטי לגורמים שמייצרים את מרבית המסחר בבורסה - משקיעים מוסדיים, מקומיים וזרים; חברות; סוחרים בניירות ערך, לרבות שחקני אלגו ו-HFT. חלק ממשקיעים אלו פטורים ממס, ועל כל אחד מהאחרים חל משטר מס אחר, שאינו מושפע ממס רווחי הון. המס המדובר רלוונטי רק למשקיעים פרטיים קטנים, שאינם מוגדרים כסוחרים בניירות ערך, ושתרומתם למחזורי המסחר קטנה יחסית.

אילו המס על פעילות בניירות ערך הנסחרים בבורסה היה מס מחזור, היה אולי מקום לטענה בדבר השפעת המס על המחזורים, אך לא זהו המצב.

נושא זה נדון גם בדוח מנהל הכנסות המדינה ל-2004, שנתיים לאחר הנהגת מס רווחי הון. באותו דוח צוין, כי הנהגת מס רווחי הון על השקעות בניירות ערך הנסחרים בבורסה לא גרמה זעזועים בשוק.

מחזורי המסחר במניות קטנו מאז השיא של 2010, כתוצאה מתנועת מלקחיים של שני כוחות שליליים המזינים זה את זה - התמעטות החברות המעניינות הנסחרות בבורסה, ובמיוחד חברות גדולות, ומיצוי מאגר המשקיעים הגדולים, המבקשים להיות מעורבים בשוק המניות בתנאים הנוכחיים.

טענה זו מקבלת חיזוק מהגאות המתמשכת בשוק האג"ח מאז תחילת שנות ה-2000. שוק האג"ח מעורר עניין חיובי, בשל כך שהוא מספק אלטרנטיבת השקעה מעניינת עבור משקיעים מקומיים, כמו גם משקיעים זרים - מה שלא ניתן לומר על שוק המניות. זו הסיבה לגאות במחזורי המסחר באג"ח.

כדי להגדיל את מחזורי המסחר בשוק המניות, על כל גורם רלוונטי לנקוט פעולות שיוכלו להשפיע באופן ישיר על מחזורי המסחר, בהתאם לאחריות המוטלת עליו ולסמכויות המוקנות לו, תוך תיאום ושיתוף פעולה בין הגורמים השונים.

ישנם מהלכים אפשריים רבים, שיותר מפעם דובר על הפוטנציאל הגלום בהם לשינוי המגמה. להלן כמה מהם.

* נקיטת פעולות להגדלת מגוון החברות המעניינות, עם זיקה לכלכלה הישראלית, הנסחרות בבורסה בתל אביב, ובעיקר אימוץ הצעת הבורסה לרישום לא וולונטרי למסחר של חברות ישראליות הנסחרות בשווקים מובילים בחו"ל, ובמיוחד בארה"ב (בהתאם להצעת חוק המונחת כיום על שולחן הכנסת, יתאפשר רישום לא וולונטרי למסחר של חברות ששווי השוק שלהן יותר מ-50 מיליארד דולר. למותר לציין, שאף חברה ישראלית לא נכללת בקבוצת חברות זו).

* עידוד חברות זרות, שלהן פעילות משמעותית בישראל, לביצוע רישום כפול בתל אביב (לדוגמה, נובל אנרג'י).

* קידום דיווחים מיידיים באנגלית, במקביל לדיווחים בעברית.

* עידוד אנליזות של חברות, שההשקעה בהן עשויה לעורר עניין בקרב משקיעים ישראלים וזרים (ולא רק חברות הזנק).

* האצת קידום המעבר למסחר בשני-שישי, מבלי להמתין לאישור החוק לשינוי מבנה הבעלות בבורסה, שלכשיאושר יסדיר גם עניין זה.

* הקמת שוק REPO לאג"ח ולנכסים פיננסיים אחרים.

חילוץ שוק המניות בתל אביב מהמשבר הפוקד אותו זה מספר שנים הנו משימה חיונית, לשם הבטחת יכולתו לתמוך בפעילות הכלכלית. כדי להעיר את השוק, על כל גורם בעל השפעה לנקוט פעולות שבאחריותו ובסמכותו, שיש בהן כדי להשפיע באופן ישיר על הפעילות בשוק. על הפעולות להינקט לאחר בחינה מקצועית של הקשר בין פעולות אלו למצב השוק. הפחתת מס רווחי הון לא תגרום את השינוי המיוחל.

הכותב הנו כלכלן, וכיהן כסמנכ"ל בכיר בבורסה לניירות ערך וכמנהל מחלקת חברים ופיקוח. לפני כן היה מנכ"ל של בתי ההשקעות הראון את לביא והראל

מחזורי מסחר במניות ובאגח (מיליוני שקלים) ושיעור מס רווחי הון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.