חודש נוסף של סערה בשווקים חיזק את המסקנה הברורה: אין תמורה ראויה ללקיחת סיכונים. בטרם נסקור את מדדי התיקים, נזכיר את התנודה שהייתה במחירי הנפט בשנתיים האחרונות, תנודה אשר המחישה למשקיעים רבים בארץ ובעולם את העוצמה שבה שוקי ההון יכולים לנוע וליצור הזדמנויות וסיכונים.

מחיר הנפט צנח בחדות וגם שב ועלה בחדות משפלו. התנודות בנפט הפילו חברות ומשקיעים והעלייה במחירו הוסיפה למשקיעים אחרים רווחים אדירים, אך בשורה המצטברת והתחתונה, רבים ממשקיעי הנפט נותרו בסביבה של הפסד. התנהגות קיצונית זו של מחיר הנפט מעלה שתי נקודות בקשר לשוקי המניות: האחת נוגעת לתנודתיות החריגה הקיימת בתקופה האחרונה והשנייה לכך שלמרות תיקונים חריגים במדדי המניות, תיקי המניות נותרים בסביבת תשואה שלילית ולא מצליחים להיחלץ ממנה.

בסיכומה של מחצית שנה קשה בשווקים, מרכיבי המניות בתיקים רשמו למשקיעים תשואות שליליות, אך מרכיבי האג"ח, למרות התשואות הנמוכות מאוד, המשיכו ליצור למשקיעים רווחים נאים, אשר פיצו על החולשה במרכיבי המניות. מדדי האג"ח הם שסיפקו למשקיעים סביבה נוחה יותר, תנודתית פחות ורווחית יותר, גם מחודש לחודשו וגם בתמונה המצטברת במחצית כולה. נראה כי מרכיבי האג"ח ממשיכים לאותת על כך שאין תחליף אמיתי לתיקי ההשקעות הסחירים, למרות כאבי הבטן של השנה האחרונה.

מסקנות אלה עולות ממדדי אג'יו לתיקים המנוהלים, אשר מציגים את ההתפתחויות בתיקים המנוהלים של ציבור המשקיעים, פרטיים, קיבוצים ומוסדות. המדדים מבוססים על נתונים מבתי ההשקעות, בהם פסגות, פעילים, מגדל, אקסלנס, איי.בי.איי, מיטב-דש, הראל, אלטשולר-שחם, תפנית-דיסקונט, הלמן אלדובי, אנליסט ותמיר פישמן, המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים עוקבים אחר "תיק הנכסים המצרפי" של הציבור והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

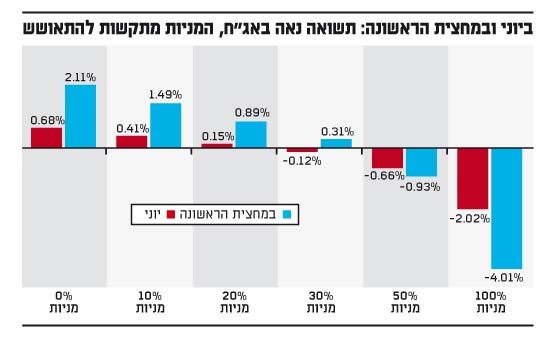

כאמור, מדדים אלו מלמדים על ירידות של כ-2.02% בתיקים המנייתיים בחודש יוני ועל עליות של 0.68% בתיקים שעל טהרת האג"ח בחודש זה. בסיכום המחצית כולה ירד התיק המנייתי בשיעור של 4.01% ואילו התיק שעל טהרת האג"ח בלבד עלה בשיעור של 2.11% בפרק זמן זה.

תיק הביניים הנפוץ, המכיל 20% מניות, כאשר השאר מושקע באפיקי האג"ח, עלה בשיעור של 0.15% ביוני ובשיעור מתון אך חיובי, 0.89% במחצית כולה. אז מה מלמד אותנו חודש יוני?

התחלופה: אג"ח-מניות, ישראל-חו"ל

הדבר הראשון הוא שמרכיבי האג"ח בתיקים גררו רווחים נאים ותרמו להם מעל ל-2% במחצית כולה. במונחים שנתיים, מדובר ביותר מ-4%, כאילו אין ריבית אפס בעולם. התשואות נובעות כמובן מרווחי הון שנוצרו עקב המשך בריחת משקיעים מסיכון והתרחקות מהעלאת ריבית נוספת בארה"ב. גם הצהרתה של הנגידה, ד"ר קרנית פלוג, על כך שהריבית בישראל לא תעלה אל עומק שנת 2017, לחצה כלפי מטה את עקומי הריבית המקומיים ויצרה למשקיעים בהם רווחי הון נוספים, כאשר מח"מ ארוך בתיקים הוביל לרווחים גבוהים עוד יותר. לעומת אפיקי האג"ח, מרכיבי המניות הכבידו על מדדי התיקים, תוך פערים גדולים בין ביצועי השוק המקומי לבין ביצועי חו"ל.

תיקי ההשקעות בישראל מכילים השקעות גם בניירות ערך בשוקי העולם, עם דגש חזק על ארה"ב. השווקים בעולם עלו משמעותית ביחס לשוק המקומי, למרות השחיקה שנגרמה בתקופה זו כתוצאה מהתחזקות השקל מול הדולר ומטבעות אחרים. לשם המחשה, המניות הנסחרות בשוק המקומי ירדו בהרכבן במדדים בכ-8.5% כאשר לעומתן ההשקעות במניות בחו"ל דווקא עלו בכ-0.5%. הדבר נכון גם בנוגע לאג"ח, כאשר מרכיב האג"ח בישראל עלה בכ-1.5% ואילו מרכיבי האג"ח בחו"ל עלו בסדרי גודל משמעותיים יותר, כ-6%, זאת על פי הרכביהם במדדים. הדבר ממחיש את חשיבות הפיזור לחו"ל, אשר כיום היא כבר ברורה לכל מנהל וכמעט לכל משקיע.

החלטת ילן - בהשפעת הברקזיט

כאמור, האירועים בתיקים ביוני לא היו שונים אלא דווקא מאוד דומים לדפוס שהיה בשווקים במחצית הראשונה כולה. האירוע התורן שהטיל את עולו על השווקים, יצר אווירת משבר שהעיקה על מחירי המניות והוסיף עידוד לשוקי האג"ח, היה כמובן משאל העם בבריטניה. המשאל הביא את השפעתו אל התיקים על ידי כך שהוא הרחיק עד מאוד את העלאת הריבית על ידי הבנק המרכזי בארה"ב, הפדרל ריזרב. על רקע סיכוני השווקים הגלובליים, שהתעצמו עד מאוד עקב משאל העם בבריטניה, האיתות של הנגידה ג'נט ילן לשווקים בהקשר הזה היה חד וברור - הריבית לא תעלה בתקופה הקרובה.

מדדי המניות שצנחו בשיעורים חדים באירופה אך לא כצעקתה בארה"ב, תיקנו חזרה חלק נכבד מהירידות עוד בטרם הסתיים החודש, כך שהברקזיט היה לאירוע קצר השפעה בשוקי המניות. אירוע זה יצר דווקא הזדמנויות פז לביצוע "השקעות ערך", קרי רכישת מניות של חברות "טובות" בראיה לטווח ארוך, במחירים נמוכים אשר שיקפו את הפאניקה הרגעית בשווקים.

לצד ההזדמנויות הנקודתיות, נראה כי האיום האמיתי על שוקי המניות היה ונותר עליית הריבית הקרובה בארה"ב, אשר לפי שעה שבה והתרחקה מסדר היום של השווקים, אך היא עדיין בבחינת חרב מתהפכת בתקופה הקרובה. פתחנו את המאמר עם מחיר הנפט המצוי בעלייה. בינתיים גם הוא נחלש בקלילות מבהלת הברקזיט. גם הפד בוחן את עלייתו כדי לענות על השאלה, האם ומתי יש להעלות את הריבית בטרם תתפתח אינפלציה מהירה. אם וכאשר תהיה הפתעה בהחלטת הריבית של הפד, הרי שהברקזיט יהפוך להיות אירוע קטן על מפת המשברים של השנה האחרונה.

הכותב הוא מנכ"ל חברת אג'יו ניהול סיכונים והחלטות פיננסיות בע"מ, העוסקת בניהול עושר משפחתי ובפיקוח על נכסי ארגונים וקיבוצים. ליועץ ו/או לחברה אין עניין אישי ואין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

ביוני ובמחצית הראשונה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.