1.

1.34% צמוד למדד - זו הריבית הדי מגוחכת שתשלם קבוצת עזריאלי לבעלי האג"ח בגיוס שהתבצע השבוע, גיוס ענק בהיקף של כ-2 מיליארד שקל. לפני שלוש שנים כתבנו פה על אותה עזריאלי שנטלה הלוואה בהיקף של 250 מיליון שקל מגוף מוסדי בריבית עוד יותר מגוחכת של 0.75% ועוד הלוואה בריבית של 1.16% כשהחליפה הלוואות ישנות שנשאו ריבית של 6%. שלוש שנים חלפו והאנומנליה בשוקי האג"ח, עם הריביות הזערוריות ואף שליליות, כנראה תימשך כל עוד המדיניות המוניטרית הנוכחית תימשך ולמרות כל האזהרות של כלכלנים וגם שלנו מפני עיוותים, שבינתיים מתבדות פעם אחר פעם. אבל דבר אחד כן השתנה, ודי לרעה: התשואות המפנקות שהורגלו בהן החוסכים לטווח ארוך בקרנות הפנסיה ובקופות הגמל - העידן הזה, כפי שהתחלנו לראות בשנה שעברה, הסתיים ונראה את זה בדוחות הפנסיה שיישלחו אלינו בתחילת 2017.

נכון שקבוצת עזריאלי היא מקרה קיצון. היא מדורגת מאוד גבוה, היא נתפסת כחברה מצוינת שיש לה נכסים טובים (הן עזריאלי והן מליסרון גובות מחירי שכירות די מנופחים בקניונים המובילים שלהם) ולמעשה אף בנק לא יכול להעמיד לה את האשראי שהיא מבקשת, לא בכמות ולא במחיר. אפשר להבין בהחלט גם את הצד השני, המוסדיים: הם מפוצצים בכסף, הם רודפים אחרי תשואה בעידן קשה מאוד של השגת תשואות, בעידן של אג"ח ממשלתי בריביות נמוכות מאוד, אז עדיף להם להלוות לעזריאלי 2 מיליארד שקל בריבית חיובית כלשהי. מהצד הריבית הזאת נראית אמנם מגוחכת, אבל בעידן הנוכחי והדי מעוות של הריביות בעולם, זה קצת יותר מאלטרנטיבות ההשקעה הדומות לפרופיל הסיכון של עזריאלי.

חשוב להדגיש: עזריאלי היא יוצאת דופן - הן במחיר שהיא שילמה על גיוס האג"ח והן בהיקף הגיוס, כי לא כל חברה מעוניינת באג"ח סחיר שהתוצאה שלו היא שקיפות בבורסה. לצערנו, אין היום הרבה מתנדבים להפוך לחברות ציבוריות.

2.

יבוא עכשיו האזרח ה"פשוט" וישאל את עצמו שאלה שאולי תישמע לכלכלנים פופוליסטית: למה אני משלם, נניח, ריבית של 7%-8% בבנקים על הלוואות, ואף יותר בהלוואות בכרטיסי אשראי (11% או 12%)? למה עזריאלי מקבלת ריבית של כעשירית מהריבית שאנחנו משלמים? או.קיי, לקוחות גדולים ומאוד יציבים כמו עזריאלי תמיד מקבלים תנאים טובים יותר, הן באשראי והן בפיקדונות, והסיכון של קבוצת עזריאלי נמוך יותר מהסיכון של פלוני אלמוני שלוקח הלוואה בחברת כרטיסי אשראי. זה נכון, אבל גם מטעה. תאגיד גדול אינו אומר בהכרח פחות סיכון. נהפוך הוא, דווקא במגזר משקי הבית, המתאפיין בפיזור ובמיליוני לקוחות, הסיכון באשראי יחסית נמוך, לרוב עם בטוחות די מוצקות. אז למה המרווחים כאלו ענקיים? רוב הציבור לא ממש מבין מה זה "מחיר הכסף" או שמובילים אותו לחשוב שהריבית משקפת סיכון וכדומה, אבל בפועל המרווחים הפיננסיים הם לב לבה של הבעייה במערכת הבנקאית, ולא העמלות.

בואו נתקדם שלב: האם ועדת שטרום, שהיו"ר שלה מנסה לשווק אותה כמהפכה צרכנית בעולם הבנקאות, תנסה לתקן את העניין הזה של המרווחים? אתמול אמרה קרן המטבע הבינלאומית את דברה ופירקה את כל הטיעונים של שטרום, אחד לאחד, בדומה למה שעשינו פה בחודשים האחרונים. המסר של כלכלני הקרן היה חד-משמעי: הוועדה עלולה לגרום דווקא לעלייה במרווחים ולהזיק לצרכנים, בדיוק, אגב, כפי שעשו ועדת בכר, כאשר גרמה להקפצת דמי הניהול בקופות הגמל, וועדת הריכוזיות, שגרמה לאסם לעזוב את הבורסה. אבל אין מה שיקשיב ואין מי שישים את העובדות על השולחן. העובדות אינן חשובות כלל, הסיסמאות הקליטות הן אלה שמוכרות. נו, טוב, כנראה גם כלכלני קרן המטבע הבינלאומית הם מושחתים, אינטרסנטים וקנו אותם.

3.

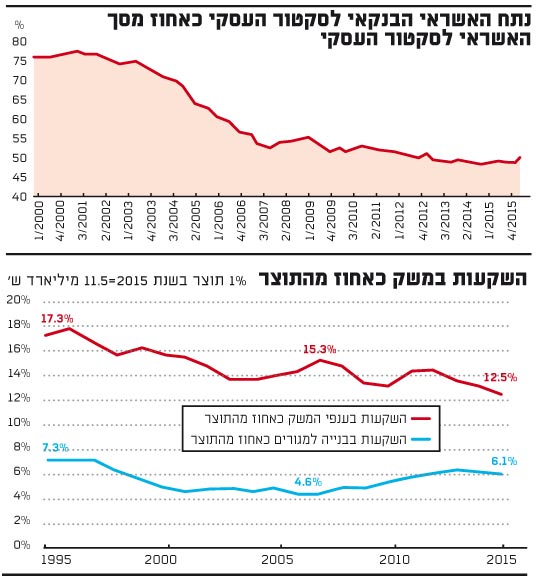

הציצו בשני הגרפים המצורפים כאן. באחד רואים היטב שמשקל הבנקים באשראי לסקטור העסקי צנח לטובת המוסדיים, וטוב שכך; הם הרי מפוצצים בכסף וטוב שיש תחרות. בגרף הנוסף רואים את הבעיה הכי גדולה של המשק הישראלי: ירידה דרמטית בהשקעות. ב-2015 הן הגיעו לשפל היסטורי של 12.5% כאחוז מהתוצר, לעומת כ-15% בשנת 2007 וקרוב ל-18% בשנת 1996. שימו לב: מדובר ב"איבוד" השקעות של כ-30 מיליארד שקל לפחות (!) בשנה, לא דבר של מה בכך. והשקעות (לא פיננסיות!) הן סם החיים של הצמיחה, הן סם החיים של כל משק. בלי השקעות אין צמיחה, אין תוספת של מקומות תעסוקה ואין שיפור עקבי בתשתיות, בכל תחום. לא פלא שהצמיחה בישראל היא די מינורית, קצת יותר מ-2%, והיא מבוססת בעיקר על הצמיחה בצריכה הפרטית. ישראל הרי מפגרת הרחק מאחור בתחומים כמו חינוך מקצועי, תשתיות תחבורה ואפילו תשתיות תקשורת - כל אלה זועקים להשקעות. רק השקעות בתשתיות אנושיות ותשתיות פיזיות מביאות לצמיחה. אין קיצורי דרך, זה המסלול.

השאלה המתבקשת היא מדוע אין "ביקוש" להשקעות? למה אין ביקוש, בעצם, לאשראי להשקעות, למעט משכנתאות למגורים? הרי הכסף בזיל הזול, כפי שאנחנו רואים כבר תקופה ארוכה, אז מדוע ההשקעות לא זורמות? לכל תופעה, ובוודאי לתופעה רחבת היקף, יש כמה תשובות, כי אין אמת אחת, בשום שאלה ובשום סוגיה כלכלית. הסיבה הראשונה היא מדיניות ממשלתית. האוצר התמקד מאוד בשנים האחרונות בצמצום הגירעון וביחסי החוב תוצר ואכן עשו שם עבודה מצוינת, אבל נדמה שאפשר לשחרר מעט את הרסן לטובת השקעות, גם אם בעלייה מבוקרת וקטנה בגירעון וביחסי החוב תוצר. הסיבה השנייה היא הקושי בעשיית עסקים בישראל, שבא לידי ביטוי במדדים שונים שמפרסם מדי שנה הבנק העולמי וכפי שפורסם פה בעבר. ישראל מדורגת נמוך מאוד במדד של קלות עשיית עסקים וגרועה במיוחד בביורוקרטיה (למשל רישום נכס).

והסיבה השלישית, שהולכת ומתפתחת, אף שהביקוש לאשראי לא נוסק, הוא סוג של מחנק אשראי. מצד אחד, מגבלות ההון המחמירות (יש במגבלות מידה של צדק; יציבות היא דבר חשוב) על הבנקים לקראת סוף השנה גורמות להם לשים את הרגל על הברקס. יש יותר סירובים, יותר התניות והמחירים עולים באשראי ורואים את זה דווקא בחברות הגדולות יותר, כי הבנקים כרגע מפוקסים מאוד בעסקים הבינוניים. אצל המוסדיים הייתה עלייה במתן האשראי והוא הגיע עד כ-50% מסך האשראי העסקי במשק (ראו גרף), אבל יש בשנה-שנתיים האחרונות עצירה בפרופורציות. לכן האוצר וממשלת ישראל כולה צריכים לשאול: איך אני, כמדינה, יוצרת מצב שאני מגדילה את ההשקעות ב-1% תוצר, למשל, שזה משהו סביב 11 מיליארד שקל בתור התחלה? בין אם באמצעות דחייה בהקלות ההון של הבנקים, בין אם באמצעות הרחבת מחלקות האשראי של המוסדיים ובין אם במדיניות ממשלתית מוצהרת - המסר צריך להיות: תנו למשק לצמוח ותנו להשקעות לפרוח.

eli@globes.co.il

נתח האשראי הבנקאי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.