באוקטובר 2008, בימים שאחרי הלאמת רויאל בנק אוף סקוטלנד על ידי ממשלת בריטניה, קבוצת מנהלים בכירים בבנקה מונטה די פאשי (Monte Paschi) התאספה במשרד של דוד רוסי, שהיה מנהל התקשורת בבנק, והרגישה בעננים.

קריסה של מוסד פיננסי כה חשוב לא תתרחש אי פעם באיטליה, הם אמרו זה לזה. הבנקים האיטלקיים זהירים ושמרניים יותר מעמיתיהם האנגלו-סקסוניים. הם נמנעו ממתן משכנתאות סאב-פריים (ללקוחות לא איכותיים) וממסחר בנגזרים, המכשירים הפיננסיים המורכבים שהרסו את מאזני הבנקים האמריקאיים והבריטיים. הבנקים האיטלקיים נשארו נטועים בקהילות שלהם, מה שהעניק להם איזון ומשקל נגד. האיטלקים הם אומה של חוסכים.

ההיבריס (חטא הגאווה) של אותו יום סתווי שקט על גבעות טוסקנה נחשף בתוך כמה חודשים. האירועים שהורידו את RBS על ברכיו החלו לערער את מונטה פאשי: הבנק מסיינה קנה נכס במחיר מופקע מהפיצול של בנק Amro ABN בעקבות המשבר הפיננסי. הרכישה בסך 9 מיליארד אירו של אנטונוונטה ללא בדיקת נאותות הייתה עסקה שממנה הבנק שנוסד לפני 544 שנים מעולם לא התאושש.

RBS והבנקים האחרים בארה"ב ובבריטניה כבר פתרו מזמן את הבלגאן שלהם, ואילו אצל מונטה פאשי הבעיות רק טואטאו אל מתחת לשטיח.

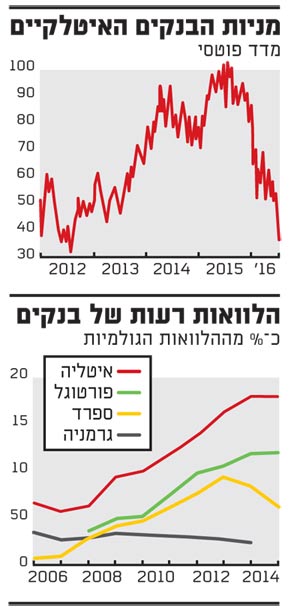

בחודש שעבר ההצגה התחילה לגמגם. ההלם של הצבעת הברקזיט בבריטניה הצית מימושים פתאומיים במניות הבנקים של איטליה. הר ההלוואות הלא נפרעות שלהם כבר הצטבר ל-360 מיליארד אירו, חמישית מהתמ"ג האיטלקי, והמניות איבדו שליש מערכן בשבועיים האחרונים.

מבחינת ממשלתו של מתאו רנצי, ראש הממשלה הרפורמיסט, המשבר הזה לא יכול היה לקרות בעיתוי גרוע יותר. לקראת משאל עם על שינויים בחוקה באוקטובר שבו מסכן רנצי את עתידו הפוליטי, המשבר הבנקאי מעורר זעם ציבורי על ההבראה הכלכלית האיטית משלוש שנות המיתון שעברה איטליה.

הזעם הזה מסכן לא רק את רנצי אלא את כל גוש האירו. מאבקה של איטליה להציל את הבנקים שלה - ומאבקו של רנצי על המשך כהונתו - הפכו לעימות העדכני בין איטליה לאיחוד האירופי כאשר הממשלה מעוניינת להפר את חוקי חילוץ הבנקים החדשים של האיחוד, שלדעתה יפגעו בעשרות אלפי חוסכים איטלקים שמושקעים במניות ובאג"ח של הבנקים.

"מונטה פאשי הפך לבנק במצוקה ב-2011 אחרי הרכישה של אנטונוונטה במחיר מגוחך", אומר פרנצ'סקו דאברי, כלכלן באוניברסיטה הקתולית של פיאצ'נצה. "כעת יש לנו בעיה חמורה יותר עם ההלוואות במצוקה שעלו בצורה דרמטית במיתון, ועם הרגולציה האירופית החדשה, שצמצמה את האופציות שלנו לטיפול במצב".

מה שמפחיד הוא שהמימושים במניות מונטה פאשי אינם רק בגלל ההלוואות הלא נפרעות שלו. בנקאים בכירים ומשקיעים אומרים שהשאלה הגדולה יותר היא איך טאטא הממסד האיטלקי את בעיית הבנקאות שלו אל מתחת לשטיח זמן כה רב.

"הברקזיט היה הניצוץ בחדר אפוף בנזין", אומר לואיג'י צינגלס, פרופסור ליזמות ומימון בבית הספר לעסקים בות בשיקאגו. "הבעיה היא לא רק הלוואות שלא נפרעות. יש מחסור באמינות של הבנקים האיטלקיים בעיני השוק. אתה לא יכול למזער בעיות במשך שנים, ולצפות שיאמינו לך".

אחד הבנקאים הבכירים באיטליה בוטה יותר: "נדמה לך שאתה יכול לגלגל את החבית הזו במורד הדרך, אבל פתאום הדרך הופכת לעלייה, והחבית מתגלגלת לך ישר בפנים", הוא אומר.

הרפורמות של רנצי

האירוניה היא שרנצי ניסה לרצע רפורמה במגזר הבנקאי המפוצל יותר מכל מנהיג איטלקי אחר ב-20 השנים האחרונות. הוא יצא נגד אינטרסים מושרשים והעביר חוקים שהפכו בנקים קואופרטיביים לחברות מניות, במטרה להשיג קונסולידציה של 600 הבנקים שפועלים במדינה. ממשלתו ניסתה גם לטפל בצד המשפטי ולהעביר חוקים לזירוז הליכי פשיטת הרגל האזרחית שסייעו להצטברות החובות הרעים. באיטליה נדרשות שמונה שנים בממוצע כדי לקבל הלוואה שלא נפרעה.

רבים במגזר הבנקאי חוששים שהאמצעים של רנצי הם מעט מיד ומאוחר מדי. למערכת חסר הון גם מפני שההלוואות הלא-נפרעות רשומות במאזני הבנקים בערך של 40 סנט לדולר, אך מוערכות בשוק ב-20 סנט לדולר. לבנק המרכזי אין נתונים רשמיים על הגירעונות בהון העצמי, אך אנליסטים של גולדמן זאקס טוענים שבתרחיש הגרוע ביותר, לבנקים יש גירעון גולמי של 38 מיליארד אירו בהון.

מזלו הרע של רנצי הוא שחלון הזמן לנקיטת פעולה דרסטית הוא קצר. ממשלת איטליה יכלה לבצע תוכנית חידוש הון גדולה לבנקים בשנים 2008-2010, כאשר בנקים אחרים באירופה ובארה"ב עברו תהליך דומה. היא יכלה להקים בנק הלוואות לא נפרעות ב-2012 כאשר ממשלת ספרד הקימה בנק כזה. היה לה מרחב להתערבויות מדינה בדרכים אחרות לפני השקת דירקטיבת ההבראה או הסגירה של הבנקים באיחוד האירופי בסוף 2015.

הדירקטיבה הזו, שהתקבלה כמובן בלחץ גרמני, מגבילה מאוד את יכולתה של ממשלה בגוש האירו לחלץ בנק בקשיים. היא נועדה למנוע חילוצים לא פופולריים מבחינה פוליטית (בגרמניה) במימון משלם המסים, אך כעת פירוש הדבר הוא שאי אפשר להזרים הון ציבורי לבנק איטלקי כלשהו מבלי לכפות תחילה הפסדים אדירים על המשקיעים - כולל במקרים רבים בעלי פיקדונות בבנקים שמכרו להם אג"ח בנקאיות מפוקפקות בהיקף של מיליארדי אירו.

החשיפה של המשקיעים הקטנים לבנקים האיטלקיים היא איום על עתידו הפוליטי של רנצי. שליש עד מחצית מהאג"ח הנחותות מבחינה משפטית שהנפיקו הבנקים בסך 60 מיליארד אירו מצויים בידי 60,000 משקיעים/בעלי פיקדונות קטנים. רק בבנק מונטה פאשי הם מחזיקים אג"ח כאלה בסך 5 מיליארד אירו. לפי חוקי הבנקאות החדשים של האיחוד האירופי, חלק גדול מהמשקיעים הללו יפסיד סכומי עתק במסגרת תהליך חילוץ של בנקים, לפני שאפשר יהיה להזרים אפילו אירו ממשלתי אחד לחילוץ בנק שעומד לקרוס.

פייר קרלו פדואן, שר האוצר האיטלקי, אמר ביום ו' שעבר, שאיטליה "ממשיכה לבחון את כל הדרכים שיאפשרו התערבות ציבורית בבנקים במסגרת כללי הסיוע של המדינה, כדי להגן על החסכונות".

במדינה של חוסכים הוא לא צריך היה לומר יותר מזה. היו כבר לפחות שני מקרי התאבדות של חוסכים קטנים שהפסידו את כספם. "אם לא נחלץ חובות כפופים (subordinated debt), אנשים לא יוכלו לחיות", אומר מקורב לממשלת רנצי.

דוברים רשמיים אירופים אינם שותפים להערכה זו. הם טוענים שקודמיו של רנצי חתמו על כללי החילוץ החדשים, ולא ניצלו את ההזדמנות להקים בנק הלוואות לא נפרעות לפני שכללי הסיוע הממשלתי השתנו.

"יש פיתוי להשתמש בסבתות עניות כתירוץ לחילוץ משפחות עשירות ונושים אחרים שלא זקוקים להגנה", אומר ניקולאס ורון ממכון המחקר ברויגל. "בהתחשב בתגובה האיטית שלהן וברטוריקה נגד האיחוד האירופי, הרשויות באיטליה לא צריכות לצפות ליחס מועדף".

ההיסטוריה של הבנקים

בנקאים טוענים שאי נקיטת הפעולה על ידי ממשלת איטליה נובעת בחלקה מהמקורות של הבנקים. הבנק האיטלקי הראשון היה מוסד צדקה שהוקם על ידי נזירים פרנציסקנים כאשר ההלוואות נאסרו על ידי הכנסייה הקתולית. הבנקים היו מתחילת הדרך מוסדות חברתיים ופוליטיים, ולא כלכליים, והם הפכו לחוט השדרה של המדינה, מה שהופך את קריסתם לבלתי קבילה לחלוטין.

הבנקים הם לא רק המחזיקים הגדולים ביותר באג"ח הריבוניות של איטליה, אלא גם מקור האשראי העיקרי לחברות הקטנות והבינוניות במדינה, שמהוות 70% מכלכלתה. קרבתם לקהילות המקומיות אומרת שהם גם מקושרים לפוליטיקאים, לכנסייה הקתולית ולפשע המאורגן. מונטה פאשי היה מסורתית הבנק של המפלגה הדמוקרטית מהמרכז-שמאל, מפלגתו של רנצי, מה שהופך את הרה-ארגון שלו לסיוט פוליטי, לפי בנקאים.

על הרקע הזה, השיחות בין איטליה לפקידים האירופים על חילוץ הבנקים החלשים ביותר הסתיימו בלי הצלחה לפני יותר משנה, וכעת מתנהלות בעצלתיים. בנקאים אומרים שהממשלה מקווה להרוויח זמן, בטענה שלמרות המפולת במניות, המשבר הגרוע ביותר כבר עבר. במקביל מנסה הממשלה להשתמש בפרצות בחוקי האיחוד כדי להזרים הון ציבורי לבנקים ולמצוא קרנות פרטיות שיקנו את ההלוואות הרעות הגרועות ביותר.

זה לא היה המצב מיד אחרי הצבעת הברקזיט, אומרים מקורות יודעי דבר. בנקאי בכיר אחד אומר שרנצי ניסה נואשות לאתר "אביר לבן" שיקנה את מונטה פאשי מיד אחרי ההצבעה בבריטניה. אבל רתיעת הממשלה מפעולה מפחידה אנליסטים שחוששים מהאפקט על שוק ההון וההשקעות.

אלברוס ראנו ואנטיוניו ריאלה, אנליסטים במורגן סטנלי, אומרים שהם חוששים שפתרון שיעשה שימוש בכספי ציבור ייגרר עד אחרי משאל העם באוקטובר, או אפילו יוסר מהשולחן, על רקע החששות שטיפול שיסב הפסדים למשקיעים-חוסכים יפגע במצביעים של רנצי בטוסקנה.

הגרוע עדיין לפניהם

איטליה צריכה לחדש את ההון של בנקים נוספים מלבד מונטה פאשי, אומרים בנקאים. אנליסטים מעריכים שאוניקרדיט, הבנק העולמי היחיד של איטליה, זקוק להון של 10 מיליארד אירו. הבנקים המקומיים הקטנים צ'סנה ורימיני זקוקים למאות מיליוני אירו, ולא ברור אם ויצ'נזה ו-ונטו בנקה זקוקים להון נוסף.

יש חשש שאף אחד מהם, כולל אוניקרדיט, לא יוכל לגייס את הסכומים הללו. באפריל ניסה ויצ'נזה לגייס 1.5 מיליארד אירו בחיתום של אוניקרדיט, ולא היו קונים למניות שלו. הכישלון הזה מאיים לא רק על ויצ'נזה אלא גם על אוניקרדיט, והוא אילץ את רנצי לארגן הקמה של קרן חילוץ בסך 4.25 מיליאר אירו למימון הבנקים באיטליה כולל מונטה פאשי, שקנתה את מניות ויצ'נזה וחילצה בכך את אוניקרדיט החתם.

קרן החילוץ הזו, אטלס, לא רק התבררה כקטנה מדי למשימה. רבים חוששים שהיא רק החמירה את המצב, כלומר סיבכה כמה מהבנקים הבריאים במדינה במצבם של המוסדות החלשים ביותר.

דאברי טוען ש"אם הממשלה רוצה לשמור על שבריר מהתיאבון שהיה לה לתהליך הרפורמה", עדיף אולי לבצע מהלך נועז אחד שיכול לשנות את התמונה. פנייה למנגנון היציבות האירופי יכולה להיות פתרון לחידוש ההון של הבנקים באיטליה במכה אחת, לדעתו.

אם הברקזיט גרם לטלטלה, דוברים אירופים אומרים ש-29 ביולי, היום שבו אמורות להתפרסם תוצאות מבחני העמידות שנערכו על ידי רשות הבנקאות האירופית, עלול לגרום טלטלה גדולה יותר. זו תהיה "נקודת השקיפות", אומר פקיד אירופי, והמבחן החשוב הראשון מאז אוקטובר 2014, כאשר תשעה בנקים איטלקיים נכשלו במבחני העמידות.

מונטה פאשי דורג בתחתית הרשימה, ובנקאים בכירים במילאנו צופים שהבנקים האיטלקיים ישיגו גם הפעם ציונים גרועים, ויחשפו גירעונות גדולים בהון שלהם. המבחנים הללו נערכו בנקודת זמן שבה איטליה רשמה את הנסיגה הגדולה ביותר בתמ"ג שלה מבין הכלכלות הגדולות באירופה, וההלוואות הרעות של הבנקים היו בשיא. אנליסטים של מורגן סטנלי מעריכים שמונטה פאשי יזדקק להון נוסף של 2-6 מיליארד אירו.

בריסל הודיעה לרומא שהיא יכולה להמשיך בחידוש ההון של הבנקים אחרי מבחני העמידות, כל עוד היא תציית לחוקי המדינה ותכפה חילוץ שבו הנושים הזוטרים יפסידו כסף. לפי המודל המקל הזה, אג"ח זוטרות יומרו למניות והמשקיעים הקטנים יפוצו על מימושים במחירים נמוכים במיוחד.

ספרד נקטה אמצעים דומים ברה-ארגון המגזר הבנקאי שלה ב-2012, וייצרה הון בסך 13.6 מיליארד אירו מהשתתפות של הנושים בחילוץ הבנקים. התנאים הפיננסיים אז היו לדעת בריסל קשים יותר מאלו שאיטליה ניצבת מולם כעת. אבל רומא עדיין מתנגדת לאופציה הזו, בטענה שכל "התחלקות בנטל" של בעלי האג"ח היא מסוכנת מדי.

אנשים במגזר הבנקאי טוענים שלמערכת תהיה עדיין בעיה מבנית גם אם ההלוואות הרעות יוצאו ממנה: יש יותר מדי בנקים ואין די רווחים, ולא רק בגלל סביבת הריבית הנמוכה. באיטליה יש יותר סניפי בנקים מפיצריות, לפי OECD, והבנקים כורעים גם תחת נטל העלויות ולא רק תחת החובות הרעים. כדי לייעל את המערכת ולהעביר אותה לרווחיות נחוצים פיטורים של עשרות אלפי עובדים וסגירת סניפים.

כל סיוע או הזרמה של הון צריכים לבוא עם ארגון מחדש של המערכת", אומר אלברטו גאלו מחברת ההשקעות אלגבריס. קונסולידציה (מיזוגים), הוא טוען, תפחית את עלויות הבנקים ותשפר את האשראי שלהם.

"המדינות שנחלצו מהמשבר וארגנו מחדש את המאזנים שלהן - ארה"ב ואירלנד - מתחו קו מפריד בין נכסים טובים לרעים. איטליה צריכה ללכת בעקבותיהן, ולא בדרכה של יפן שטאטאה את הבעיה מתחת לשטיח", הוא אומר.

מניות הבנקים האיטלקיים