בשנים האחרונות התרחב באופן משמעותי שיתוף הפעולה בין הבנקים לגופים המוסדיים במתן אשראי, והם נתנו במשותף הלוואות בעשרות מיליארדי שקלים. אלא שמדובר היה בעיקר במתן אשראי עסקי בקונסורציום, שאותו הוביל לרוב אחד הבנקים, וצירף אליו מוסדיים במתן ההלוואה.

בחצי השנה האחרונה נראה כי שיתופי הפעולה בין הצדדים הגיעו לתחום חדש: המשכנתאות. בפרק זמן זה מכרו הבנקים למוסדיים מתיק המשכנתאות שלהם, הלוואות ב-2.4 מיליארד שקל. מדובר בהיקף זניח של פחות מ-1% מתיק המשכנתאות שנושק כיום לרף ה-300 מיליארד שקל, ואולם נראה כי העסקאות האחרונות הן רק יריית הפתיחה, וסביר שנראה עוד משכנתאות עוברות מידי הבנקים למוסדיים.

במערכת הבנקאית מעריכים שהיקף החשיפה של המוסדיים לתחום המשכנתאות יעמוד על 10-15 מיליארד שקל בשנים הקרובות - היקף מכובד, אך עדיין מדובר בשברירי אחוזים מהחסכונות הפנסיוניים של הציבור. מדוע החל שיתוף הפעולה בתחום המשכנתאות? הבנקים מתמודדים כיום עם מגבלות הון נוקשות, ואמורים להגיע ליעד הלימות ההון שקבע להם בנק ישראל בסוף השנה (היחס בין ההון העצמי לנכסי הסיכון, שעיקרם תיק האשראי). המועד הקרב והולך של היעד, הכולל גם אבני דרך רבעוניות, גרם לבנקים לכלכל היטב את צעדיהם בחלוקת האשראי, ולנהל את ההון שלהם בצורה הדוקה יותר.

זאת ועוד, בשנים האחרונות בנק ישראל הטיל מגבלות בתחום המשכנתאות, כדי לצנן את השוק הרותח. מגבלות אלו כללו הגדלה משמעותית של ההון העצמי שהבנק צריך לרתק אל מול מתן המשכנתאות. בד בבד, תחום המשכנתאות מתאפיין במרווחים נמוכים. מנתוני דוח הפיקוח על הבנקים שפורסם בחודש שעבר עלה כי בה בשעה שבאשראי הרגיל למשקי בית המרווח הוא 2.85%, במשכנתאות הוא עומד על 1.59% בלבד, והוא אף נמוך יותר מהמרווח באשראי העסקי, העומד על 2.38%. לכן, כאשר מצד אחד מדובר בפעילות עם מרווחים נמוכים, ומצד שני ההון, שהוא מעין חומר גלם של הבנק למתן אשראי, רק הולך ומתייקר - תחום המשכנתאות נהפך אטרקטיבי פחות מבחינת הבנקים.

"זו פעילות לא מעניינת מבחינת רווחיות", אומר גורם בכיר באחד הבנקים. ואכן, בשנה האחרונה בנק הפועלים ובנק לאומי - שבשל גודלם, דרישות ההון שלהם מחמירות לעומת שאר הבנקים - הורידו רגל מהגז, ונתח השוק שלהם ירד. עם זאת, הבנקים לא יכולים לצמצם דרמטית את פעילות המשכנתאות - מדובר במוצר בנקאי בסיסי, שבנק קמעונאי לא יכול להרשות לעצמו שלא להציע אותו ללקוחותיו.

במקביל הביקושים למשכנתאות רק גדלים והולכים, והמחצית הראשונה של השנה בתחום הייתה חזקה, עם משכנתאות חדשות ב-30 מיליארד שקל. אז מה עושים? מצרפים מוסדיים לתיקי משכנתאות. כך הבנק יכול להמשיך ולהציע ללקוחותיו משכנתאות, ובד בבד לפנות הון, שישמש למתן אשראי במקומות רווחיים יותר. ומה מהצד של המוסדיים? מדוע המנהלים של כספי החיסכון לטווח ארוך הגדולים ביותר רוכשים מהבנקים חבילות רחבות היקף של הלוואות, ולוקחים על כספי חסכונות הציבור את עיקר הסיכון בתיקים אלה?

מבחינת המוסדיים, מדובר על מענה לצורך מציאת אפיקי השקעה שיש בהם פוטנציאל כלשהו לריבית נאה ולתזרים הכנסה נאה שיגיע אליהם לאורך זמן. הצורך הזה גובר במיוחד לאור העובדה שהתשואות בשוק האג"ח נמוכות, ישנו תמחור מלא בשוקי המניות, ומחירי הנדל"ן המניב גבוהים. הסיטואציה הזו נוצרה בעקבות הריבית הנמוכה בשווקים ששוררת בשוק זה זמן רב, וצפויה ללוות אותנו ככל הנראה גם בשנים הקרובות.

כל זאת קורה כשהמוסדיים לא רק רואים קושי בניהול נכון של מאות מיליארדי השקלים שבידם, אלא גם נדרשים להשקיע מדי חודש כספים חדשים המופקדים אצלם. היקף הכספים שמנהלים המוסדיים גדול מדי בעבור השקעה באפיקי ההשקעה הסטנדרטיים שמציע שוק ההון המקומי, ולכן הם מחפשים חלופות השקעה כגון המשכנתאות, כאשר ברור שהתשואה העודפת שיש בשוק המשכנתאות כוללת כמובן גם סיכון.

למרות ההיגיון הכלכלי, העסקאות האחרונות בין הבנקים למוסדיים גרמו גם להרמות גבה בשוק. מיד חזרה האסוציאציה של משבר הסאב-פריים העולמי משנת 2008, שהחל כאשר בנקים העבירו לשוק ההון שלל הלוואות ובראשן משכנתאות. כמו כן, ראוי לציין כי בה בשעה שתיק המשכנתאות של הבנקים כולל גם משכנתאות ישנות, שניתנו כשהמחירים בשוק הדיור היו נמוכים יותר, ולכן הסיכון שלהן נמוך יותר, המוסדיים קונים תיקי הלוואות מארבע השנים האחרונות, שניתנו לאחר שהמחירים בשוק כבר עלו.

ועדיין, למרות הדימיון לכאורה למגמה העולמית שהייתה לפני משבר הסאב-פריים, חשוב להבין כי ישנם הבדלים מהותיים בין שני התרחישים: ראשית, בניגוד למה שאירע בעשור הקודם בארה"ב, כאן הבנק ממשיך להיות חשוף למשכנתאות ולנהל אותן, והוא לא "זורק" סתם סחורה פגומה לשוק ההון, אלא ממשיך להיות חשוף אליה. כמו כן, למרות המצב הרגיש של שוק הדיור, המשכנתאות בישראל הן ברמת מינוף נמוכה משמעותית לעומת הנהוג בארה"ב, וכן בה בעת שבארה"ב רוב המשכנתאות היו נון ריקורס (הבטוחה היחידה היא הנכס הנרכש), בארץ הן כולן ריקורס. "נכון, שוק הדיור הוא יקר, אבל האם חשיפה למשכנתאות מסוכנת יותר למוסדיים מאשר הגדלת החשיפה למניות בארה"ב, שיורדות בקלות עשרות אחוזים? אני ממש לא בטוח", אומר גורם במערכת הבנקאית.

הצד של נוטלי המשכנתאות

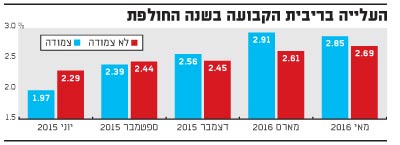

הזווית הנוספת של הסיפור הזה היא מהצד של נוטלי המשכנתאות. בעבורם שיתוף הפעולה של הבנקים עם המוסדיים הוא בשורה חיובית. העלייה בדרישות ההון כלפי הבנקים הביאה לכך שבשנה האחרונה ראינו עליית מחירים משמעותית בשוק המשכנתאות, וזאת על אף שריבית בנק ישראל לא עלתה. כך למשל, בה בעת שהריבית הצמודה הקבועה עמדה בממוצע בחודש יוני אשתקד על 1.97%, בחודש מאי השנה היא כבר טיפסה ל-2.85%. כניסת המוסדיים מגדילה את ההיצע, ולדברי גורמים בבנקים, מיתנה את עליית המחירים. "אם המוסדיים לא היו נכנסים לפעילות בתחום המשכנתאות, המחירים היו ממשיכים לעלות", אומרים בבנקים.

אלא שלא כל נוטלי המשכנתאות נהנים מהמגמה הזו. על המוסדיים מוטלת מגבלה שלפיה נאסר עליהם לרכוש משכנתאות שבהן ה-LTV (היחס בין היקף ההלוואה לשווי הנכס) גבוה מ-60%, וזאת בשל רמת הסיכון הגבוהה בהלוואות מסוג זה. מנתוני המחצית הראשונה של שנת 2016, אמנם רק בכ-35% מההלוואות היקף ה-LTV גבוה מ-60%, ואולם בקבוצת המשכנתאות עם LTV של יותר מ-60% נמצאים בעיקר רוכשי הדירה הראשונה הידועים בכינוי "הזוגות הצעירים", אותו קהל יעד ששר האוצר משה כחלון עושה מאמצים רבים בעבורו, כדי לסייע לו לרכוש דירה.

זאת ועוד, מגבלות בנק ישראל בנושא ההון במשכנתאות הן דיפרנציאליות. כלומר במשכנתאות שבהן ה-LTV גבוה, נדרש הבנק לרתק יותר הון עד לרמה כפולה לעומת ההון שאותו הוא היה צריך לרתק בעבר. התוצאה של שני הגורמים האלה (איסור הכניסה למוסדיים והגדלה משמעותית של דרישות ההון מהבנק) היא שהמשכנתאות לזוגות הצעירים התייקרו משמעותית וימשיכו להתייקר.

"מצד אחד שר האוצר משה כחלון רוצה שהבנקים יעניקו משכנתאות במימון של 90% בפרויקט מחיר למשתכן, ומצד שני כמה חדרים ממנו נמצא הפיקוח על שוק ההון באוצר, שאוסר על המוסדיים להשתתף במשכנתאות במימון של יותר מ-60%", אומר גורם בכיר באחד הבנקים. בבנקים מעריכים כי אם תוסר המגבלה הזו, אזי היקף שיתוף הפעולה בין הבנקים למוסדיים יגדל, והלחץ על עליית המחירים במשכנתאות יפחת. אלא שבאוצר צריכים להחליט מה סדרי העדיפויות: הפחתת המחיר במשכנתאות, או הקטנת החשיפה של המוסדיים למשבר פוטנציאלי בענף הדיור.

העסקאות שהיו ושעוד יהיו

נכון להיום, מי שמוביל את שיתופי הפעולה עם המוסדיים הוא מזרחי טפחות, השחקן הגדול ביותר בענף עם נתח שוק של שליש בקירוב. הבנק ביצע בחצי שנה האחרונה שתי עסקאות בהיקף כולל של קרוב ל-1.7 מיליארד שקל למכירת משכנתאות למגדל ולמנורה מבטחים. סה"כ מכר הבנק כ-1.5% מתיק המשכנתאות שלו למוסדיים. נוסף על כך מכר הבנק לקבוצת הפניקס מוצר הנקרא CLN (Credit Linked Notes) שבמסגרתו מכר חלק מהסיכון של תיק המשכנתאות לפניקס, אך לא את המשכנתאות עצמן. מטרת העסקה הזו הייתה לשחרר לבנק הון, שריתק אל מול המשכנתאות.

כמו כן, בתחילת השבוע פורסם ב"גלובס" כי גם בנק הפועלים החל למכור נתח מפעילות המשכנתאות שלו. הבנק מכר לחברת הראל 80% מתיק משכנתאות בקרוב ל-900 מיליון שקל. לפי הערכות, זו אינה העסקה היחידה שיבצע הבנק בתקופה הקרובה בתחום זה. חשוב להדגיש כי בעסקאות של שני הבנקים האלה, הבנק ממשיך להחזיק בנתח מההלוואות, וממשיך לנהל אותן ולתפעל אותן. בבנק לאומי החלו גם כן לשתף פעולה עם גופים מוסדיים, אך בניגוד למתחריו, נכון לעכשיו שיתוף הפעולה של לאומי עוסק במשכנתאות עתידיות - ולא במכירת נתחים מהתיק הקיים.

לאומי חתם על הסכם עם הראל, שלפיו שני הגופים ייתנו במשותף משכנתאות בהיקף של עד 8 מיליארד שקל בשנתיים הקרובות. לאומי יחזיק לפחות 50% מהתיק המשותף, וימשיך לנהל אותו. לפי הערכות, זו ככל הנראה לא העסקה האחרונה של לאומי בתחום, וסביר שנראה אותו גם מוכר נתחים קיימים מתיק המשכנתאות הנוכחי שלו.

העלייה בריבית הקבועה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.