התלונות על רגולציה מכבידה הפכו למנטרה השגורה בפי כל. ואולם מי שהיה צריך תזכורת לאופן בו הרגולציה המעוותת פוגעת בהקצאת משאבים יעילה במשק הישראלי, די לו שיעקוב אחר ההתנהלות של הפיקוח על הבנקים בסוגיית החזקת גופים מוסדיים במניות הבנקים.

לאחר שנים ארוכות בהן ביקשו המוסדיים הישראלים מבנק ישראל לאפשר להם להגדיל את סף ההחזקה במניות הבנקים אל מעבר לרף של 5%, הסכימו בבנק, באיחור לא אלגנטי, לשנות את מדיניותם ולאפשר מעתה לבעלי שליטה בגופים אלה להחזיק עד 7.5% ממניות תאגיד בנקאי, בכפוף לקבלת היתר מנגידת בנק ישראל.

ביום בהיר אחד נוצר בשוק ההון הישראלי ביקוש פוטנציאלי של כ-1.8 מיליארד שקל למניות בנקים מקומיים. ביקוש זה יוכל לסייע בהמשך פירוק גרעיני השליטה הבנקאיים באמצעות הבורסה, וימתן תנודתיות מיותרת במניות הבנקים כפועל יוצא מעודף היצע צפוי עם עדכון שיטת המדדים בבורסת תל אביב.

פתרון עקום אינו הדרך

רשות ניירות ערך ובנק ישראל תרים אחר הסכמות בסוגיה זו כבר שנים. אולם צמד הרגולטורים הפיננסים החשובים לא השכילו למצוא פתרון מהיר ויעיל לסוגיה זו. גרוע מכך, בשלבים רבים התקבל הרושם כי המחלוקת בין רשות ניירות ערך, אשר תמכה בהגמשת ההחזקה במניות הבנקים, לבין הפיקוח על הבנקים, נבעה מסוגיות של אגו ולא מטובת העניין.

לפני כשנתיים גובש פתרון "עקום", לפיו תעודות סל על מניות הבנקים יחולקו לשני סוגים, כאשר בסוג אחד, שייועד ללקוחות המוסדיים, ההחזקה תירשם על שם הלקוח הסופי ולא על חברת תעודות הסל. פתרון זה היה אמור לאפשר למוסדיים המנהלים חברת תעודות סל להגדיל חשיפה למניות הבנקים. הפתרון האמור היה מסורבל ושגוי וברור היה מן הרגע הראשון כי הוא אינו מהווה פתרון לבעיה וכי הפתרון הדרוש הוא העלאת רף ההחזקה ללא צורך להמציא את הגלגל מחדש.

הנימוקים שהביאו הגופים המוסדיים לרצונם להגדיל חשיפה למניות הבנקים, לא השתנו במהלך השנים האחרונות וכך גם ההתנגדויות של בנק ישראל. קשירת הידיים של הגופים המוסדיים ברכישת מניות בנקים, פגעה קשות בסחירות מניות הבנקים ובעקיפין בשווי השוק של הבנקים. תוצר לוואי נוסף של מגבלה זו הייתה פגיעה במחזורי המסחר הכוללים בבורסת ת"א.

פחות ריכוזיות

המגבלה על החזקת מניות בנקים הסיטה משאבים של גופים מוסדים להשקעה בנכסים פחות אטרקטיביים ממניות הבנקים. במצב בו אגרות חוב של בנקים נושאות תשואות לפדיון שליליות והבנקים המקומיים מייצרים תשואה לפדיון שנתית ממוצעת של כ-8%, נאלצו בגופים המוסדיים הגדולים לממן את הבנקים דווקא באמצעות השקעה בחוב.

המערכת הבנקאית המקומית מפוקחת בצורה טובה, ובנוגע לדרישות ההון והנזילות לפי המקובל ברגולציות גלובליות, היא יציבה יותר מבעבר. למרות זאת, רבים מן הגופים המוסדיים לא יכלו במשך שנים להגדיל חשיפה לנכס זה לטובת הפנסיה של כולנו.

הגופים המוסדיים אשר כן יכלו להגדיל חשיפה למניות הבנקים, ראו את עודף ההיצע במניות הבנקים הנובע מפירוק גרעיני השליטה וזיהו את החולשה בצד הביקוש למניות הבנקים בהיעדר משקיעים זרים ובהיעדרם של המוסדיים הגדולים ובחרו גם הם לוותר על הגדלת רכיב מניות הבנקים בתיק המניות המקומי. הגמשת המגבלה על החזקת מניות הבנקים על ידי המוסדיים תביא להקטנת הריכוזיות במשק, שכן בעלי הון יוכלו להקטין החזקות בבנקים דרך הבורסה לניירות ערך.

בבנק ישראל ציינו בהודעתם על השינוי הרגולטורי, כי ניתוח של הרגולציה הנהוגה בעולם, העלה שברוב המדינות המפותחות שיעור ההחזקה שמחייב קבלת היתר רגולטורי להחזקת מניות בבנק הוא 10% (לדוגמה בבריטניה, ארה"ב, קנדה, צרפת, בלגיה ושווייץ) ובחלק מהמדינות אף 15% (למשל, באוסטריה, הולנד, דנמרק וגרמניה). לאור כל אלו, בנק ישראל ראה לנכון להקל במגבלת ההחזקה באופן שתואר.

נשאלת השאלה כמה זמן בדיוק נדרש לאדם מן היישוב ללמוד את המדיניות המקובלת באשר לשיעור ההחזקה המקסימלי במדיניות המפותחות - יום עבודה? שבוע? לבנק ישראל, מסתבר, נדרשו שנים ארוכות כדי להגיע למידע זה ולגזור ממנו את המסקנות הרלוונטיות.

התחושה שלנו היא כי כישורי המחקר של בנק ישראל אינם חלשים והמחסום לפתרון הבעיה היה פרסונלי. המפקחת החדשה על הבנקים, חדוה בר, לא ראתה עצמה מחויבת להתעקשות המיותרת והמזיקה של קודמה בתפקיד, דודו זקן, והבעיה הגיע אל פתרונה המתבקש.

*** הכותב הינו האסטרטג הראשי של קבוצת איילון

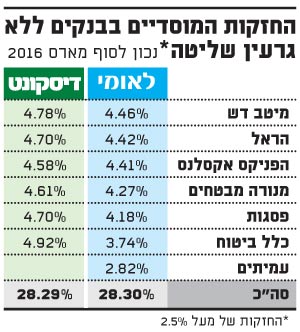

החזקות המוסדיים בבנקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.