זה לא סוד שמנהליה של חברה מעוניינים להציג נכסים בערכים גבוהים בדוחות הכספיים, והם מתעקשים שלא להפחית את ערך הנכסים בספרים גם כשיש רמזים עבים מאוד לפגיעה בשווי הנכסים. זה גם לא סוד שרואי חשבון רבים מתפתלים למול מנהלי החברות ונכנעים להם לבסוף, כי הם הרי מפרנסים אותם; זה לא סוד גם שמעריכי שווי ושמאים רבים מוכנים לאשר כמעט כל מספר שחברה תציג להם - ומכאן שזה ממש לא סוד שיש בדוחות הכספיים מספרים לא רלבנטיים. ובכל זאת, כל פעם מחדש זה מפתיע, במיוחד כשמדובר בניפוח של מיליארדים.

הסדר החוב המתגבש בקבוצת אפריקה ישראל מציף את הנתק אולי החריף ביותר בין הצגה חשבונאית לנתוני שוק. אפריקה , שעברה הסדר חוב ראשון לפני שש שנים, מנפנפת שנים בנכס הגדול שלה - הבת אפי פיתוח הפועלת ברוסיה. לאפי יש את קניון אפימול במוסקבה ונכסים בהקמה. אלא שהחברה הזו לא הצליחה לממש את הפוטנציאל שלה, גם (וכנראה בעיקר) בגלל המצב בשוק הרוסי. וכך נקלעה אפריקה לגיבוש הסדר חוב שני.

בדרך להסדר המתרקם, מוכרת אפריקה את אפי פיתוח לבעל השליטה בקבוצה - לב לבייב. העסקה הזו נתפסת כטובה עבור מחזיקי איגרות החוב - ראשית, כי החברה מקבלת מזומנים שישמשו להסדר החוב, ושנית, הסיכון בקבוצה יורד שכן אפי פיתוח היא הימור גדול ומסוכן על כלכלת רוסיה. בשנה האחרונה הידרדרה הכלכלה ברוסיה במקביל לירידה במחיר הנפט, וזה התבטא בכל התחומים, לרבות הנדל"ן. כך, הנכסים של אפי שווים פחות, ההכנסות מהם יורדות, ואין למעשה יכולת לשרת את חוב החברה ללא עזרה חיצונית.

אפי לא עומדת בהסכמים מול הבנקים, וזה בעצם היה הטריגר למגעים להסדר החוב השני. אך מול הסיכונים האלו, צריך לזכור שמנהלי אפריקה ישראל כבר שנים טוענים שאפי פיתוח זה העתיד של הקבוצה. כמו תמיד - הסיכוי והסיכון הולכים ביחד, ואפי פיתוח אמנם תקטין את הסיכון של אפריקה, אך גם את יכולת ההשבחה העתידית. ועדיין, כולם כמעט (למרות שהיו בעלי מניות שהתנגדו) מצדדים במכירת אפי ללבייב.

איך ניתן להצדיק את השווי בספרים

לבייב ישלם 550 מיליון שקל תמורת כל החזקת אפריקה באפי פיתוח - כ-65%, כשבהמשך צפוי שהסדר החוב יתקדם במקביל להעברת כספים נוספת מצד לבייב, לצד ויתור חלקי של מחזיקי איגרות החוב ("תספורת" לחוב לצד דחיית תשלומי הפירעון).

השווי שלפיו לבייב רוכש את השליטה הוא 850 מיליון שקל - כמעט כפול מהשווי בו נסחרה החברה רגע לפני הדיווח, אך עמוק מתחת לערך בספרים, שהוא כ-3.1 מיליארד שקל. וזה הרי אבסורד: אפריקה שהתעקשה לרשום את אפי פיתוח בערך גבוה מערך השוק שלה, מתפשרת עכשיו ומוכרת את ההחזקה הזו ב-30% (בקושי) מהערך בספרים? מה זה בעצם אומר על הדוחות של אפריקה במשך כמה שנים טובות? לא נעים להגיד, אבל הדוחות האלו היו מעוותים, ובחסות חשבונאית ושמאית הציגו תמונה מסולפת.

זה היה ברור כבר מזמן, וגם נאמר ונכתב, אבל שום דבר לא גבר על הרצון העז של החברה להציג את הנכסים בערך הגבוה. וגם אם יגידו לכם "זה לא החברה קבעה, הנה הערכת השמאי" - תדעו שזה קשקוש, כי השמאי יודע בדיוק מה המטרה ומה הרצון של החברה, והוא רוצה שתהיה לו העבודה הזו גם בשנה הבאה.

המשקיעים הקטנים שהסתמכו על הדוחות, פשוט "אכלו אותה", אבל מי שידע קצת לקרוא בין השורות, הבין שהדוחות מנופחים. אז נחזור כמה שנים אחורה, לדוחות משנת 2012 ועד היום.

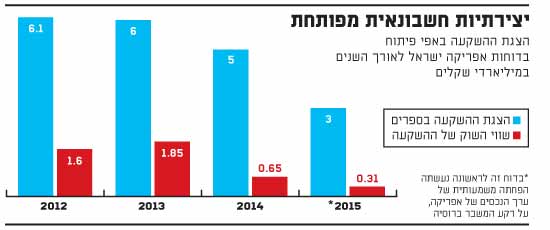

בדוח השנתי של 2012 מוצגת ההשקעה באפי פיתוח בספרים בסכום של 6.1 מיליארד שקל. מנגד, שווי השוק של ההשקעה הסתכם ב-1.6 מיליארד שקל בלבד - קצת פחות מרבע. המספרים האלו "מחביאים" הפסד של 4.6 מיליארד שקל, ולמעשה "מחייבים" שמניית אפי פיתוח תעלה פי 4 כדי להצדיק את השווי בספרים. זה כמובן לא קרה, להיפך - השווי בספרים ירד לכיוון שווי השוק. הערך ירד במקביל להפסדים שוטפים, למחיקה (בסוף 2015), ובמיוחד לנוכח ההפסד הצפוי עכשיו כתוצאה מהמימוש (הפסד של 2.5 מיליארד שקל). וכך, בעצם, מי שניצח כאן זה שווי השוק ולא הערך בספרים, וזהו לקח חשוב לכל קורא דוחות.

מכירה בהפסד תגרור גירעון בהון העצמי

יש אמנם מצבים שהשוק "משקר" והערך האמיתי גבוה יותר; יש גם מקרים של פערים יחסית גדולים, במיוחד כשמדובר במניות לא סחירות (המסחר במניה דליל - וזה אכן מה שקרה באפי). אבל זה לא מתרחש על פני זמן כה רב, ולא עם סטיות כל כך משמעותיות. אפי פיתוח הוצגה בשווי גבוה פי כמה מהשווי בשוק, ולאורך זמן רב - זה התחיל עוד לפני "הבדיקה המדגמית" שלנו, ונמשך לאורך כל תקופת הבדיקה.

כך, בדוח לשנת 2013 ההשקעה באפי פיתוח רשומה ב-6 מיליארד שקל, בשעה שהערך בשוק (בצמוד למועד פרסום הדוחות) הסתכם ב-1.85 מיליארד שקל.

בדוח השנתי של 2014 מוצגת ההשקעה באפי פיתוח בסך של 5 מיליארד שקל, ואילו שווי השוק של ההחזקה נכון ליום פרסום הדוחות הוא 648 מיליון שקל - כלומר הפער (באחוזים) רק הולך וגדל.

בדוח לשנת 2015, שבו לראשונה נעשתה הפחתה משמעותית של ערך הנכסים של אפריקה (על רקע המשבר ברוסיה), כבר הוצגו הנכסים ב-3 מיליארד שקל, בעוד שבשוק נסחרה ההחזקה בשווי של 314 מיליון שקל.

הנתק הזה בין הדוחות לבין המציאות, גרם לכך שההון של החברה במשך השנים היה מנופח. סגירת העסקה למכירת מניות אפי ללבייב בהפסד, תגרום לכך שאפריקה תעבור לגירעון בהון העצמי, בסך 150 מיליון שקל (בהתבסס על דוחות הרבעון הראשון ב-2016, מבלי לקחת בחשבון את התוצאות ברבעון השני).

הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלו. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ני"ע. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו

יצירתיות חשבונאית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.