איאן מקאפרטי, חבר חיצוני בוועדת המדיניות המוניטרית (MPC) של הבנק הבריטי המרכזי, פרסם בתחילת השבוע טור בטיימס הלונדוני, בו שיתף את הקוראים בשיקולים שהנחו את הוועדה בהחלטתה להשיק בשבוע שעבר את חבילת התמריצים החדשה. חבילה זו, שכללה בין השאר את הפחתת ריבית הבסיס של הבנק מ-0.5% ל-0.25%, הושקה בתגובה להתפתחויות שנרשמו בשווקים הפיננסיים בעקבות החלטת העם הבריטי להוציא את הממלכה המאוחדת מהאיחוד האירופי - הברקזיט.

מקאפרטי, כלכלן בהשכלתו, הסביר בטורו מה עמד בפני הוועדה ומדוע הוא, כמו גם חברים נוספים בוועדה, תמך רק בחלק מהצעדים עליהם הוחלט לבסוף. היו לכך לדבריו שתי סיבות מרכזיות, הראשונה היתה שהמידע שהצטבר בדיוני הוועדה בנוגע להשפעת הברקזיט על הכלכלה הבריטית, היה מוגבל ביותר וכלל בעיקר סקרים מסוגים שונים. הסיבה השניה לפי מקאפרטי, היא שהנסיבות הכלכליות שבפניהן עומדת כיום הוועדה - אינפלציה גבוהה מדי אל מול צמיחה נמוכה מדי - הן מורכבות ביותר, ולכן הופכות את היכולת להעריך את כמות התמריצים הנדרשת לקשה יותר.

אבל מקאפרטי, כמו כלל חברי הוועדה, תמך בהצעה להפחית את הריבית ואף חזר בטורו על דברי הוועדה, לפיה ניתן יהיה להפחית ב-2016 את הריבית בבריטניה פעם נוספת, עד קרוב יותר לאפס (0.1% כמו בישראל, או אפילו פחות מכך), במידת הצורך.

שקל חזק מול הליש"ט

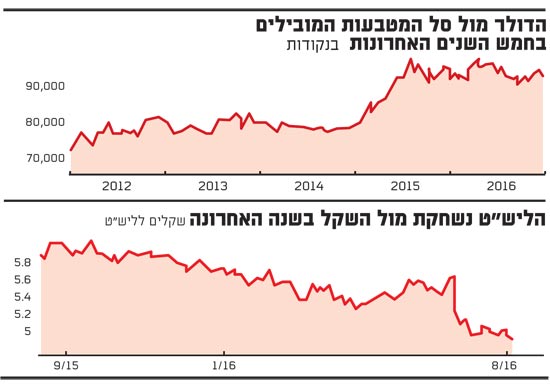

הפחתת הריבית בבריטניה בחמישי שעבר, יחד עם האפשרות הממשית להפחתה אחת נוספת כבר באמצע ספטמבר או מאוחר יותר השנה, הביאו ללחץ מחודש על הלירה שטרלינג בשוק המטבעות העולמי. מאז ההחלטה בשבוע שעבר איבדה הליש"ט בין 2% ל-3% מערכה מול השקל, הדולר, האירו והין היפני, ומגמה זו צפויה להימשך אם הריבית בבריטניה תופחת כבר באמצע החודש הבא.

למעשה, מול השקל הישראלי נפלה השבוע הליש"ט לראשונה אל מתחת לרמה של 5 שקלים לליש"ט, והשלימה קריסה של כ-17% בתוך שנה, או 13% מאז החליט העם הבריטי על היפרדות הממלכה המאוחדת מהאיחוד האירופי. היום עמד השער הצולב בין המטבעות על 4.95 שקלים לליש"ט, אולם לא מן הנמנע כי כבר בעתיד הקרוב נחזה בנקודות שפל חדשות, בשל חוזקת השקל בשוק המטבעות.

השקל גם חזר והתחזק בכמעט 2% מול הדולר בחודש האחרון בעקבות הירידה בסבירות להעלאת ריבית קרובה בארה"ב. נכון להיום מעניק השוק סבירות זניחה של 9% בלבד להעלאה של הריבית ב-0.25% בספטמבר או בנובמבר, וכן סבירות לא גבוהה של 40% בלבד להעלאת הריבית באותו השיעור בדצמבר. בכל מקרה, האפשרות להעלאה של הריבית ביותר מפעם אחת במהלך השנה הקרובה (עד יולי 2017), נתפסת בשוק כנמוכה ביותר ומתומחרת בחוזים העתידיים לפי סבירות של 11% בלבד.

הפד חותך את תחזית הצמיחה

אחת הסיבות לכך יכולה להיות מאמר שפרסם ביום שני האחרון יו"ר הפדרל ריזרב (פד) לשעבר, בן ברננקי, ובו ניתוח הסיבות לשינוי בנקודות המבט של הפד על הכלכלה האמריקאית והמשמעות הנובעת מכך על המדיניות המוניטרית בארה"ב. במאמר, שפורסם באתר האינטרנט של מכון ברוקינגס, מסביר ברננקי את הסיבות שגורמות בשנים האחרונות לבכירי הפד לשנות את התחזיות הכלכליות, ומציע למשקיעים המעוניינים להעריך את מדיניות הריבית העתידית, לעסוק בניתוח הנתונים הכלכליים במקום בחיפוש אחר רמזים בהודעות הריבית של הפד.

כדי להציג את השינויים בנקודת המבט של הפד על הכלכלה האמריקאית, משתמש ברננקי בנתוני הסקר שעורך הפד בין בכיריו מידי רבעון, ובו תחזיותיהם לגבי שיעורי הצמיחה הכלכלית, האבטלה וגובה הריבית בארה"ב בעתיד. במאמר מציג ברננקי כיצד הופחתו בעקביות התחזיות הכלכליות של בכירי הפד מאז 2012 ומהי המשמעות של הפחתות אלו על תפיסת מדיניות הריבית.

כך למשל, לפני שלוש שנים עוד העריכו בכירי הפד כי קצב הצמיחה הרב שנתי בארה"ב יעמוד על 2.3%-2.5%, וכי ירידת שיעור האבטלה במקביל אל מתחת לרמה של 5.2%-6% תביא עימה לאורך זמן לחצי מחירים שייאלצו את הפד להעלאות את הריבית עד לרמה של 4%.

אולם ביוני השנה כבר עמדה ההערכה הממוצעת על קצב צמיחה שנתית של 1.8%-2% בלבד, כאשר שיעור האבטלה שיביאו עמו בסופו של דבר להתחזקות באינפלציה, הופחת אל מתחת לרמה של 4.7%-5% בלבד. כך, שהריבית שתידרש בשנים הקרובות כדי לעצור את הלחצים האינפלציוניים עומדת כעת לפי הערכת בכירי הפד על 3% בלבד.

ברננקי מסביר כי מדובר בשינויים גדולים. כך למשל, כלכלה שצומחת בקצב שנתי של 2.4% במשך עשר שנים צומחת בסך הכל ב-27%, בעוד שצמיחה שנתית של 1.9% בלבד באותה התקופה מסתכמת לצמיחה כוללת של 21% בכל העשור. הפער הזה, לפי ברננקי, שווה ל-1.1 טריליון דולר בתמ"ג האמריקאי.

לדברי ברננקי, הסיבות המרכזיות לשינוי בתחזית לגבי הקצב הצפוי שבו תועלה הריבית בארה"ב, הם השינויים בתחזיות של בכירי הפד לגבי קצב הצמיחה בטווח הארוך ולגבי שיעור האבטלה שמתחתיו יחלו להיווצר לחצים אינפלציוניים. כזכור, אם בדצמבר אשתקד עוד צפו בכירי הפד בממוצע ארבע העלאות ב-2016, הרי שביוני כבר הופחתה התחזית לשתי העלאות בלבד ולא מן הנמנע כי בספטמבר הקרוב תופחת התחזית הממוצעת פעם נוספת להעלאה אחת, שלא ברור אם תתרחש.

דברים אלו מטילים ספק ביכולת של הדולר האמריקאי לחזור ולהציג מהלך של התחזקות מהותית מול סל המטבעות העולמי, כפי שקרה בין יוני 2014 למארס 2015, וזאת כל עוד לא יבחרו נגידי הבנקים המרכזיים של גוש האירו ויפן לנקוט במהלכים קיצוניים של הרחבה כמותית.

עם זאת, בכל הנוגע לליש"ט, הרי שהיא עשויה כאמור להמשיך ולהיחלש מול כלל המטבעות בשל חידוש המדיניות המרחיבה מצד הבנק המרכזי שם, והחשש מהשפעות הברקזיט על הכלכלה הבריטית.

הדולר מול הסל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.