משקיעים שמחפשים הכנסה קבועה נמצאים בתקופה קשה, היות ששיעורי הריבית כה נמוכים זמן רב כל כך. עם תשואות האג"ח, שירדו השנה נמוך עוד יותר מכפי שאנשים רבים חשבו שאפשרי, הבריחה לתשואות ולביטחון העלתה את המחירים של מניות דיבידנדים רבות, לרמות גבוהות במיוחד, וזה מרתיע הרבה משקיעים מלהשקיע בהן.

אבל עדיין לא מאוחר מדי לחשוב על מניות דיבידנדים - אם אתם באמת זקוקים להכנסה הקבועה.

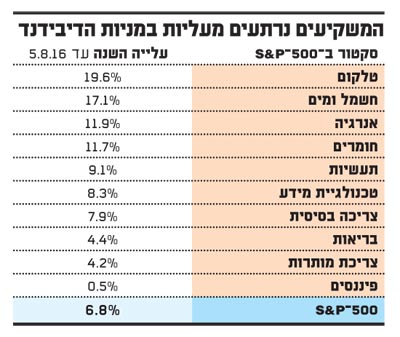

כפי שניתן לראות בטבלה, שני הסקטורים שעלו עד כה הכי הרבה השנה הם הטלקום והחשמל והמים (יוטיליטיז), שידועים בריכוז הגבוה של תשואות דיבידנדים גבוהות בהם. קטי ניקסון, מנהלת ההשקעות הראשית של נורת'רן טראסט ניהול הון, תיארה לאחרונה את ההעדפה הברורה של המשקיעים למניות דיבידנדים ולאג"ח בתשואות גבוהות השנה, והזהירה ש"הפסיכולוגיה של המשקיעים יכולה לגרום לכם לעשות דברים בדיוק בעיתוי הלא נכון".

זה חשוב במיוחד, מפני שמשקיעים מקצועיים ויועצים רבים מזהירים שהתשואות הכוללות של מניות עם דיבידנדים גבוהים צפויות להיות נמוכות בשנתיים-שלוש הבאות, לא רק בגלל עליית המניות הללו השנה, אלא גם מפני שהפדרל ריזרב עשוי לחדש בקרוב את העלאת הריבית.

כאשר הריביות עולות - ואין שינוי במשתנים אחרים - מחירי ניירות ערך שמניבים הכנסה נוטים לרדת, ולהיפך.

אבל יש משהו שחסר באזהרות. הן מתמקדות בתשואה כוללת, כלומר ברווח הכולל שלכם כשאתם מממשים את ההשקעה, בהנחה שהשקעתם מחדש את הדיבידנדים שקיבלתם. אם אתם משתמשים בהכנסה הזו, לא השקתם מחדש את הדיבידנדים. במקום זאת אתם מתמקדים בקבלת הכסף לחשבון הבנק שלכם, וחוששים בעיקר מכך שהדיבידנדים יופחתו. אתם מוכנים לסבול תנודות במחירי המניות בשוק, כל עוד ההמחאה של הדיבידנדים ממשיכה להגיע כמו שעון שווייצרי.

מימושים של פאניקה לא מאפיינים את המשקיעים שמחפשים הכנסה. במדד 500 S&P היו שתי ירידות של 10% לפחות ב-12 החודשים האחרונים. באוגוסט לפני שנה, השוק חשש מקריסת שוק המניות הסיני ומהשינוי הצפוי במדיניות הריבית של הפדרל ריזרב, שהחזיק את הריבית שלו בטווח של 0%-0.25% מדצמבר 2008. הפד העלה את טווח הריבית ברבע נקודת אחוז בדצמבר 2015, אבל מאז לא עשה דבר.

בפברואר השנה, ה-S&P ירד שוב משמעותית, על רקע נתונים שהצביעו על אפשרות מיתון חוזר. מאז הנתונים השתנו ללא הכר, ויצירת 292,000 משרות ביולי מאותתת על העלאת ריבית נוספת של הפד השנה, למרות שבנקים מרכזיים אחרים דחפו את הריביות לטריטוריה שלילית.

איש אינו יודע מתי ירשום שוק המניות את הנסיגה הבאה. אנחנו יודעים רק שתהיה נסיגה כזו, אולי בגלל עוד היסטריה לגבי מה שהפד יעשה.

אם וכאשר הריביות יעלו, מניות הדיבידנדים שלכם יאבדו אולי ערך שוק. המחירים יוכלו לחזור לעצמם מהר יחסית, מפני שהריביות יהיו עדיין נמוכות. אבל אם אתם משקיעים שמחפשים ברצינות הכנסה, לא תהיו מופתעים מתנודתיות של ריביות, מפני שאתם יודעים שהיא תבוא.

איך להימנע מחיתוך הדיבידנד

מה שמפחיד את משקיעי מניות הדיבידנדים יותר מכל הוא חיתוך של הדיבידנד. הוא יכול למחוק ערך גבוה מהמניה, ובעיקר לשלול מכם את ההכנסה שחיפשתם מלכתחילה.

אם חברה שמחלקת דיבידנד מגדילה את מכירותיה, רווחיה ותזרים המזומנים שלה, יש סיכוי טוב שהיא לא תחתוך את הדיבידנד.

דרך אחת למדוד את יכולתה של חברה לממן ואולי אפילו להעלות את הדיבידנד שלה, היא להתבונן בתזרים המזומנים שלה, או ביתרת התזרים אחרי השקעת ההון המתוכננת.

אפשר לחשב את תשואת תזרים המזומנים החופשי של החברה על-ידי חלוקת התזרים של 12 החודשים האחרונים במחיר המניה הנוכחי. אם התשואה הזו גבוהה מתשואת הדיבידנד הנוכחית (ביחס למחיר המניה), יש לחברה "מרווח גובה" להעלות את הדיבידנד. היא יכולה כמובן לבחור להשקיע את יתר תזרים המזומנים בדברים אחרים, כמו התרחבות אורגנית, קנייה חזרה של מניות, רכישת חברה אחרת וכו'.

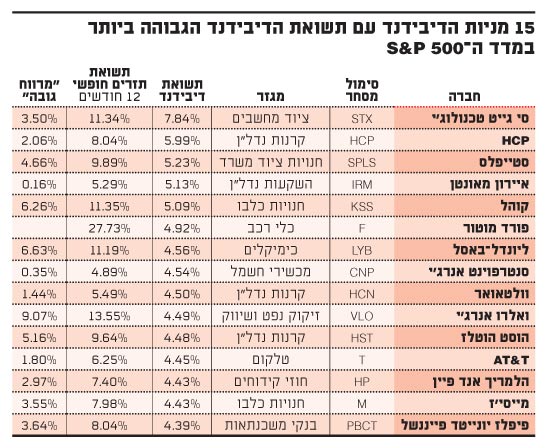

כדי לזהות את מניות S&P עם "מרווח הגובה", השתמשנו בנתונים של FactSet, במטרה לחשב את תשואות התזרימים החופשיים (על סמך הנתונים העדכניים ביותר עד 5 באוגוסט) למניות עם תשואות דיבידנד של 3% לפחות. אחר כך צמצמנו את הרשימה למניות ששילמו דיבידנד במשך חמש שנים לפחות, והוצאנו גם כל חברה שחתכה את הדיבידנד שלה ב-20 הרבעונים האחרונים (חמש שנים).

כפי שניתן לראות, ארבע מהחברות הללו הן קרנות נדל"ן (ריט). לקבוצה זו השתמשנו בכספים מפעילות (FFO) כדי לחשב את תשואות תזרימי המזומנים. משקיעי הקרנות הללו משתמשים ב-FFO כדי למדוד את יכולת תשלום הדיבידנדים שלהן. החישוב הזה מוסיף פחת ובלאי לרווחים, ומפחית מהם רווחים ממכירת נכסים.

מטרת הרשימה הזו היא לספק קצת חומר למחשבה למשקיעים שמחפשים הכנסה. זכרו שזו אינה רשימה של מניות צמיחה. הרעיון הוא לקבל דיבידנדים קבועים, עם סבירות נמוכה של חיתוך דיבידנד.

אם אתם שוקלים חברה אחת או יותר מהרשימה להשקעה ארוכת-טווח, הצעד הבא הוא לעשות מחקר משלכם, כדי להכיר את האסטרטגיה העסקית ואת סיכויי ההצלחה של החברה בעשור הקרוב. כדאי לכם לשוחח על כך, ועל אפשרויות הכנסה אחרות, עם הברוקר או היועץ שלכם.

כל הזכויות שמורות ל-MarketWatch.com 2016

נרתעים מעליות במניות הדיבידנד

15 מניות הדיבידנד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.