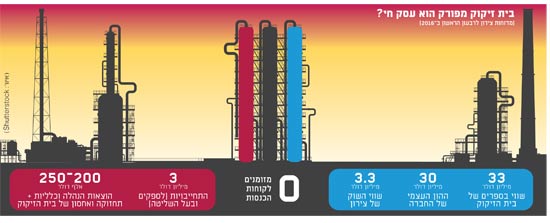

ההון העצמי שלה מסתכם בכ-30 מיליון דולר והוא נובע מנכס יחיד - בית זיקוק מפורק שרשום בספרים בכ-33 מיליון דולר, כשמנגד לחברה התחייבויות (לספקים ובעל השליטה) בסך של כ-3 מיליון דולר. אין מזומנים, אין לקוחות, אין ספקים. זה כל מה שיש במאזן (לרבעון הראשון), וזה מבטא חוסר פעילות מוחלט.

בדוח הרווח של החברה אין הכנסות, ואפשר היה לנחש זאת מהמאזן הריק; אך יש הוצאות הנהלה וכלליות והוצאות תחזוקה ואחסון של בית הזיקוק בסך 200-250 אלף דולר ברבעון.

החברה הזו - צירון , שנסחרת בבורסה בת"א (אך מדווחת בדולרים, כי עיקר פעילותה אמור להיות בחו"ל), היא דוגמה קיצונית לפער שבין ההון העצמי לבין שווי השוק. השווי שלה מסתכם בכ-12.5 מיליון שקל (כ-3.3 מיליון דולר), כלומר כ-10% מההון העצמי - מכפיל הון של כ-0.1 (שווי שוק חלקי הון עצמי).

המקרה החריג הזה מחביא שקר גדול: או שהשוק "משקר" והמשקיעים בבורסה פשוט עיוורים, או שהדוחות (בחסות החשבונאות) משקרים ומנותקים לגמרי מהמציאות. האפשרות השנייה, בהינתן המידע בהמשך, נראית סבירה יותר.

נתחיל בכך שלצירון יש הערת "עסק חי" בדוחותיה, למרות ההון החשבונאי היחסית גבוה. רואה החשבון של החברה הצמיד בחוות הדעת לדוחות הרבעון הראשון הערה, לפיה "מבלי לסייג את חוות דעתנו, אנו מפנים את תשומת הלב לאמור בביאור בדבר מצבה הכספי של החברה, לאי קיום פעילות המניבה הכנסות, לתוכניות ההנהלה והאי ודאות להתממשותן.

הגירעון בהון החוזר, והאי ודאות בדבר ביצוע העסקאות ותזמון הביצוע, מעוררים ספקות משמעותיים בדבר המשך קיומה של החברה כ'עסק חי'", נכתב. "בדוחות הכספיים לא נכללו כל התאמות לגבי ערכי הנכסים וההתחייבויות וסיווגם, שייתכן כי יהיו דרושות במקרה שהחברה לא תוכל להמשיך לפעול כ'עסק חי'".

מה אפשר ללמוד מגיוס ההון

הערת "עסק חי" מזהירה את קוראי הדוחות, המשקיעים והמלווים בדבר חשש לקיומו של העסק בטווח הקרוב. בעבר, הערה כזו ניתנה אם היו סימנים שהחברה לא תשרוד את השנה הקרובה, אבל הדרישה התרחבה ואם יש סימנים שהחברה לא תשרוד אף תקופה ארוכה יותר, יש להצמיד הערה כזו לדוחות.

רואה החשבון אמור בכל רבעון לבחון סימני אזהרה בדוחות, לרבות מצב הנזילות של החברה, יחסי נזילות ובעיקר ההון החוזר של החברה, ובכלל - יכולתה לעמוד בהתחייבויות לזמן קצר. אם החברה לא עומדת בכך, ואין לה תוכנית מגירה שמספקת את רואה החשבון, אמורה להירשם הערת "עסק חי".

הערה כזו בדוחות צירון אינה מפתיעה אם כך - החברה עם גירעון בהון החוזר, בלי מזומנים (נכון לסוף רבעון ראשון, מאז היא ביצעה גיוס קטן, כפי שיפורט בהמשך), אך מנגד, יש לומר, היא גם לא צורכת מזומנים משמעותיים, בעיקר מכיוון שהיא פשוט דוחה תשלומים (לרבות תשלומי החזקת מתקן בית הזיקוק המפורק).

ההערה הזו תלווה את דוחותיה כנראה גם בהמשך, למרות שהחברה גייסה הון לאחרונה. בחודש מאי השלימה צירון גיוס (הנפקה פרטית) בהיקף של 1.75 מיליון שקל - לא סכום שישנה דרמטית את מצבה. בגיוס השתתפו קבוצת משקיעים לרבות בעל השליטה, רוני קופפרברג. אלא שקופפרברג לא הזרים כספים לחברה, אלא קיזז מההלוואה שנתן לה (שעמדה בסוף הרבעון הראשון על כ-4.5 מיליון שקל), כך שבפועל מבחינה תזרימית נוספו לחברה 875 אלף שקל בלבד (ברוטו, לפני הוצאות שקשורות לגיוס).

הגיוס הזה, שנעשה בדיסקאונט על מחיר השוק, מחזק עוד יותר את ניצחון שווי השוק על ההון העצמי. הרי אם ההון העצמי היה רלוונטי, אז לא היו מגייסים לפי 10% מההון, ועוד מחלקים 'סוכריות' (אופציות ודיסקאונט על מחיר השוק) ועמלות שמנות למתווכים (עד 15% מהיקף הגיוס). הגיוס אמנם נעשה בגלל מצוקת מזומנים, אבל עולה ממנו אמירה חזקה על ההון: המחיר בגיוס הרחוק מההון מעיד ככל הנראה על כישלונה הגדול של החשבונאות להציג הון רלוונטי.

השווי נקבע לפני 8 שנים

ואיך בכלל הגיעה צירון להון הזה? אז ככה - לפני כמה שנים הוכנסה לצירון, שאז הייתה שלד בורסאי, חברה בת שהחזיקה את בית הזיקוק המפורק, וזאת בתמורה למניות בשלד. כך בעצם קיבל קופפרברג את השליטה בחברה. למהלך הזה קוראים מיזוג הופכי (רכישה במהופך) והוא דרך מקובלת להיכנס לבורסה. אם כי, בשנה האחרונה יושמו תקנות חדשות שמצמצמות את האפשרות להכנסת פעילות לשלדים; הבורסה פשוט הגיעה למסקנה שרוב הפעילויות שנכנסות 'בדלת האחורית' לא מציפות ערך למשקיעים, ההיפך - הן יוצרות חור גדול בכיס. מנגד, חשוב להזכיר שזו דרך מקובלת בעולם, וגם בארץ היו חברות גדולות שנכנסו לבורסה דרך שלד בורסאי.

כך או אחרת, מאז המיזוג והקצאת המניות, החברה התמקדה בתחום הייעוץ לבתי זיקוק ובניסיון להפעיל את בית הזיקוק המפורק, כשלאורך כל התקופה הנכס הזה הוא בעצם לב העניין בחברה - עליו צירון תקום או תיפול.

השווי של בית הזיקוק בדוחות נתמך בהערכת שמאי (שמצורפת לדוחות), שבה מדגיש השמאי נחום ברנפלד כי בית הזיקוק הוקם במרסי שבטורקיה בשנת 1962, כשלאורך השנים הוא שופץ מספר פעמים. בשנת 2004 הוצא בית הזיקוק משימוש (על ידי החברה המפעילה - פוסטר ווילר), ובשנת 2008 מתקניו נרכשו על ידי חברת אמבר (שבשלב מאוחר יותר נרכשה על ידי צירון תמורת הקצאת המניות) בתמורה ל-33 מיליון דולר. כלומר, יש כאן סוג של אינדיקציה לשווי, אבל זה היה לפני שמונה שנים ומאז השווי הזה מסרב לצוף. השמאי מעריך את בית הזיקוק המפורק ב-34 מיליון דולר (וזהו העוגן לרישומו בספרים), אך החברה מדווחת על ניסיונות להחיות את הנכס, בינתיים ללא הצלחה, כשעכשיו הכוונה היא להפעיל את בית הזיקוק (שמאוחסן בנמל בקפריסין) בניגריה.

הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלו. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ני"ע. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו

בית זיקוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.