בחודש האחרון נרשמה שחיקה בתיקי ההשקעות של הציבור, כך עולה ממדדי אג'יו לתיקים מנוהלים, המציגים את ההתפתחויות בתיקים המנוהלים של ציבור המשקיעים.

השחיקה הייתה אמנם מתונה יחסית לעליות שנרשמו בחודש הקודם, אך היא מבטאת את העובדה כי המשקיעים והתיקים לא מצאו סיבה וכוח להמשך העליות. הדבר קיבל ביטוי בכל כמעט בכל אפיקי השוק. מרבית האפיקים המרכיבים את המדדים רשמו ירידה, ואילו אלו שעלו, עשו זאת בשיעור זניח.

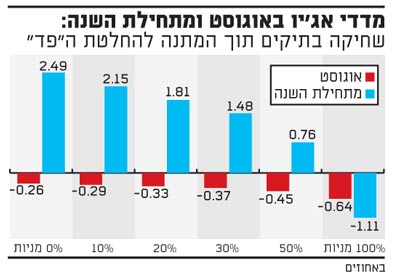

הדבר הוביל כאמור לירידה בתיקים, בשיעור של כ-0.64% בתיקים המנייתיים ושל כ-0.26% בתיקי האג"ח. תיקי הביניים, המורכבים ממניות ומאג"ח, ירדו בשיעור ממוצע של כשליש האחוז, תוך הבדלים מתונים ושונות נמוכה בין ההרכבים.

מדדי אג'יו מבוססים על נתונים מבתי ההשקעות, בהם פסגות, פעילים, מגדל, אקסלנס, איי.בי.איי, מיטב דש, הראל, אלטשולר שחם, תפנית דיסקונט, הלמן אלדובי, אנליסט ותמיר פישמן, המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים עוקבים אחר "תיק הנכסים המצרפי" של הציבור, והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

מדדי אג'יו מלמדים עוד כי בחודש אוגוסט הסתיים רצף של חמישה חודשים חיוביים בפרופיל הביניים המקובל בשוק המקומי, הכולל 20% מניות ו-80% אג"ח. מדד זה ירד בשיעור של 0.33% באוגוסט וצבר תשואה של 1.81% מתחילת השנה. ועוד, בסיכומם של שני השלישים הראשונים של השנה, ניכר כי מסלולי האג"ח צברו תשואה העולה על זו שנצברה במסלולי המניות, עלייה בשיעור של 2.49%, לעומת ירידה של 1.11%, בהתאמה.

איך משפיעה הדחיינות של ילן?

התשואה העודפת שנצברה השנה בתיקי האג"ח על פני זו שנצברה במניות משקפת, בין יתר הסיבות, את ההמתנה של השווקים ושל המשקיעים לצעד הבא של ילן. היא גם משקפת גם את אובדן האמון בצעדיה של הנגידה האמריקאית, ובנכונותה להעלות את הריבית, ואם לדייק, את ההערכה כי הנגידה תעשה הכל כדי שלא להחליט, גם אם הנתונים הכלכליים תומכים בכך.

כדי להגדיל את כוחה של הדחיינות באמצעות סיבה "אמיתית", הזכירה הנגידה את האפשרות להעלות את יעד האינפלציה, כאשר גם המספר 4% הוזכר כמועמד להחליף את היעד המקובל זה 25 שנה, של 2%. במילים אחרות, אם המגרש אינו מספיק גדול כדי לתמרן בו מבלי לעבור את הקווים, אזי נגדיל את גבולותיו.

בשנים האחרונות, אחד המרכיבים החשובים בשמירה על יציבותם של השווקים הפיננסיים הסחירים, מניות ואג"ח, היה האמון במדיניותו הנחושה של ה"פד", ובכך שהוא יעשה צעדים משמעותיים, ולעיתים חריגים, כדי לשמור על יציבות שוקי ההון.

נראה כי אמון זה הולך ומופר, מה שיוביל לזעזוע שעליו אנו מדברים בטור זה זו תקופה ארוכה: הפד עלול למצוא את עצמו בסיטואציה שבה הוא מעלה את הריבית נגד רצונו, עקב עלייה באינפלציה.

לזכות עמדתה של הנגידה ילן נאמר, כי סיכון זה עדיין אינו גבוה, כיוון שעדיין אין לחצים משמעותיים לעלייה בשכר ובאינפלציה הרבה מעבר לקצב של 2% לשנה, למרות קיומה של תעסוקה מלאה.

אחת הסיבות היא רמת תעסוקה גבוהה בקרב אוכלוסיות בעלות דרישות שכר מתונות יותר, כגון אנשים מבוגרים או בני נוער וצעירים, העובדים בחלקי משרה, גם בהשפעת ביטוח הבריאות של אובמה.

התוכנית משפיעה בשני מישורים: האחד הוא גידול רב במשרות בתחום הבריאות, והשני הוא הרצון לעבוד כדי להיות זכאים לשירותי הבריאות, מה שהוביל גם לבלימת הירידה בשיעור ההשתתפות בכוח העבודה.

אוכלוסיות אלו רואות בגובה השכר גורם מרכזי פחות, והדבר תורם להסבר מדוע הירידה בשיעור האבטלה אינה מלווה בלחצי שכר ואינפלציה, וזה כנראה גם ההסבר הכלכלי המאפשר לפד להתעכב עם העלאת הריבית.

נראה כי קיימות גם סיבות חיצוניות לדחיית הצעד הבא על-ידי הפד: פעם זה המשבר בשווקים, פעם הברקזיט ופעם החמרת הריביות השליליות ביפן, בשוויץ ובאירופה.

נראה כי הדחיינות של ילן, שסיפקה רוח גבית לשווקים בחודשים האחרונים, מתחילה ללחוץ את המשקיעים, כך שלמרות ההימנעות מהעלאת הריבית, דעתם אינה נוחה, ולכן באוגוסט הם עברו להמתנה מתוחה, תוך נסיגה קלה במדדי המניות, הן בארץ והן בעולם.

"מדד עגבנייה" או שינוי באינפלציה?

הנסיגה היתה אופיינית גם למרבית מדדי האג"ח, הן בארה"ב והן בישראל - ובשוק האג"ח בתל אביב, גם הצמודות למדד וגם השקליות ירדו באוגוסט.

הירידה בלטה יותר באג"ח הארוכות, בעוד שהצמודות לטווחים ארוכים ירדו בשיעור של כ- 0.6% ואילו השקליות לטווחים ארוכים ירדו בשיעור בולט יותר של כ-0.9%. השוק הראה העדפה לצמודות על פני השקליות, והצמודות לטווחים קצרים אף רשמו עלייה בשיעור של 0.29%. הסיבה לכך היא מדד יולי, שפורסם במהלך החודש והצביע על עליית מחירים ממוצעת של 0.4%.

מדד זה, יחד עם שלושת קודמיו, הסתכם ל-1.4%, קצב שנתי של כ-4.5%, אך למרות השינוי בתוואי המדדים החודשיים, נראה כי השוק אינו נותן משקל משמעותי להערכה כי חל שינוי בקצב האינפלציה במשק. ייתכן כי הסיבה לכך היא כי המדד האחרון נחשב במידת מה ל"מדד עגבניות", כזה שהייתה בו השפעה בעלת משקל גדול יחסית למחירי הירקות והפירות, כלומר השפעה עונתית אשר אופיינית לחודשי הקיץ.

זווית נוספת להתייחסות המתונה של השוק לאינפלציה היא העובדה, כי אם מנכים ממדד יולי את מחירי הדיור, הרי שמדובר בעלייה של 0.1% בלבד, וללא שינוי מתחילת השנה.

זאת כנראה הסיבה לכך שהשוק לא נותן לנושא האינפלציה משקל מהותי, ניתן להבין זאת לאחר מעל שנתיים של דפלציה. יחד עם זאת, מאחורינו סדרה של מדדים גבוהים, אשר יש לה משקל ויכולת להעיד על שינוי מגמה.

בדרך להחלטת ריבית גורלית

ההמתנה המתוחה של המשקיעים בארץ ובעולם להחלטת הריבית הקרובה של הפד עשויה להיות מתוחה עוד יותר ככל שיתקרב המועד, 21 בספטמבר. נראה כי החלטה זו עשויה להיות משמעותית בכל תרחיש.

אם הפד יחליט על השארת הריבית על כנה, המתח בשווקים עשוי להמשיך לפעפע ולשחוק את המחירים בחדשים הקרובים, כיוון שברור לכל כי הריבית לא תועלה בחודשים הבאים, עקב הקרבה למועד הבחירות בארה"ב. דחיית העלאת הריבית עשויה להכניס את הפד למצוקה בחודשים האלה, אם האינפלציה אכן תרים ראש, דבר שידחק בו להעלותה כנגד רצונו.

מאידך גיסא, העלאת הריבית גם היא יכולה להיות צעד מפתיע, בשל העובדה כי העלאת הריבית נדחית זה תקופה ארוכה, שבמהלכה חלק נכבד מהנתונים כן תמך בכך.

כך או אחרת, נראה כי השווקים עומדים בפני החלטת ריבית גורלית, אשר מתנקז אליה מגוון דעות וחוסר בהירות גדול יחסית. ההמתנה עשויה להביא את התיקים לתנודתיות גבוהה יחסית בחודש הקרוב, ובהתאם להחלטת הריבית - גם לאחריו.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

מדדי אגיו באוגוסט ומתחילת השנה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.