תקופה של ריביות נמוכות, בולט לטובה ענף הנדל"ן המניב. דירות מהוות את הנתח המדובר יותר. אולם בעוד מחיריהן זינקו מאז 2007, שכר הדירה לא צמח במקביל. כתוצאה, ירדו תשואות ההשכרה לכ-2%-3% באזורי הביקוש בארץ.

דווקא הנכסים המסחריים - משרדים, מרכזי מסחר ותעשייה ודומיהם - מניבים תשואות גבוהות יותר ויציבות על-פני השנים. זאת משום שמחיריהם עלו בשיעור דומה לעלייה בהכנסות מהם וכתוצאה רמת התשואות הגבוהה נשמרה (כ-7.5% בממוצע).

החברות הפועלות בתחום נהנות מתשואות השכרה נטו (NOI) נאות על הנכסים, לפחות כל עוד העסקים בארץ פורחים והתפוסה מלאה. חברות הנדל"ן המניב נהנות גם מעלויות מימון נמוכות וכתוצאה ממרווח גבוה, במונחים היסטוריים, שתורם לשיפור מתמשך בתזרים הנקי שלהן (FFO). החברות פועלות במרץ לשפר את מבנה המאזן שלהן באמצעות המרת חוב יקר בזול וביצוע גיוסי הון במחירים נוחים.

סכנה לעודף היצע?

המומנטום העסקי החיובי של חברות הנדל"ן המניב המסחרי מתבטא היטב לא רק בדוחות הכספיים אלא גם בביצועי המניות. אם נסתכל על הביצועים מתחילת השנה של חברות הנדל"ן הגדולות בארץ, אשר מרבית פעילותן היא בישראל, פשוט נשפשף את העיניים. בזמן שמדד ת"א 100 נע בטריטוריה השלילית, חברות הנדל"ן מציגות תשואה דו-ספרתית גבוהה.

ביצועי עבר הם כמובן לא הבטחה לעתיד, אך בהינתן המשך מצב כלכלי סביר וריביות שממשיכות להיות נמוכות (ואף אם הן יעלו מעט), נראה שהמומנטום שליווה אותנו בשנתיים האחרונות, יימשך והסקטור ימשיך להראות ביצועים טובים. מה שיכול להיות לרעת הענף הינו עודף היצע. הביקושים הגבוהים והמחירים הגבוהים, משכו לא מעט יזמים לשוק הזה. במשרדים מדובר למעשה על תל אביב, שם צפויים להסתיים פרויקטים רבים ב-2017 ואילך ובמרכזי מסחר. כבר כיום קיים היצע גדול בערים מסוימות, כמו באר שבע והקריות. מדובר בהיצעים לוקאליים, חלקם מחליפים מבנים ישנים שעבר זמנם, וספיגתם תלויה מאוד בקצב התקדמות הכלכלה.

בפני מי שמעריך, כמונו, כי המומנטום יימשך ומעוניין להיחשף לתחום הנדל"ן המניב הישראלי, עומדות 3 אפשריות השקעה עיקריות:

רכישה עצמאית של מניות חברות נדל"ן בישראל - היתרון באסטרטגיה זו הוא היכולת לבחור בחברות שלדעתנו ישיגו את הביצועים הטובים ביותר ולהימנע מחברות שאנו מאמינים שמצבן פחות טוב. כמו-כן, זו שיטה זולה אשר מלבד עלות רכישה, לא כוללת עלויות נוספות. החיסרון הבולט באסטרטגיה זו, הוא הצורך ברמת הבנה גבוהה מאוד של חברות הנדל"ן בארץ, אשר ספק אם יש למשקיע הממוצע שלא עוסק בתחום באופן יומיומי.

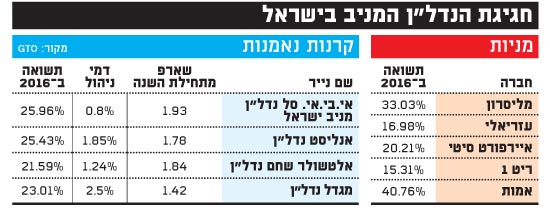

קרנות נדל"ן אקטיביות - אפשרות זו מספקת השקעה מפוזרת יותר וממוקדת פחות ונשענת על בחירותיהם של אנשי מקצוע. דוגמאות לקרנות אלו ניתן למצוא בקרנות הנאמנות המנוהלות על-ידי אלטשולר, אנליסט ומגדל. חשוב לזכור כי קרנות אלה מנוהלות בצורה אקטיבית ויש להן החזקות לא רק בישראל אלא גם בחו"ל, לא רק במניות נדל"ן, אשר מרבית פעילותן בישראל, אלא גם בחברות נדל"ן אשר משקיעות מעבר לים, כמו גזית גלוב ובראק אן וי, וכמובן שהן גם יכולות לרכוש אג"חים ולא רק מניות. ברשימת החסרונות בולטים גם דמי הניהול, שלרוב אינם נמוכים.

השקעה בקרן נאמנות מחקה - נכון להיום רק לחברת אי.בי.אי יש קרן נאמנות המחויבת לעקוב אחר מדד מניות הנדל"ן המניב בישראל, בניגוד לקרנות אקטיביות אחרות.

ארה"ב: מומנטום ארוך שנים

כשמסתכלים על שוק הריטים האמריקאיים, ניתן לראות כי במקרה זה המומנטום אינו אירוע של השנים האחרונות, אלא מגמה הנמשכת בהתמדה מרשימה כבר עשרות שנים.

שווי השוק של קרנות הריט שנסחרות כיום בארה"ב מתקרב לטריליון דולר. במדד S&P 500 נסחרות 27 קרנות, ששווי השוק של הגדולה שבהן הינו כ-70 מיליארד דולר (להשוואה, טבע נסחרת בכ-60 מיליארד דולר). מדובר בחברות, חלקן ענקיות, שלהן מיליונים רבים של מטרים ברחבי ארה"ב וגם מחוצה לה.

הצלחתן של קרנות הריט בארה"ב הביאה להתפשטות המודל ברחבי העולם וכיום הן פועלות בעשרות מדינות. בישראל פועלות כיום 2 קרנות ריט - "ריט 1" (הראשונה) ו"סלע נדל"ן". ללקוח ישראלי יש מספר אופציות להשקעה בריטים אמריקאיים:

מניות ריטים אמריקאים ספציפיות - ישנן מאות חברות ריט סחירות בשוק ההון האמריקאי: גדולות, קטנות, ממוקדות גיאוגרפית או פרושות על פני מדינות רבות, ממוקדות בענף או בעלות מודלים מורכבים. כל משקיע ומה שמתאים לראיית עולמו.

השקעה באמצעות תעודות סל או קרנות סל שמקטינות סיכון בזכות הפיזור בהשקעה - ה-VNQ, למשל, הוא ETF שעוקב אחר מדד MSCI US REIT INDEX, שמאגד כ-150 קרנות ריט ומשקף את הסקטור בארה"ב. בתעודה מושקעים עשרות מיליארדי דולרים ודמי הניהול הם 0.12%, כך שגם בהיבט של דמי ניהול יש ערך להשקעה בדרך זו.

אי.בי.אי סל ריט ארה"ב היא אופציית השקעה טובה למי שמעדיף לפעול בארץ. זוהי קרן מחקה, שעוקבת אחרי מדד סמארט בטא של Solactive, המאגד בכל נקודת זמן השקעה ב-20 קרנות ריט שונות.

כשהשוק עולה, המדד בוחר מבין קרנות הריט הקטנות יותר, הצפויות להניב תשואה גבוהה יותר אולם הסיכון הגלום בהן גבוה. כשהשוק יורד, המדד בוחר מבין קרנות הריט הגדולות ביותר, שהתשואה הצפויה למשקיע היא נמוכה יותר אך רמת הסיכון בהתאם. ביחס למדד ה-VNQ המאגד בכל מצב רק את חברות הריט הגדולות בפיזור גדול, מדד הסמארט בטא הניב תשואה עודפת במרבית חתכי הזמן שבחנו.

כמו-כן, ישנן קרנות אקטיביות של פסגות ומגדל, אשר מספקות ניהול אקטיבי וטוב של ריטים בצפון אמריקה. על המשקיע הישראלי רק לקחת בחשבון שברוב המקרים בהשקעה במכשירים אלו נוספת חשיפה לדולר.

חגיגת הנדלן המניב בישראל

הכותב הוא מנהל השקעות ראשי ישראל בקבוצת פיוניר. לפיוניר אין עניין אישי ביחס לאמור והוא אינו מהווה תחליף לשיווק השקעות אישי המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.