הצמיחה הנמוכה בעולם, שיעורי האינפלציה הנמוכים וירידה בסחר העולמי, הביאו את הבנקים המרכזיים העיקריים ליישם מדיניות מוניטרית מרחיבה. כיום, הריביות בעולם נמצאות ברמה אפסית ואף שלילית על פיקדונות, במטרה לעודד פעילות כלכלית ובכך להעלות את קצב הצמיחה. בפברואר 2015 הוריד בנק ישראל את הריבית מ-0.25% ל-0.1%, ומאז הריבית נשארה על כנה.

למרות סביבת הריבית הנמוכה ורמות צמיחה נמוכות יחסית בארץ ובעולם, מדד ת"א בנקים, הכולל את חמש המניות הגדולות ביותר בענף הבנקים, הציג חוזקה אל מול מדד ת"א 100 ומדד ת"א 25 מתחילת השנה. הבנקים הישראליים יציבים, בעלי הלימות הון גבוהה ומצויים ברמת פיקוח התומכת באימוץ תקני רגולציה עולמיים מתקדמים.

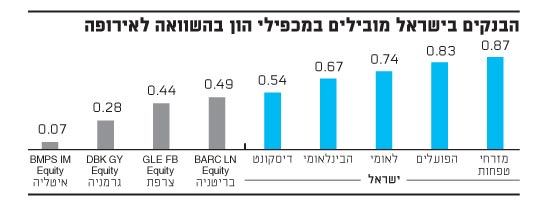

הבנקים בישראל נסחרים בתשואה גבוהה על ההון בהשוואה לבנקים באירופה ובארה"ב. נוסף על כך, רמת מכפילי ההון של חמשת הבנקים נמצאה נמוכה מ-1, ולכן הבנקים מתומחרים זול יחסית.

הבנקים מהווים את אחד הסקטורים האטרקטיביים להשקעה מבחינת הסיכון. מדד ת"א בנקים נסחר במכפיל רווח ממוצע של 9.1, הווה אומר בתשואה של 11% בשנה.

בישראל מטרת הריבית הנמוכה היא להבריא את שוק העבודה, להעלות את שיעורי האינפלציה ולעודד את הצריכה - והיא החלה להשיג את יעדיה. ניתן לראות שיפור בכלל הנתונים במשק: האבטלה בישראל מתקרבת לתעסוקה מלאה, שיעור האבטלה עומד על 4.7% בחודש יולי ושיעור השתתפות בכוח העבודה עומד על 64.4%.

האינפלציה בישראל עדיין נמוכה מהיעד של בנק ישראל (1%-3%), ב-12 החודשים האחרונים המדד הכללי ירד ב-0.6%.

בנק ישראל יצטרך להעלות ריבית

במחצית הראשונה של השנה עמד קצב הצמיחה על 2.9% בחישוב שנתי. צמיחה זו היא מתונה יחסית, אך מעל לציפיות של בנק ישראל, אשר העריך שהמשק יצמח רק ב-2.4%. הצמיחה מתבססת בעיקר על הצריכה הפרטית, שעלתה ב-7.3% במחצית הראשונה של השנה, בזכות הריבית הנמוכה במשק.

השאלה הגדולה שמעסיקה כיום את השווקים, היא האם הריבית בארה"ב תעלה בחודש ספטמבר, ולאחר מכן בחודש דצמבר השנה. בעקבות הנאום של יו"ר הפדרל ריזרב, ג'נט ילן בג'קסון הול (בכנס השנתי של ראשי הבנקים המרכזיים במדינה) החוזים העתידיים על הריבית בשוק מעניקים הסתברות של 42% להעלאת ריבית בספטמבר, לעומת סיכוי של 18% לפני הנאום. נוסף על כך, החוזים מעניקים הסתברות של 65% להעלאת ריבית בחודש דצמבר.

להעלאת הריבית בארה"ב לא צפויה להיות השפעה מיידית על הריבית בישראל, אך אם הריבית בארה"ב תחל לעלות באופן הדרגתי, בנק ישראל יידרש בשלב מסוים להעלות את הריבית, מכיוון שפער בין ריבית בנק ישראל לריבית בארה"ב עלול להביא להיחלשות השקל מול הדולר, ומשכך להתייקרות של מוצרים מיובאים ולייקור המחייה בישראל.

בניגוד לחברות נדל"ן, הבנקים יכולים ליהנות מעליית הריבית. ככל שזו גבוהה יותר, שיעורי הריבית שהבנק גובה על ההלוואות גבוהים יותר, וכך הוא מגדיל את המרווח בין הריבית על ההלוואות לריבית שהוא משלם לחוסכים.

למרות המשברים בעולם, שהובילו בנקים גדולים באירופה ובארה"ב לקשיים, הבנקים בישראל נותרו יציבים - בזכות הפיקוח ההדוק והתנהלותם הזהירה. הבנקים צריכים לעמוד בדרישות הון שנועדו לשמור על יציבות המערכת הבנקאית, ביניהן גם דרישות הון ייעודיות לתחום המשכנתאות. בעקבות דרישות אלו, יכולת הבנקים להגדיל את האשראי נפגעת, ומחיר הריבית על המשכנתאות עלה.

מחירי הדירות המשיכו לעלות, וכך גם היקף ההלוואות למטרת מגורים המשיך להיות גבוה. תיק האשראי הבנקאי לדיור המשיך להתרחב, וביחד עם תיק האשראי לבינוי ונדל"ן הם הגיעו לשיעור של 45% מתיק האשראי הבנקאי.

הסיכון: חשיפה לשוק הדיור

החשיפה של המערכת הפיננסית לשוק הדיור עדיין מהווה את הסיכון העיקרי, מפני שהבנקים ממשיכים להיות חשופים מאוד למשכנתאות ולענף הבינוי והנדל"ן. ירידה חדה של מחירי הדירות עלולה לפגוע ביציבות הבנקים, בשל הקושי לממש נכסים רבים תוך זמן קצר והקושי של הצרכנים לעמוד בהלוואותיהם.

יתרת החוב של משקי הבית גדלה ברבעון השני של שנת 2016 ב-1.9% לעומת רבעון קודם, ומתחילת השנה גדלה יתרת החוב של משקי הבית ב-3.2%.

ניתן להיחשף לבנקים בישראל באמצעות תעודת סל העוקבת אחר מדד ת"א בנקים, או דרך החזקה ישירה של אחד הבנקים. מתחילת שנת 2015 הציג בנק הפועלים תשואת יתר על מדד הבנקים ועל מדד ת"א 25, ומניית הבנק עלתה ב-19.7%, בהשוואה למדד הבנקים שעלה ב-13.5% ולעומת מדד ת"א 25 שירד ב-0.8%.

ברבעון השני התשואה על ההון בבנק הפועלים עמדה על 13.5%, ובנטרול רווחים חד-פעמיים, התשואה על ההון עומדת על כ-10%. הבנק נסחר במכפיל הון של 0.82, והלימות הון אשר הגיעה ל-10.2%, לעומת 9.74% ברבעון הקודם.

הבנקים בישראל מובילים במכפילי הון בהשוואה לאירופה

הכותבת היא אנליסטית באינפיניטי. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.