"היה רק מלכוד אחד והוא מלכוד 22, שהדגיש כי דאגה לביטחון האישי נוכח סכנה אמיתית ומיידית איננה אלא תהליך שכלי נבון. אור היה מטורף, ויכול היה להיות מקורקע. היה עליו רק לבקש; ובו ברגע שהיה עושה זאת, כבר לא היה מטורף, והיה עליו לטוס למשימות נוספות. אור היה מטורף בטוסו למשימות נוספות, ושפוי אם לא טס, אבל אם היה שפוי היה עליו לטוס שוב. אם טס היה מטורף, ולא היה חייב לעשות זאת; אבל אם לא רצה לטוס היה שפוי וחייב היה לעשות זאת, יוסריאן זועזע עמוקות מפשטותו המוחלטת של סעיף זה במלכוד 22 ופלט שריקה מלאת הערכה. 'חתיכת מלכוד, המלכוד 22'...'הטוב שבכולם' הסכים דוק דניקה".

הקטע המצוטט הוא מתוך ספרו של ג'וזף הלר - מלכוד 22. הקטע מתאר את האבסורד של הסעיף הנפשי 22 - מצד אחד, אם אתה מוכן לטוס במשימות מסוכנות - כנראה אתה לא שפוי, כי אתה לא חושש למות, ולכן אמורים למנוע ממך לטוס. ומנגד, אם אתה מפחד לטוס, אתה שפוי, ולכן אתה צריך לטוס. מהרבה בחינות, ההתנהלות של הבנקים המרכזיים ברחבי העולם והתייחסותם לסוגיית הריבית הכניסו את העולם למלכוד 22.

כלכלה אינה מדע מדויק

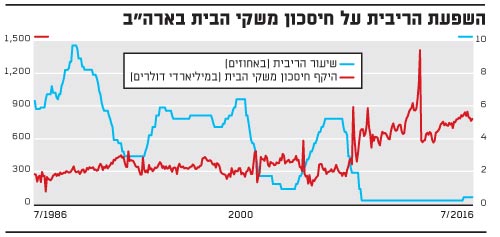

הגרף המצורף מציג את הריבית בארה"ב, ואת סך החיסכון של משקי הבית בארה"ב בשלושים השנים החולפות. הגרף מצביע על כך שכאשר הריבית הייתה במגמת ירידה, החיסכון עלה, וכאשר הריבית הייתה במגמת עליה, היקף החיסכון ירד.

יתרה מזאת, בשבע השנים האחרונות, שבהן הריבית אפסית, החיסכון רק עולה (עם סטייה נקודתית בסוף שנת 2012). הגרף הזה מעלה לא מעט תהיות, ובעיקר שאלה אחת מרכזית, שמשום מה לא נשאלת בחוגים הכלכליים - מנין האקסיומה שריבית נמוכה תגרום לאנשים לבזבז יותר במקום לחסוך? האם זו תורה למשה מסיני שריבית נמוכה מעודדת הוצאה?

בעיה מבנית שמובילה לא מעט כלכלנים להימצא באותה הקונספציה היא המחשבה שמקצוע הכלכלה הוא מדע מדויק. בשונה ממתמטיקה טהורה, שם 1 1 תמיד יהיה שווה 2; מקצוע הכלכלה הוא מדע חברתי, המנסה לחזות התנהלות חברתית על בסיס תמריצים כלכליים. על פניו, הרעיון שריבית נמוכה אמורה לגרום לאנשים לחסוך פחות, מפני שהריבית על החיסכון נמוכה יותר, נשמעת הגיונית מבחינה מתמטית, אך זו לא בהכרח מסקנה הגיונית, בהינתן הלכי הרוח של החוסכים.

ריבית נמוכה מעודדת חיסכון

בעשור החולף, העבירו בעולם המערבי לא מעט חוקים ותקנות המחייבות לחסוך לפנסיה, בוצעו מהלכי פרסום משמעותיים, שמטרתם להסביר שחשוב לחסוך, ומכיוון שתוחלת החיים נמצאת במגמת עלייה יש צורך בחיסכון בהיקף גבוה יותר. כך, לדוגמה, בישראל ביטלו את האפשרות למשוך כספים מקופות גמל לאחר 15 שנים, תחת התפיסה שצריך לחסוך סכום גדול ככל האפשר לפנסיה, ולא "לבזבז" אותו במהלך הדרך.

נוסף על המהלכים הללו, ששכנעו את הציבור לחסוך, הירידה בשיעורי הריבית הובילה לכך שיש צורך לחסוך יותר כדי לקבל את אותו התזרים שהיינו מקבלים בעבר. כך לדוגמה, פיקדון של כמיליון שקל בבנק לפני 15 שנה, אפשר לחוסך לקבל ריבית שנתית ברוטו בהיקף של כ-100 אלף שקל. כיום, בשביל לקבל ריבית שנתית של 100 אלף שקל, יש צורך בחיסכון של 10 מיליון שקל. אז אחרי ששכנעו אותנו לחסוך, כי ככל הנראה נחיה לנצח, כעת גם אומרים לנו שהחסכונות לא יספיקו, כי הריבית יותר נמוכה ממה שהיה בעבר, ועל כן המסקנה המתבקשת מבחינה אנושית - ולא מתמטית - היא לחסוך יותר, ולכך יש להוסיף את תופעת החיסכון החרדתי שעליה הרחבתי בטור הקודם.

אז הריבית בארה"ב תעלה?

מספר קובעי מדיניות בבנקים מרכזיים ברחבי העולם מתחילים לשים לב למה שהם מגדירים כ"אנומליה" של ריבית נמוכה וחיסכון גבוה, ומתחילים לשאול בקול רם האם ריבית נמוכה לא מייצרת יותר נזקים מאשר תועלות. רק בשבוע החולף פוזרו בחלל האוויר מספר בלוני ניסוי, שכללו מצד אחד של המתרס חברי בנק מרכזי בארה"ב, שקראו להעלות את הריבית, וכאלו שהתנגדו, ולאלו ניתן להוסיף את הדובר האחרון - היו"ר לשעבר של הבנק המרכזי בארה"ב, בן ברננקי, שטען שגם ריבית שלילית היא פתרון.

בלוני הניסוי הצביעו על מגמה ברורה - בכל פעם שבשוק ההון מאמינים שיעלו את הריבית, כמעט כל הנכסים מפסידים - איגרות החוב מפסידות בגלל עליית התשואות, והמניות יורדות בגלל הפחד.

מאידך גיסא, כשמאמינים שהריבית לא תעלה, עולם כמנהגו נוהג, ויש עליית ערך בנכסים פיננסיים.

זהירות לפני הכל

יש לא מעט "גיבורים" לאחרונה, שממליצים ליטול כעת סיכונים מופרזים, וממליצים להשקיע בכל הכוח דווקא עכשיו. בשונה מאירועים שבהם היה יחסית ברור שמדובר ברעש לבן, דוגמת הברקזיט - הפעם ישנם סיכונים משמעותיים, בעיקר לאור העובדה שהחלטות הריבית הקרובות מושפעות גם מהממד הפוליטי של הבחירות הקרבות בארה"ב, ב-8 בנובמבר.

מי שיטעה בכיוון ההשקעה עלול להפסיד לא מעט, וייתכן שאף 10% ויותר. הפסד שבסביבת התשואות הנמוכה ייקח קרוב לחמש שנים להחזיר. אותם "הגיבורים" משקיעים את כספיהם של אחרים ולא את כספם שלהם.

המנטרה שלי בעולם ההשקעות היא מאוד פשוטה: "העיקר לא להפסיד כסף". וכשהמנטרה הזו מנחה אותי - ישנם לא מעט סיכונים עד להחלטת הריבית, אך קצרה היריעה מפירוט של כולם, ועל כן אתמקד בשני העיקריים.

ראשית, חשיפה לשווקים מתעוררים לפני החלטת הריבית טומנת סיכון לא טריוויאלי. אם הריבית תעלה, השווקים הללו יספגו זעזועים לא פשוטים. למי שמעוניין להיחשף, לא יקרה כלום אם החשיפה תהיה בסמוך, ולאחר החלטת הריבית בארה"ב.

שנית, חברות סחורות וחשיפה ישירה לסחורות גם כן מושפעות מאוד מהחלטת הריבית, לאור העובדה שמשקיעים רבים בענפים הללו משקיעים במנוף, ולכן מסתמכים על הריבית שבה הם לווים אשראי לטובת ביצוע השקעותיהם, ועל כן העלאת ריבית תוביל לסגירת פוזיציות.

למי שכבר חשוף לשווקים הללו, זול יותר לבצע הגנה על התיק באמצעות חוזים וכיו"ב (מומלץ להיוועץ ביועץ השקעות מוסמך), מאשר לממש את התיק ולרכוש אותו בשנית לאחר שרמת הוודאות בשווקים תעלה.

פרשת השבת הקרובה, "כי תצא", עוסקת בין היתר באיסור של כלאיים דוגמת פשתן ומשי (שעטנז). בעידן הנוכחי, יכול להיות שכדאי במסגרת איסורי כלאיים להוסיף את האיסור על קישור של ריבית נמוכה לכך שאזרחים יחסכו פחות.

*** הכותב משמש כמנהל תחום החוב בחברת הכותב Oscar Gruss & Son Makor-Capital וחברות Oscar Gruss & Son ו/או חברת קשורות עשויים להשקיע בניירות ערך ו/או מכשירים לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

השפעת הריבית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.