סך ההכנסות של בית ההשקעות אלטשולר שחם מדמי ניהול מכלל פעילויותיו צפוי לרדת ב-2016 וב-2017 לטווח של 530-550 מיליון שקל בשנה, לעומת הכנסות של 570 מיליון שקל מדמי ניהול שנרשמו ב-2015. כך מעריכים בחברת הדירוג מידרוג, שהעניקה לאלטשולר שחם דירוג A2 לקראת גיוס של עד 250 מיליון שקל בהנפקת איגרות חוב.

במידרוג מדגישים כי המיצוב העסקי של בית ההשקעות, שמנהל נכסים בהיקף של כ-65 מיליארד שקל, הוא טוב יחסית ונשען על מותג חזק, יכולת הפצה רחבה ויכולת שימור לקוחות בתחומי הליבה. שלושה גורמים אלו, מקורם לדברי מידרוג בניהול השקעות שמציג תשואות בולטות לאורך זמן, ובמערך תפעולי תומך שמצוי בתהליך התבססות.

אלטשולר שחם הוא בית ההשקעות הרביעי בגודלו בישראל, ומוחזק כיום בידי גילעד אלטשולר (33%), קלמן שחם (33%), רוני בר (7%) וחברת שירז דש השקעות של משפחת דותן (25%). תמורת הגיוס מיועדת לשמש לחלוקת דיבידנד מיוחד בהיקף 110 מיליון שקל, וכן לרכישה ופירעון של שטרי הון שהעניקו הבעלים לחברה אחות בסך של כ-100 מיליון שקל. הכספים שיועברו לבעלי המניות ישמשו לתשלום למשפחת דותן, שמוכרת את החזקתה לשלושת השותפים האחרים בתמורה ל-210 מיליון שקל - קרי, לפי שווי של 840 מיליון שקל לבית ההשקעות.

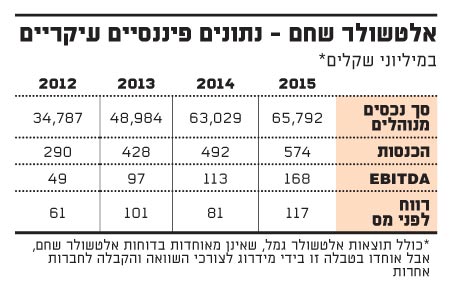

לפי מידרוג, נכון לסוף 2015 היוו הנכסים המנוהלים באלטשולר שחם כ-9% מסך הנכסים המנוהלים בבתי השקעות בישראל. בשנים 2013-2015 הציג בית ההשקעות גידול חד בנכסים המנוהלים בכל תחומי הפעילות, בשיעור שנתי ממוצע של כ-25%, כשבמקביל צמחו הכנסותיו מדמי ניהול מכ-290 מיליון שקל ב-2012 לכ-570 מיליון שקל ב-2015.

ירידה בדמי הניהול מול עלייה בנכסים

עם זאת, לצד הגידול בהיקף הנכסים חלה שחיקה בדמי הניהול, כאשר יחס ההכנסות לנכסים מנוהלים ירד מ-0.93% ב-2012 ל-0.88% ב-2015. במידרוג מעריכים כי בית ההשקעות יתקשה להמשיך ולצמוח בשיעורים דומים בשנים הקרובות, לאור ההאטה בקצב היצירות מלקוחות חדשים (בעיקר בקרנות הנאמנות), וכן סביבה מאקרו-כלכלית המקשה על השגת תשואות גבוהות בשוק ההון.

כן מעריכים במידרוג כי התחרות הגוברת בין בתי ההשקעות וחברות הביטוח בכל ענפי הפעילות של אלטשולר שחם, תגרור המשך ירידה בדמי הניהול, אשר תקזז את העלייה בסך הנכסים המנוהלים. מסיבה זו, צפויות ההכנסות לרדת לעומת השיא ב-2015.

תמהיל הנכסים המנוהלים באלטשולר שחם כולל ארבעה ענפי פעילות משמעותיים: קופות גמל, קרנות השתלמות, קרנות נאמנות וניהול תיקי השקעות. לדברי מידרוג, תמהיל הנכסים כולל מרכיב גבוה יחסית של מכשירי השקעה (תיקי השקעות וקרנות נאמנות) בשיעור של 43% נכון ל-2015 (שאמור לרדת לכ-40% השנה ובשנה הבאה), אשר באופיים חשופים יותר למגמות קצרות טווח בשוקי ההון, וכתוצאה מכך מציגים תנודתיות גבוהה בהיקף הפדיונות.

תמהיל זה משפיע לרעה על סיכון האשראי של החברה, ולכן לדעת מידרוג יהיה על אלטשולר שחם להרחיב את תמהיל החיסכון לטווח ארוך, בעיקר בתחום הפנסיה, ולהמשיך בהיקף הצבירות החיובי בקופות הגמל ובקרנות ההשתלמות.

רווחיות גבוהה מהמקובל בשוק

אתמול (ד') נחשף ב"גלובס" כי אלטשולר שחם רשם בשלוש וחצי השנים האחרונות רווח נקי מצטבר של 252 מיליון שקל, בזכות הצמיחה המרשימה בהיקף הנכסים המנוהלים, ואלו חולקו במלואם כדיבידנד לבעלי מניותיו. מדובר ברווחיות גבוהה מאוד ביחס למקובל בשוק ההון המקומי, והיא מאפיינת בית השקעות צומח נוסף - ילין לפידות, שכמו אלטשולר שחם נהנה גם הוא בשנים האחרונות מעלייה מרשימה בהיקף הנכסים המנוהלים תחתיו, ורשם בתקופה המדוברת (3.5 שנים) רווח מצטבר של 283 מיליון שקל.

יש לציין כי הדוחות הכספיים של אלטשולר שחם אינם מאחדים את פעילות חברת הגמל של בית ההשקעות, אשר מטופלת לפי שיטת השווי המאזני. חברת הגמל הציגה הכנסות של 303 מיליון שקל ב-2015.

מהדוחות גם עולה, כי במחצית הראשונה ב-2016 הציג אלטשולר שחם ירידה של 43% ברווח הנקי ל-27 מיליון שקל. לירידה בהכנסות וברווחים במחצית אחראית כנראה המגמה שאפיינה את פעילותם של כלל בתי ההשקעות בתקופה זו, ובראשה פדיונות בקרנות הנאמנות, שהביאו עמם ירידה בדמי הניהול שנגבו מתחום זה, לצד שחיקה בדמי הניהול הנגבים בקופות הגמל ובקרנות ההשתלמות.

אלטשולר שחם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.