בטור הקודם עסקנו במפת הזרימה של הכספים, פנימה והחוצה, בתעשיית קרנות הנאמנות לאורך השנים האחרונות. עיקר ההבחנה הייתה בין הקרנות הכספיות למסורתיות. אחת המסקנות הבולטות שעלו מן הנתונים הייתה, שסביבת הריבית הנמוכה בה אנחנו נמצאים בשנים האחרונות היא הגורם המרכזי לפדיונות הכבדים שנרשמו בשנים האחרונות בקרנות הכספיות, ובמקביל אותה ריבית נמוכה תמכה בגיוסים לאפיקי המניות והאג"ח השונים, גם באמצעות השקעה בקרנות נאמנות מסורתיות.

זרימת הכספים פנימה אל קבוצות שונות של קרנות נאמנות ומהן החוצה, מושפעת מהפעילות של שלושה גופים: ציבור המשקיעים, שרמת הסיבולת שלו לסיכון משתנה לעיתים קרובות בהתאם להתפתחויות בשווקים; ציבור יועצי ההשקעות, שמושפע מצד אחד מההנחיות הכלליות שהוא מקבל ממטה הבנק שבו הוא מועסק ומהלכי הרוח של הציבור, ומצד שני הוא גם משפיע על הלקוחות; הגוף השלישי הוא מנהלי קרנות הנאמנות, שמקימים קרנות חדשות, בדרך כלל באפיק שהם סבורים שהוא רלוונטי לתקופה ושיהיה אטרקטיבי למשקיעים, או שהם משנים מדיניות השקעה של קרנות נאמנות קיימות באותו כיוון, מה שאומר לעיתים הזזת נכסים מקבוצה אחת של קרנות לקבוצה אחרת.

כל אחד משלושת אלה גורם לתזוזות בגודל הנכסים המנוהלים בכל אחת מקבוצות הקרנות, ובדרך כלל זרימת הכספים פנימה והחוצה משתלבת עם עליית או ירידת ערך הנכסים בכל אחת מהקבוצות, שכן הפופולריות, ו/או חסרונה, של אפיק השקעה מסוים, מגיעה על פי רוב במקביל לעליות ו/או לירידות שפוקדות אותו.

התמורות שחלו בתעשיית הקרנות המסורתיות בשנים האחרונות היו בהיקפים גדולים מאוד ובתדירות גבוהה יחסית, הן בכיוון למעלה (גיוסים), והן למטה (פדיונות).

הגידול בנכסי תעשיית הקרנות גם היה רחוק מלהיות רציף. התעשייה צמחה מאוד ב-2009 וב-2010, אך נסוגה חזק לאחור ב-2011, ושוב צמחה מהר מאוד בשנים 2012-2014, אבל שוב נחלשה מאוד ב-2015 וב-2016, למעט החודשיים האחרונים.

מאז המשבר העולמי נרשם שינוי גדול בסכום המנוהל על ידי הקרנות המסורתיות מכ-65 מיליארד שקל בסוף 2008 לכ-197 מיליארד שקל כיום. נתון מרשים, אבל צריך לזכור שמדובר בתקופה שלאחר משבר 2008, שבמהלכו הייתה יציאת כספים מאסיבית מתעשיית הקרנות, לכן הזינוק החד בגיוסים שהגיע לאחר מכן, יחד עם התאוששות השווקים, היה טבעי ויש לקחת אותו בפרופורציות הנכונות.

קרנות מנייתיות בארץ לעומת חו"ל

בטור זה "נרד" לרזולוציה של הקבוצות הגדולות שמרכיבות את עולם הקרנות המסורתיות (ללא הכספיות). ריבית נמוכה טובה, כאמור, לקרנות המסורתיות - אך למי מהן יותר? ולמי פחות?

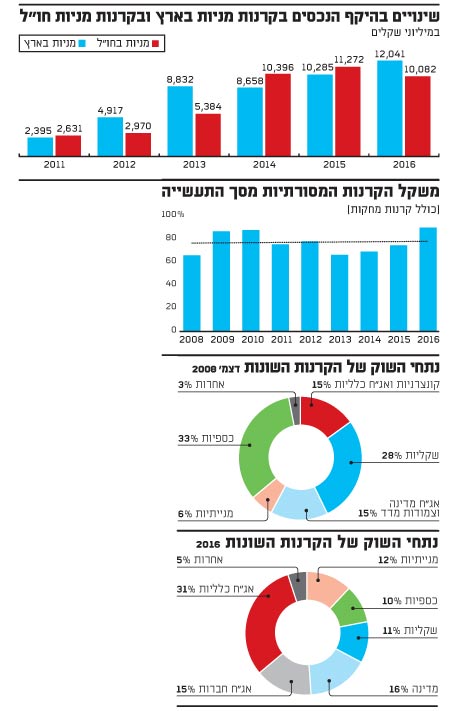

מעניינת במיוחד ההתפתחות על ציר הזמן של הקרנות המנייתיות. בקבוצה זו יש שתי תתי-קבוצות: זו שמתמחה במניות בישראל וזו שמתמחה במניות בחו"ל.

באופן היסטורי, הקרנות שמתמחות במניות בישראל ניהלו יותר נכסים מאלה המתמחות במניות בחו"ל. כך למשל, בסוף 2007 הקרנות המתמחות במניות בישראל ניהלו 9.8 מיליארד שקל, לעומת 8.5 מיליארד שקל שנוהלו בקרנות המתמחות במניות בחו"ל. הפער הזה נשמר ואף גדל גם כאשר היקף נכסי כל אחת מתתי-הקבוצה הזו צנחו במשבר 2008 בשיעור של לא פחות מ-71% ו-77%, בהתאמה. גם כאשר הן התאוששו ב-2009 וב-2010, הפער ביניהן המשיך להתקיים. כך, נכסי הקרנות המתמחות במניות בישראל חזרו ב-2010 כמעט בדיוק לגודלן בסוף 2007 ערב המשבר, בעוד שנכסי קרנות מניות בחו"ל הצטמקו בשלוש השנים האלה ב-65%. אחרי שנה נוספת של משבר 2011, שוב קטנו נכסי הקרנות המנייתיות, אבל הפעם הפגיעה העיקרית הייתה בקרנות המתמחות במניות בישראל, שנכסיהן צנחו במהלך שנה זו ב-44%! הירידה בנכסים נמשכה ב-2012, אבל ב-2013 זינקו הנכסים שוב ובשיעור חד.

הנטייה הגוברת של המשקיעים בישראל להגדיל השקעתם במניות בחו"ל על חשבון השקעתם במניות בישראל, יחד עם עליית ערך הרבה יותר גדולה של המניות בחו"ל - ובעיקר בארה"ב, גרמו לכך שכבר בסוף 2014 היקף הנכסים המנותבים לחו"ל היה גדול מזה שנותב לקרנות שמתמחות במניות בישראל, וסך נכסיהן היה גבוה יותר.

יצוין, כי יש הבדל ברור מאוד בדפוסי ההשקעה בכל אחת מהקבוצות האלה, שכן רוב הכספים שמנוהלים על ידי קרנות שמתמחות במניות בישראל מושקעים בקרנות נאמנות אקטיביות, בעוד שחלק לא מבוטל של הכספים שמופנים להשקעות במניות בחו"ל בשנים האחרונות מכוונים לקרנות מחקות-פסיביות.

והנה, בשנה האחרונה שוב נרשמה תפנית, והפעם לטובת הקרנות המנייתיות המקומיות, ומפיגור בנכסים של כ-1 מיליארד שקל (10.3 מיליארד שקל לעומת 11.3 מיליארד שקל), הן הפכו את הקערה על פיה והן מנהלות כיום כ-12 מיליארד שקל מול כ-10 מיליארד שקל בקרנות המנייתיות המשקיעות בחו"ל. אגב, הנטייה להקטין את משקל ההחזקות במניות בחו"ל מאפיינת לאחרונה את המשקיעים המוסדיים לטווח ארוך, כגון קרנות פנסיה.

פופולריות גוברת לקרנות אג"ח בחו"ל

קטגוריה בולטת נוספת היא זו של "אג"ח חו"ל". מסכום מנוהל של 2.6 מיליארד שקל בסוף שנת 2008, צמחה הקטגוריה וכיום היא מנהלת כבר כ-9.5 מיליארד שקל, עלייה של כ-260% תוך קרוב לשמונה שנים. נקודת ההתחלה של קטגוריה זו הייתה נמוכה מאוד, מה שהקל על קצב צמיחתה. העדפות המשקיעים בכל הקשור לפתיחות כלפי שוקי המניות בחו"ל, הקרינו ללא ספק לטובה גם על הנכונות להשקיע באג"ח בחו"ל.

קבוצת הקרנות של "אג"ח בארץ כללי", שאמנם חוותה שנה קשה ב-2011, הצליחה להתאושש וכיום מנהלת כבר יותר מ-70 מיליארד שקל - כ-31% מסך הכסף המנוהל בתעשייה כולה - והיא כיום הקטגוריה הגדולה ביותר בתעשייה, ובהפרש ניכר מהקבוצות שאחריה.

הפופולריות של קרנות אג"ח כללי, שהן בדרך כלל קרנות מעורבות - אג"ח ממשלתיות עם אג"ח חברות ללא מניות, או עם עד 10%, 20% 30% מניות, נובעת מכך שהציבור מעדיף השקעה בקרנות מסוג זה על פני, נניח, שתי קרנות שאחת מהן משקיעה אך ורק באיגרות חוב ואחת משקיעה אך ורק במניות.

הסיבה היא שהרבה מאוד משקיעים לא בנויים לתנודתיות של קרן מנייתית, אך כאשר רכיב המניות נמצא/"מתחבא" בקרן אג"ח, גם אם התוצאה הכוללת של השקעה בשתי קרנות זהה להשקעה בקרן אחת, עדיין לציבור יותר קל להשקיע בקרן אחת מעורבת. מעין "תיק השקעות". וגם היועצים אינם נאלצים להתמודד עם לחצים של לקוחות בזמני משבר, בעיקר בשוק המניות.

הקבוצה היציבה ביותר בשנים האחרונות עד לאחרונה הייתה זו של הקרנות השקליות.

הירידה שנרשמה בנכסיהן במהלך 2008 הייתה מינורית, מ-29.4 מיליארד ל-27.0 מיליארד שקל, ירידה של 8.2%. מנקודת זמן זו היא נעה בין נכסים של כ-27 מיליארד שקל לבין כ-35 מיליארד שקל, וכיום ירדה ל-23 מיליארד שקל, עקב פדיונות מתמשכים שמסתכמים ב-2015 וב-2016 (עד כה, יחד) בכ-6 מיליארד שקל.

היציבות היחסית של קבוצה זו נובעת מכך שההשקעות העיקריות שלה מופנות לאג"ח שקליות ממשלתיות קצרות עד בינוניות, לרבות מק"מים. סוג השקעות זה היה בעוכריה בשנתיים האחרונות, בדומה ומאותן סיבות שפגעו בקרנות הכספיות - ריבית אפסית עד נמוכה.

זו קבוצה שהייתה בעבר בעלת סך הנכסים המנוהל הגדול בתעשייה, אבל איבדה את מעמדה וירדה ממשקל של כ-27% בסוף 2008 לכ-10% כיום.

הנכסים המנוהלים בקרנות אג"ח מדינה ירדו במהלך 2008 מ-17.2 מיליארד שקל ל-14.9 מיליארד שקל, ירידה של 13.4%, אבל עלו מאז בחדות: כבר ב-2009 הכפילו את עצמם, שמרו על יציבות ב-2010, אבל ירדו חזק ב-2011 כתוצאה מפדיונות בסך של כ-9 מיליארד שקל. אבל 2011 לא הייתה שנה מייצגת, וכבר ב-2012 גדלו הנכסים לכ-33 מיליארד שקל, וכעבור שנתיים, בסוף 2014, הם זינקו ל-47.5 מיליארד שקל תודות לעליות המתמשכות בשערי האג"ח הממשלתיות.

המפולת שנרשמה באיגרות החוב הממשלתיות במאי-יוני 2015 ריסקה את הקרנות האלה, והן רשמו פדיונות מתמשכים, חודש אחר חודש, וזאת למרות ששוק האג"ח הממשלתיות התאושש בהמשך. כתוצאה מכך נכסי הקבוצה עומדים כיום על כ-35 מיליארד שקל, ירידה של קרוב ל-26% מסוף 2014.

הקבוצה של הקרנות המתמחה באג"ח חברות נחשבה עד 2011 חלק מהקטגוריה "אג"ח בארץ אחר". הגידול הניכר בנכסי הקבוצה והמהות השונה של קרנות אג"ח חברות, חייבה הפרדה, ורשות ני"ע הפרידה בין קבוצת אג"ח החברות לבין קבוצת אג"ח כללי, שאמנם משקיעה על פי רוב גם היא באג"ח חברות, אך גם באג"ח ממשלתיות וגם הרבה במניות (בקבוצת אג"ח החברות יש מעט קרנות שמשקיעות במניות).

לקבוצת אג"ח חברות יש מאפיינים מיוחדים, ובעיקר - שהיא מהווה מוקד לזרימת כספים אל הקרנות המחקות את מדדי התל בונד למיניהם ומדדים אחרים. הקרנות המחקות מהוות כ-29% מנכסי הקבוצה, יותר מכל קבוצה אחרת.

*** הכותבים הם בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ, ואנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

קרנות מניות-סטריפ

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.