ראשית, המשפט "להיות לקוח זה מקצוע" הוא לא המצאה שלי. הוא שייך לעמית רגב ונועם אלון - מנכ"ל ומנהל כספים של תאגיד החזקות ציבורי, אשר מכר מפעל תעשייתי בסכום לא מבוטל. הם הגיעו למסקנה הזו לאחר מספר עוד יותר לא מבוטל של פגישות עם בתי השקעות, במטרה לבחור בית ודרך להשקעות הפיננסיות והריאליות של התאגיד.

המשפט "האלמותי" הושמע באוזניי מיד בתחילת הפגישה הראשונה שאליה זומנתי. לכבודו אקדיש את השורות הנוכחיות, הכוללות מעט רטרוספקטיבה של מאמרים וטורי פרשנות בהופעות האורח שלי פה, הנוגעים לניהול תיקי השקעות בישראל.

לרוב הלקוחות הכשירים (על פי הגדרת רשות ני"ע), התאגידים והמוסדות, קיימות אפשרויות רבות יותר למקסם את ההחלטות המתקבלות בניהול הנכסים הפיננסיים שלהם, כמו גם לקבל החלטות ברזולוציה גבוהה יותר בתיקים על-ידי ועדות השקעה פנימיות, יועצים חיצוניים וכן הלאה. ללקוחות הפרט בעלי היקף הנכסים הממוצע (לקוחות ה-Retail) - פערי המידע הקיימים בין "היצרן" ל"צרכן" מחייבים ריכוז של כללי ברזל, ולהם אתמצת כמה מספרים עם כללים.

1.8% זו בערך התשואה הפנימית לפדיון של אג"ח ממשלת ישראל לעשר שנים (ר' גרף). החברות בתל בונד 60 יודעות לתת לנו בממוצע תשואה צמודה למדד (שאינו קיים) סביב 1.45% למשך חיים ממוצע של ארבע שנים. אלו הם המספרים, ואיתם צריך להתחיל, מכיוון שתיאום ציפיות מפוטנציאל התשואה הגלום בשווקים הוא אולי הדבר החשוב והקודם לכל.

לרוב הלקוחות בישראל מרכיב האג"ח מהווה 75%-80% מהתיק, וכשאלו המספרים, לא צריך קורא בקלפים כדי להבין שהתשואות שהיו פה מתחילת העשור לא יחזרו מהר. עליות השערים באג"ח יצרו רווחי הון גבוהים מאוד, שהוונו למעשה את התשואה העתידית על ההשקעות. מה שנשאר קדימה הן לא אותן תשואות היסטוריות שמשווקי ההשקעות נוהגים להציג ללקוח פוטנציאלי, אלא אותן תשואות שוטפות לפדיון.

אגב, זה הרבה יותר ממה שניתן לקבל בפיקדון בנקאי, ובפיזור סיכונים נכון ניתן לעשות דברים מעניינים - אך מי שלא יכיר את המספרים האלה בטרם הוא פונה לשווקים, ימצא את התיק שלו מגיע מ"הניילונים" ישר לשיפוצים במוסך.

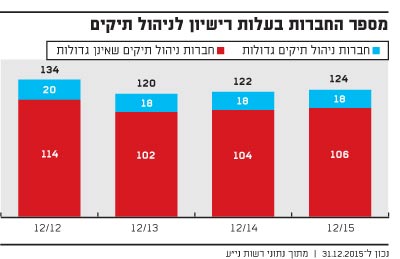

124 הוא מספר החברות בעלות רישיון לניהול תיקי השקעות (ר' גרף, נכון ל-31.12.2015). כולם הכי טובים. התשואה של כולם במקום הראשון. תרגישו חופשי להיפגש עם כולם.

ובכל זאת? אם נחפש, סביר שנמצא בכל בית השקעות תיקים טובים, ולצדם תיקי סרק. אם נלך לאחור, נמצא שלכל בית היו תקופות שהכל הריח וניל-לבנדר, ולצדן תקופות עם ארומה אחרת.

לקוח שמבקש ניהול יותר אישי, קרוב, וקביעת מדיניות השקעה אדוקה יותר, יוכל למצוא מנהלים מוצלחים דווקא בבתים הקטנים, בבוטיקים, המנהלים היקפי נכסים נמוכים מחמישה מיליארד שקל, ופחות מאלף לקוחות מנוהלים.

בתי ההשקעות הגדולים יותר עובדים בעיקר בניהול רוחבי, ומנסים ליצור מכנה משותף גבוה בין מספר רב של לקוחות, כדי לנהל מדיניות כוללת בכל פרופיל סיכון, ובתים אלה נהנים מיתרונות לגודל אחרים.

בחינת הביצועים ההיסטוריים של חברות ניהול התיקים (ובטח בבתי ההשקעות הגדולים) היא משימה מורכבת כל עוד היכולת להציג תשואות תיקים מנוהלים מוגבלת בשל דרישות רשות ני"ע. יחד עם זאת, בחירת בית השקעות על סמך ביצועי מוצרים מקבילים (קופ"ג, קרנות נאמנות) אינה רלוונטית כלל, בשל השוני המהותי במוצרים, בזרימת הנכסים, באופי ובאפשרויות ההשקעה. אז מה כן?

0.6% זהו פחות או יותר שיעור ההכנסות הממוצע מנכסים מנוהלים (במונחים שנתיים) לפי דיווחי בתי ההשקעות הציבוריים, הנותנים אומדן לתעשייה כולה.

במילים אחרות, המספר מייצג את דמי הניהול הממוצעים, אך הוא מעט משקר, מכיוון שהשונות היא גדולה מאוד בין מקרה שבו מדובר בלקוח תאגידי, המנהל היקף נכסים משמעותי, למקרה של לקוח קמעונאי, המשלם יותר על היקף נכסים ממוצע בתעשייה.

אם נחזור לפסקה הקודמת על ההבדלים בין בתי ההשקעה - כאן ההבדלים יכולים להיות סופר מהותיים, כי "כמה נשלם" הוא הדבר הבטוח ביותר שנקבל בניהול השקעות.

כאשר גדל נתח התיק שבו התשואה השוטפת (לפדיון) נמוכה מדמי הניהול, גדל בננו-שניה גם פוטנציאל ההפסד בתיק - לכמעט ודאי.

2.5 זהו המספר הממוצע של עמודים המוקדשים לאפיון צורכי הלקוח וקביעת רמת הסיכון בהסכמים של בתי ההשקעות. ספרתי גם סביב 13 שאלות בממוצע באותו נספח אפיון צרכים. אל תטעו: בגדול, תהליך בירור צורכי ההשקעה הוא לא יותר מחלוקה גסה של לקוחות למסלולים השונים על בסיס מכנה משותף.

החלק החשוב בניתוח הצרכים צריך להיעשות על-ידי שני הצדדים (הצרכן והיצרן), והוא צביעת נכסי ההשקעה בתוך התיק לתקופות השקעה שונות. לקוח עם תיק של מיליון שקל, שעשוי למשוך מחצית מהסכום בעוד שלוש שנים, ואת שאר הנכסים בעוד עשר שנים, צריך להתנהל במדיניות המשקללת בתוכה שני תתי-מדיניות. האחת לטווח קצר בינוני, והאחת לטווח ארוך.

גם שינוי אופק ההשקעה (מתקצר ככל שחולפות השנים) מחייב התאמות למדיניות ההשקעה ולרמות הסיכון. כאשר מקצים נכסים על פי טווח שימוש, משקל פוטנציאל התשואה הגלום בנכסים רלוונטי יותר ביחס לתנודתיות ככל שאופק ההשקעה מתארך, וההיפך כאשר הוא מתקצר.

1,404 זהו מספר קרנות הנאמנות המקומיות המנוהלות על-ידי גופי ההשקעה השונים. חלקן ימצאו מקום של כבוד בתיקי ההשקעות הקמעוניים.

ככל שסכום ההשקעה נמוך יותר, קשה למנהל התיק לייצר פיזור מספק של ני"ע ישירים, וסביר שמשקל הקרנות בפורטפוליו יגדל.

בפנייה למנהלי התיקים קיימת ציפייה ליצירת ערך השקעתי הנובע מתזמון ו/או בחירת ני"ע על-ידי המנהל (אלפא), אולם פנייה לבתי השקעה לניהול תיקי קרנות אינה האלטרנטיבה המועדפת לטעמי.

דווקא במערך הייעוץ הבנקאי (לכל היקף נכסים) קיים היצע הקרנות המלא בשוק, מערכות דירוג המשקללות פרמטרים שונים, כמו גם אובייקטיביות בבחירת קרן נטולת ניגודים מול היצרנים. בתי ההשקעות מוגבלים (משיקולי רווחיות) בקרנות הנאמנות המנוהלות בבית, ואיכותן בניהול כל אפיק השקעה בפורטפוליו מוטלת בספק.

ויש עוד כמובן. וכשמדובר בלקוח תאגידי, עם היקף נכסים גדול, אז קבלת ההחלטות של התאגיד הופכת להיות גדולה יותר, וכוללת התמקדות בהקצאת הנכסים, כמו גם בתתי-אפיקים, שימוש במספר מכשירי השקעה בפורטפוליו, שילוב השקעות אלטרנטיביות תוך ויתור על סחירות, ובהגדרה מכלול אפשרויות רחב יותר.

והנה אנחנו חוזרים לכותרת. השליטה בכל הפרמטרים הללו זרה ללקוחות התיקים, ויוצרת פערי מידע, שהולכים וגדלים ככל שאפשרויות ההשקעה נעות באותו כיוון, ונותנות לעיתים את התחושה שלהיות לקוח זה מקצוע. לא בדיוק הנדסת טילים, אבל עדיין מקצוע.

הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

מספר החברות בעלות רישיון לניהול תיקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.