מתיו ברונפמן ושולם פישר ממשיכים לצמצם את חשיפתם למניות שופרסל , ונראה כי הם בדרך החוצה מההשקעה ברשת, שאליה נכנסו ב-2007 מתוך כוונה להפוך בה לבעלי השליטה. בשבוע שעבר רשמו השניים ציון-דרך בהשקעתם, כשחדלו מלהיות שותפים לשליטה ברשת, כחלק מעסקה למכירת 4.25% ממניותיה לדיסקונט השקעות (בעלת השליטה בשופרסל), תמורת כ-135 מיליון שקל. מאז המשיכו ברונפמן-פישר למכור נתחים נוספים של המניות שברשותם (באמצעות חברת ישראלום).

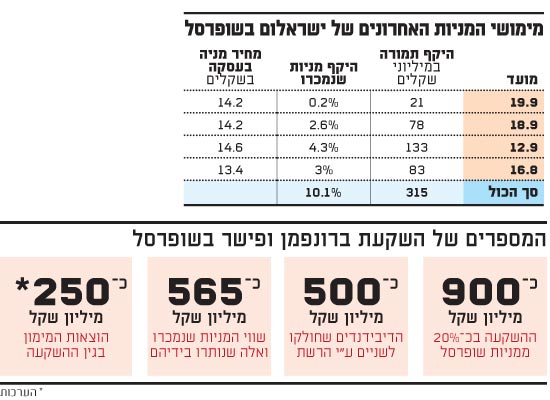

בסך-הכול מכרו ברונפמן ופישר תוך חודש כ-10% ממניות שופרסל, בתמורה ל-315 מיליון שקל, ונותרו כעת עם כ-8% ממניות רשת הקמעונאות, בשווי של כ-250 מיליון שקל.

העסקה האחרונה שנחתמה עם דסק"ש כוללת גם אופציה לדסק"ש לרכישת נתח דומה לזה שרכשה (4.25%) תוך 3 חודשים בתנאים דומים, ואם תצא לפועל, יחדלו ברונפמן-פישר מלהיות בעלי עניין בשופרסל.

בסיכום של קרוב לעשור מאז נכנסו לשופרסל, עם רכישת כ-20% ממניותיה, מסתמנת ההשקעה ברשת הקמעונאות הגדולה בישראל כמאכזבת למדי עבור השנייים, למרות המכירה הנוכחית, שמבוצעת בעיתוי מצוין, והדיבידנדים השמנים שקיבלו ברונפמן ופישר מהרשת בעבר. ודאי כי ההשקעה בשופרסל אינה מתקרבת להצלחה שנחלו השניים עם זיכיון רשת הרהיטים איקאה בישראל.

תחילת הרומן של ברונפמן ופישר בשופרסל התרחשה בחודש מארס 2007, אז רכשו השניים מידי דסק"ש 19.8% ממניות שופרסל בתמורה ל-214 מיליון דולר (כ-900 מיליון שקל לפי ערך הדולר אז), בעסקה ששיקפה לשופרסל שווי של 4.55 מיליארד שקל - גבוה ב-45% משוויה הנוכחי.

דנקנר העדיף אותם כשותפים

רכישה זו נעשתה לאחר כישלון ניסיונם לרכוש את מלוא מניות דסק"ש בשופרסל, בשל החלטת בעל השליטה דאז באי.די.בי (החברה האם של דסק"ש), נוחי דנקנר, להותיר את השליטה ברשת בידו.

ההשקעה בשופרסל נעשתה חודשים ספורים לאחר שברופנמן ופישר פירקו את השותפות שהייתה להם עם קבוצת אלון של שרגא בירן ודודי ויסמן ברשת המתחרה, רבוע כחול (לימים "מגה"). לאחר כמה שנים של מחלוקות בנושאי ניהול הרשת מכרו השניים את החזקותיהם לאלון.

במועד ההשקעה הסביר ברונפמן כי "מאז פרישתנו מהרבוע הכחול, עשינו מאמצים למצוא דרך להשתלב בשופרסל, שהיא חברת הקמעונאות המובילה בישראל. משהסתבר לנו כי קבוצת אי.די.בי נחרצת בהחלטתה להוסיף ולהיות בעלת השליטה, ולאור מערכת היחסים החמה שנוצרה בינינו, החלטנו להשתלב כשותפים ברשת שופרסל, לתרום מניסיוננו וליהנות מהידע ומהמובילות של קבוצת אי.די.בי ושופרסל".

כ-3 שנים לאחר הכניסה לשופרסל, במהלך 2010, העבירו ברונפמן ופישר את ההחזקה בה לידי חברת ההחזקות הציבורית ישראלום שבשליטתם, בתמורה כוללת של כ-940 מיליון שקל. בישראלום הסבירו אז כי הרכישה משתלבת באסטרטגיה לגיוון הפעילות, וכי היא צפויה לחזק את בסיס ההון שלה. זאת לאחר הפסדי-עתק של יותר מ-100 מיליון שקל שנחלה ישראלום בהשקעה כושלת בנדל"ן במזרח אירופה באמצעות חברת אולימפיה.

ב-2011 התקרבו שוב ברונפמן ופישר לרכישת השליטה בשופרסל, הפעם יחד עם המיליארדר הבריטי ליאו נואי, כשחתמו על מסמך עקרונות לרכישת 46% ממניות הרשת מידי דסק"ש תמורת 2.4 מיליארד שקל, אולם בסופו של דבר העסקה התפוצצה.

התחייבה לדיבידנד בשיעור המרבי

במסגרת הסכם ההשקעה של ברונפמן ופישר בשופרסל ציינה דסק"ש כי בכוונתה "לפעול כמיטב יכולתה וכפוף לדין, לגרום לכך שהחברה תחלק לבעלי מניותיה דיבידנד שנתי בשיעור המרבי מהרווח השנתי הראוי לחלוקה, ובלבד שלא תיגרם פגיעה בתזרים המזומנים שלה או בתוכניות העסקית ובתוכניות ההשקעה שלה או בדירוג האשראי שלה או בהתחייבויותיה כלפי גופים מממנים וכלפי מחזיקי האג"ח שלה".

ואכן, מאז שנת 2007, ובעיקר בשנותיה תחת דנקנר, התאפיינה שופרסל בחלוקת דיבידנדים אגרסיבית, שהצטברה לכ-2.5 מיליארד שקל - סכום המשקף לחלקם של ברונפמן ופישר (ישירות ובהמשך דרך ישראלום), תמורה כוללת בהיקף של כמעט חצי מיליארד שקל.

סכום זה, יחד עם מימושי המניות האחרונים (315 מיליון שקל) ושווי ההחזקה שנותר בידיהם (250) מיליון שקל, משקף להשקעה ערך של כ-1 מיליארד שקל, הדומה להיקף השקעתם במניות הרשת.

אלא שאת השקעתם בשופרסל מימנו ברונפמן ופישר בעיקר באמצעות הלוואה של 600 מיליון שקל מקונסורציום של בנקים. הלוואה זו, שבהמשך הועברה לישראלום, ייצרה הוצאות מימון שנתיות בהיקף של עשרות מיליוני שקלים, ובסכום כולל המוערך במעל 200 מיליון שקל על פני התקופה כולה, מה שמטה את הכף של סיכום ההשקעה של ברונפמן-פישר במניות הרשת לצד השלילי.

הטלטלות הרבות שעברו על הרשת

את התשואה המאכזבת שהניבה שופרסל לשניים המתיקו כנראה תשלומי השכר של פישר, שכיו"ר שופרסל בהיקף משרה של 25% נהנה מתגמולים בהיקף מצטבר של 16 מיליון שקל במסגרת תפקידו. ברונפמן מצדו "סידר" לאחותו הולי ברונפמן ולבן זוגה יואב תמורה של כ-27 מיליון שקל במסגרת עסקה לרכישת רשת המזון האורגנית הפרטית שלהם "אורגניק מרקט" על-ידי שופרסל ב-2011.

מאז כניסתה של ישראלום לשופרסל עברו על רשת קמעונאות המזון טלטלות לא מעטות, ומלבד המשבר הכלכלי העולמי שהקרין על מצב המשק המקומי היא התמודדה גם עם מחאה חברתית שפגעה באופן ניכר בפעילות רשתות המזון השונות בישראל וכן עם שינויי שליטה לאחר קריסת קבוצת אי.די.בי בראשותו של דנקנר.

אלה גררו ירידה של עשרות אחוזים במניית שופרסל, שהובילה את ישראלום להפרת התניות פיננסיות שניתנו עבור הלוואה שנלקחה לרכישת מניות הרשת מידי ברונפמן ופישר. בעקבות הידרדרות מצבה של ישראלום הוכיחו ברונפמן ופישר את מחויבותם לחברה, ובמהלך השנים האחרונות הזרימו לה כמה מאות מיליוני שקלים כדי לתמוך בה.

בשורה התחתונה עמדה ישראלום בהתחייבויותיה לבנקים ובהתחייביויות של כמה מאות מיליוני שקלים למחזיקי האג"ח, ולאחר פירעון מוקדם שביצעה לאחת הסדרות שלה, נמחקה באופן סופי מהמסחר.

דירוג שופרסל עלה מ-A ל-A פלוס

בעקבות שיפור התוצאות הכספיות של שופרסל, חברת הדירוג S&P מעלות הודיעה על העלאת דירוג החוב של הרשת מ-A ל-A פלוס בתחזית יציבה. במעלות ציינו כי העלאת הדירוג "משקפת את הערכתנו כי בידי שופרסל היכולת לשמור על יחסי כיסוי ההולמים את הדירוג הנוכחי לאורך זמן".

לגבי הנעשה בענף פעילותה של שופרסל, ההערכה של חברת הדירוג היא כי בטווח הזמן הקרוב "לא צפויה מלחמת מחירים אגרסיבית בענף, בעיקר בסניפי העיר שבהם דמי השכירות למ"ר יקרים יותר מאשר ברשתות הדיסקאונט".

"עם זאת", הוסיפו במעלות, "אנו מניחים כי התחרות בענף תימשך, וייתכן שאף תתגבר במידת מה בשנים 2017-2018, כאשר חברת יינות ביתן תשלים את מיזוג חנויות מגה. תחרות כזו צפויה להתבטא בעיקר ברשתות הדיסקאונט".

לשופרסל יש 5 סדרות אג"ח סחירות בהיקף של 2.35 מיליארד שקל, הנסחרות בתשואות של עד 3%.

מימושי המניות האחרונים של ישראלום בשופרסל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.