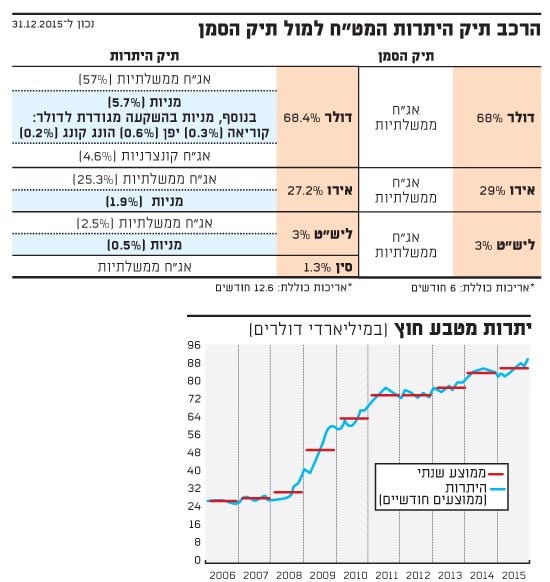

יתרות מטבע החוץ של בנק ישראל הסתכמו בסוף חודש אוגוסט האחרון בסכום עצום של 97.6 מיליארד דולר, בהשוואה ליתרות מטבע בהיקף 90.5 מיליארד דולר בסוף שנת 2015, ולעומת רמה של 28.1 מיליארד דולר בלבד בשנת 2006.

בשנת 2015 רכש בנק ישראל 8.8 מיליארד דולר, כשני שלישים מתוך כך במסגרת התערבות הבנק שנועדה למתן תנודות חריגות בשער החליפין שאינן תואמות את התנאים הכלכליים הבסיסיים במשק. השליש הנותר נרכש במסגרת יישום התוכנית למיתון ההשפעה של הפקת הגז על שער החליפין.

הגידול ביתרות בגין הרכישות הללו ב-2015 קוזז בכ-3 מיליארד דולר כתוצאה מהתחזקות הדולר אל מול האירו, והמחיש בכך חלק מן החשיפה המטבעית של תיק יתרות המטבע, חשיפה שאינה נמדדת בביצועי תיק הסמן (תיק הייחוס, בנצ'מרק, שהינו תיק השקעות היפותטי הבנוי על פי כללי מדיניות ההשקעה שמגדיר בנק ישראל). תיק יתרות המטבע של ישראל צפוי להמשיך ולגדול בשנים הקרובות, אך למרות גודלו העצום - הדיון הציבורי בו זניח, כאילו מדובר בתיק השקעות אקס טריטוריאלי.

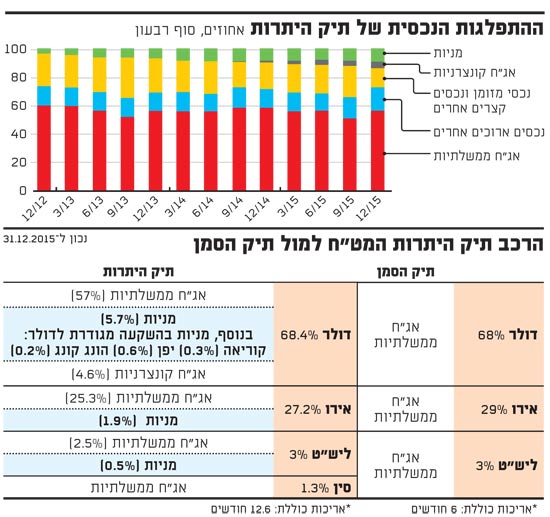

ב-2015 הוגדל שיעור ההשקעה במניות מתוך תיק יתרות המט"ח מ-8.2% ל-9.2%, ושיעור ההשקעה באג"ח קונצרניות הוגדל מ-0.9% ל-4.6%. תשואת התיק אשתקד הסתכמה ב-0.64% בהשוואה לתשואת תיק הסמן שעמדה על 0.1%. מקורם של כ-60% מתשואת היתר של תיק יתרות המט"ח אשתקד לעומת תיק הסמן הוא בחשיפה למניות, בהמשך לתרומה דומה לביצועים של רכיב המניות שנה קודם לכן.

לא כולם בעד הגדלת רכיב המניות

בנק ישראל החל להשקיע חלק מתיק יתרות המט"ח שלו במניות בשנת 2012, והשקעה זו הניבה תרומה משמעותית לתשואה על התיק. עם ההצלחה היחסית גדל התיאבון להגדלת ההשקעה במניות, והסיכון הכרוך בכך גדל בהתאם.

בהשקעות, כמו בתחומים אחרים בחיים, אין ארוחות חינם, והמחיר של תשואת היתר בתיק יתרות המט"ח של בנק ישראל בא לידי ביטוי בגידול ניכר בתנודתיות, הן ביחס לתנודתיות ההיסטורית של התיק והן ביחס לתיק הסמן. סטיית התקן של התשואות השבועיות של התיק במונחים שנתיים זינקה אשתקד לרמה של 1.29% מרמה של 0.85% בשנת 2014, והיא גבוהה מהותית בהשוואה לסטיית התקן של תיק הסמן שעמדה ב-2015 ברמה של 0.12%.

לאחרונה עדכן בנק ישראל כי בכוונתו להמשיך ולהגדיל את החשיפה לשוק המניות ושוק איגרות החוב הקונצרניות הגלובלי בתיק ההשקעות שלו. על-פי מדיניות ההשקעות המעודכנת שלו, יוכל הבנק המרכזי להחזיק עד 15% מהיתרות במניות לעומת 12% כיום, ושיעור דומה באג"ח קונצרניות, ובתנאי ששיעור ההחזקות המשותף בשני האפיקים לא יעלה על 25% מסך יתרות המט"ח.

בעולם אמנם קיימת נטייה גוברת של בנקים מרכזיים מסוימים להגדיל חשיפה למניות בתיק יתרות המט"ח שלהם, ואולם הבנקים המרכזיים בארה"ב ובאירופה נמנעים מכך. בארה"ב לבנק המרכזי אסור לרכוש מניות אלא רק אג"ח, ואילו בגוש האירו הבנק המרכזי אינו רוכש מניות, אך בהחלט יתכן כי בעתיד יעשה זאת, משיקולי תמרוץ הכלכלה ולא משיקולי ניהול יתרות המט"ח.

ביפן רוכש הבנק המרכזי מניות בהיקפים גדולים, ואולם מרבית הרכישות שלו מתמקדות בשוק המניות היפני על מנת לתמרץ את הכלכלה, וזו אינה המטרה של בנק ישראל. אחד הבנקים המרכזיים הבולטים בהגדלת חשיפה למניות הוא הבנק השוויצרי. בנק מרכזי זה החזיק בסוף הרבעון הראשון של השנה כ-20% מתיק יתרות המט"ח שלו, המהוות כ-18% מן התוצר הלאומי השוויצרי, במניות, בהשוואה ל-15% מתיק היתרות בסוף שנת 2014.

התזמון מטריד

השאיפה של בנק ישראל לשפר את פוטנציאל התשואה של תיק יתרות המטבע בעולם של ריביות אפסיות, היא ברורה. האירוניה בניתוח הביצועים של תיק זה בשנים האחרונות היא שדווקא הבנק שאמור להיות מנתח המאקרו מספר אחת בסביבה, לא זיהה בצורה טובה את המגמה הרב שנתית של ירידת תשואות החוב הארוכות בארה"ב ואירופה. בנק ישראל נמנע כמעט לחלוטין מליטול סיכון מח"מ, מחשש לעליית תשואות חדה אשר תביא עימה הפסדי הון, וכך והחמיץ בשנים האחרונות הזדמנות-פז ללקט כסף קל מן הרצפה. כעת עמלים בבנק המרכזי לחלץ רווחי הון מאפיקי הסיכון.

בעולם כולו מדברים בשנים האחרונות על הרוטציה הגדולה במסגרתה תוגדל החשיפה למניות על חשבון ההחזקה באיגרות חוב, בשל היעדר אלטרנטיבות השקעה אטרקטיביות בשוק החוב הגלובלי. בנק ישראל מצטרף בהתמדה לטרנד העולמי, ואולם התזמון של המהלך הזה מצדו מטריד.

מכפילי הרווח בשוקי המניות בהם משקיע בנק ישראל גבוהים בכ-15% מהממוצע בחמש ובעשר שנים האחרונות. קיים חשש לא מבוטל כי רווחי ההון אשר צבר בנק ישראל בשנים האחרונות באמצעות חשיפה נמוכה יחסית לאפיק המנייתי, יהפכו להפסדי הון צורבים בתרחיש של התכווצות מכפילי רווח וקיטון בתיאבון העולמי לסיכון.

לא רק החשיפה המטבעית מסוכנת

האסטרטגיה הנוכחית של בנק ישראל חושפת את הציבור הישראלי יותר מתמיד להשקעה בנכסי סיכון, בה בעת שמכפילי הרווח כמו גם מרווחי החוב הקונצרניים נמוכים. בשנים האחרונות מרבים לדבר על הסכנה שבחשיפה המטבעית של בנק ישראל, ואולם בהינתן מבנה התיק המתהווה של בנק ישראל - סיכון השוק הופך מהותי לא פחות.

הבנק המרכזי של ישראל אמנם פועל תחת מתודולוגיית ניהול סיכונים המגבילה לכאורה את רף ההפסד בתיק למקסימום של 4% בשנה בהסתברות של 95%, ואולם הפסד של 4% בשנה שקול לכ-4 מיליארד דולר, ועשוי למחוק את כל התשואה הנומינלית של תיק יתרות המט"ח של הבנק מאז שנת 2011. מה עוד, שסטיית התקן של נכס הבסיס והנזילות עשויות להאמיר ולהגדיל את ההפסד הפוטנציאלי.

■ הכותב הוא האסטרטג הראשי של קבוצת איילון.

יתרות מטבע חוץ

ההתפלגות הנכסית של תיק היתרות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.