תיקי ההשקעות המנוהלים על-ידי בתי השקעות ירדו בחודש ספטמבר, תוך ירידה הן במדדי המניות והן במדדי האג"ח. הירידות נגעו כמעט לכל אפיק השקעות, כאשר האירוע אשר ריכז את מירב העניין הוא כמובן החלטת הריבית של נגידת הבנק המרכזי בארה"ב, ג'נט ילן. עד להחלטה, השווקים היו תחת לחץ בלתי מבוטל אך לאחר פרסום ההחלטה ב-21 לחודש, חלה התאוששות חלקית.

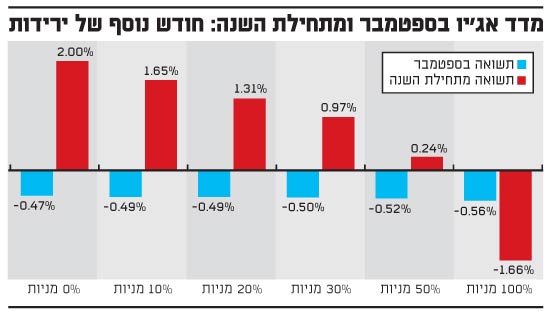

בסיום החודש נרשמה תשואה שלילית בכלל התיקים וכמעט בכל פרופיל סיכון. מדד התיק המנייתי ירד ב-0.56%, מדד התיק האג"חי ירד בשיעור דומה אך מסיבות אחרות - בשיעור של 0.47%, ואילו התיק הנפוץ המכיל 20% מניות והשאר באג"ח, ירד גם הוא ובשיעור של 0.49%.

זהו חודש שני של ירידות בתיקים, כך שאוגוסט וספטמבר יחד גרעו מהתשואה השנתית בתיקים בין 0.73% בתיק האג"ח ל-1.2% בתיק המנייתי. עדיין, בתשואה המצטברת מתחילת השנה קיימת עדיפות ברורה לתיק האג"ח, אשר צבר תשואה חיובית של 2%, לעומת תיק המניות שירד בכ-1.66%. תיק ה-20:80 צבר מתחילת השנה תשואה מתונה של 1.31% בלבד.

מדדי אג'יו מבוססים על נתונים מבתי ההשקעות, בהם פסגות, פעילים, מגדל, אקסלנס, איי.בי.איי, מיטב-דש, הראל, אלטשולר-שחם, תפנית-דיסקונט, הלמן אלדובי, אנליסט ותמיר פישמן, המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים עוקבים אחר "תיק הנכסים המצרפי" של הציבור והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

ארה"ב וישראל - תוכנית ההתנתקות

נראה שהשווקים המתינו בספטמבר להחלטת הפד והחשש היה שהריבית אכן תעלה, על אף שהנתונים הכלכליים הטהורים אינם תומכים בכך. היו גורמים בעלי השפעה שטענו כי על הנגידה להקדים ולהעלות ריבית, מכיוון שאיום האינפלציה מתחיל להיות ממשי ולכן עליה להקדים תרופה למכה. בפועל, ילן בחרה שלא לטפל באיום עתידי באמצעות כלי הריבית אלא לטפל באיום סמוך יותר למועדו, במידה לא מעטה של צדק. כך או אחרת, ניגוד העמדות יצר מתח בשוק, הגם שלקראת ההחלטה, ההסתברות שניתנה בשווקים להעלאת הריבית היתה כ-20% בלבד והשווקים אכן ירדו, גם במגזר האג"ח וגם המניות.

בסופו של דבר, ילן החליטה להמתין עוד זמן מה ולהשאיר את הריבית על כנה, דבר שהביא לתיקון חד בשווקים בארה"ב, לעליית מדדי המניות ולהתאוששות נאה גם באגרות החוב. בכלל, התגובות וההתנהגות של שוק המניות היו ברורות ואפקטיביות יותר בארה"ב מאשר בישראל. כבר נכתב ונאמר רבות על קשיי שוק המניות המקומי, אשר בשורה התחתונה אינו נזיל וסחיר כמו השוק האמריקאי ולכן השוק שלנו מתנהל בתקופה האחרונה תוך מתאם נמוך עם השוק האמריקאי. בבחינת הביצועים מתחילת השנה מתברר כי מדד ה-S&P500 עלה בשיעור של כ-5% בעוד שמדד ת"א 100 דווקא ירד בכ-5%. חלק מהחולשה היחסית התקזז על-ידי התחזקות השקל, אשר שחקה חלק מיתרון התשואה האמריקאי.

הצימאון נמשך באג"ח

מרכיבי האג"ח בתיקים עברו בחודש החולף תנודה דומה לזו שנראתה במניות. ההמתנה להחלטת הריבית הביאה לירידת מחירים ולעליה בתשואות, אך לאחר הודעת פרסום ההחלטה הם שבו והתאוששו. בשוק המקומי נראתה תגובה של אכזבה ממדד המחירים לצרכן, אשר ירד באוגוסט בשיעור של 0.4%, לאחר ארבעה מדדים חיוביים שהצטברו לכ-1.4%. בתוך כך, צמודות המדד ירדו באופן חד בשיעורים של כ-0.5%-0.92% בצמודות הממשלתיות הארוכות ובכ-0.95% בצמודות הקונצרניות. לעומתן, האג"ח הקונצרניות השקליות ירדו בשיעור מתון יותר של 0.2% ואילו הממשלתיות השקליות דווקא עלו קלות.

בדומה לפער בין ביצועי המניות בישראל מול ארה"ב, גם במרכיבי אג"ח החברות נראה פער, אם כי קל יותר. שוק האג"ח הקונצרניות בארה"ב עלה השנה בכ-3.2%, כאשר המדד הדומה בישראל, התלבונד 60, עלה השנה בשיעור של כ-2%. נראה כי התשואות הנמוכות, הנובעות בין היתר מלחץ הנפקות בלתי פוסק בשוק המקומי, הבהילו במעט את המשקיעים אשר העריכו כי הסיכון גבוה מדי ברמת התשואות, מה שהוביל למימוש מחירים ולעליה קלה במרווחי הסיכון. למרות המימוש, הצימאון לתשואה ממשיך להכתיב ביקושים גבוהים וזאת למרות מרווחי הסיכון הרזים.

ממה משקיעים חוששים?

שני החודשים האחרונים צמצמו כאמור את התשואות שנצטברו השנה על תיקי ההשקעות לרמה המעידה על המצב בצורה מדויקת למדי: שוק האג"ח מסוגל לספק תשואה של כ-2% בלבד ואילו שוק המניות אינו הולך לשום מקום במקרה הטוב, כאשר במקרה הפחות טוב הוא סיפק תשואה שלילית מתחילת השנה ועד ספטמבר. ממה חוששים השווקים?

ברמת המאקרו, התשובה כמובן נמצאת בהחלטת הריבית - מתי זו תעלה לראשונה. שוק האג"ח "אומר" כי הריבית לא תעלה במהרה, לא בארה"ב ולא כאן בישראל. שם הנגידה מתמהמהת וכאן הנגידה קרנית פלוג חוששת מזעזוע ומאותתת לשוק כי הריבית לא תעלה עד סוף 2017. גם שוק המניות בארה"ב ממשיך להראות אדישות לסוגיית הריבית ולמרות מכפילים גבוהים יחסית, הוא אינו מגיב לחדשות בנושא או להתבטאויות של הבנק המרכזי.

בכל זאת, נראה שהשווקים אינם רגועים והם רשמו עליה בתנודתיות היומית. כמו סוסים - יונקים הידועים ביצר הישרדות מפותח החשים בבוא הסערה ממרחקים ומוכנים תמיד לבריחה מאיום קרוב, גם שוקי ההון אינם רגועים. המשקיעים אינם קונים את האווירה החיובית והם אינם בוטחים עוד בבנקאים המרכזיים, בכך שיצלח בידם לנווט את הספינה המוניטארית.

האם תהיה זו הפעילות הצרכנית הערה שתגרור אינפלציה שתלחץ את הנגידה להעלות ריבית מוקדם מהצפוי? האם בארה"ב לא יקרה מצב דומה, כך שעליות במחיר הנפט ובאינפלציה יגררו את הנגידה להעלות ריבית מהר מהצפוי? לפי שוק האג"ח, התשובה 'לא', אבל התשואות הדלות בתיקים משקפות בכל זאת חששות לא מבוטלים מפני העתיד.

*** הכותב הוא מנכ"ל חברת אג'יו ניהול סיכונים והחלטות פיננסיות בע"מ, העוסקת בניהול עושר משפחתי ובפיקוח על נכסי ארגונים וקיבוצים. ליועץ ו/או לחברה אין עניין אישי ואין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

מדד אג'יו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.