כל מי שעוסק בשוק ההון יודע שבמהלך השנתיים האחרונות סין הפכה להיות מוקד של אי ודאות מבחינת השווקים. לאור חלקה ההולך וגדל בכלכלה העולמית, ולנוכח חוסר השקיפות היחסית של כלכלתה, השווקים התקשו לעכל את הירידה החדה בקצב הצמיחה של סין במהלך השנים האחרונות, ויותר משקיעים ואנליסטים מנסים לפענח האם ההאטה בצמיחה הסינית היא סימן ל"נחיתה רכה" (ירידה בצמיחה תוך התייצבות) או "נחיתה קשה" (משבר).

אפשר לומר שהשנה האחרונה הייתה בסימן ההכרה של השווקים כי ההאטה בסין כאן כדי להישאר, וזה לא דבר רע. מי זוכר שבמהלך רוב 2015 ותחילת 2016 השוק היה אחוז תזזית לגבי כל שינוי בשער החליפין של היואן הסיני אל מול הדולר, ומשמעותו למדיניות המוניטארית בארה"ב? ואכן, באותה תקופה היה מתאם חזק מאוד בין התנודתיות בשווקים לבין השינויים בשער היואן. עם זאת, החל מפברואר האחרון הקשר הזה הלך והתרופף, כאשר התנודתיות בשווקים ירדה (למעט אירוע ה-BREXIT) אך היואן המשיך במגמת ההיחלשות שלו מול הדולר, והיום הוא נסחר ברמתו הנמוכה ביותר מול הדולר מאז 2010.

במבט קדימה, ניהול מדיניות המט"ח של סין הרבה יותר ברור היום בהשוואה לעבר, לאחר שהצליחו שם להעביר לשווקים את המסר כי מעתה הם יכוונו ליציבות של היואן אל מול סל מטבעות, לא מול הדולר. המשמעות היא שעל כל התחזקות של הדולר מול המטבעות המרכזיים בעולם, על מנת לשמור על יציבות המטבע - היואן יעבור פיחות גם הוא מול הדולר.

זאת ועוד, מתחילת השנה נראה כי תנועות ההון של סין התייצבו לאחר שב-2015 ההון ברח מסין במהירות. אך כאן חשוב לציין, כי על פי ניתוח של ה-Bank for International Settlements (BIS), יציאת ההון לא נבעה בעיקרה מבריחת משקיעים אלא פשוט מהרבה חברות סיניות ששילמו את החוב הדולרי שלהן (על רקע החשש כי הדולר ימשיך להתחזק).

האטה, אך לא משבר כלכלי עמוק

כשמתבוננים על הכלכלה הריאלית בסין, זו ממשיכה בתהליך ההאטה, אך ניכר שב-2016 ישנה התייצבות אשר נוסכת ביטחון בהערכות כי סין אינה לפני משבר כלכלי עמוק (כפי שרבים עדיין סבורים). מתחילת השנה, ניכר שהסינים מוציאים לפועל את התוכנית הכלכלית הרב שנתית שלהם בצורה יעילה למדי. כידוע, סין סובלת מעודף כושר ייצור משמעותי בעיקר בתעשיית המתכות והפחם, כאשר הממשלה התחייבה לקצץ באופן משמעותי את עודף כושר הייצור בענפים אלו עד סוף העשור. על מנת לאזן את התהליך, עוברים בסין לייצור מוצרי טכנולוגיה עילית ורכבים חשמליים, תעשיות שקצב הגידול שלהן עלה בעשרות אחוזים עד כה השנה. מעבר לסקטור התעשייה שנמצא באופן טבעי בהאטה, ב-2016 ניכר שיפור בשוק הנדל"ן הסיני, עם עלייה חדה גם בהתחלות הבנייה וגם במחירי הבתים בערים המרכזיות.

אז מה בעצם קורה בסין? כלכלת הענק ממשיכה ביתר שאת בתהליך הארגון מחדש של מנועי הצמיחה שלה, עם דגש על הקטנת עודף כושר הייצור בתעשייה, רפורמה מקיפה בפיננסים, וכל זאת תוך עידוד חדשנות ופיתוח ענפי השירותים במדינה. זהו תהליך כואב אך הכרחי על מנת שסין תוכל להפוך, יום אחד, לכלכלה מפותחת.

את החותמת הסופית לכך שהפכה למעצמה כלכלית גלובלית, סין קיבלה בתחילת אוקטובר כאשר באופן רשמי קיבל היואן מעמד של מטבע רזרבה בקרן המטבע העולמית (IMF). בכך הצטרפה סין למועדון יוקרתי בו חברים רק ארה"ב, גוש האירו, יפן ובריטניה. חשוב לציין כי עם הכללתו של היואן בסל המטבעות, ב-IMF חלקו שבחים רבים להתקדמות שנעשתה בכלכלה הסינית במהלך השנים האחרונות, כשהרפורמות ביחד עם התמיכה הפיסקאלית והמוניטארית עזרו להפחית באופן משמעותי את הסיכון הטמון בה.

ומה עם בעיית החוב?

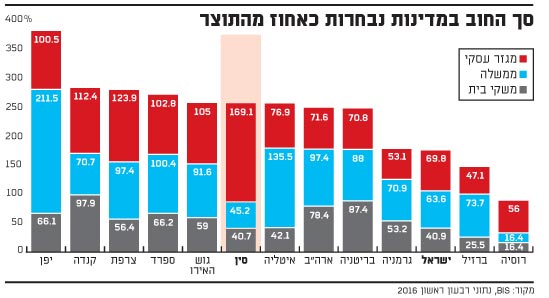

מן הסתם לא הכול ורוד בסין, האמת היא שדי רחוק מכך. אך בין משבר לבין כלכלה משגשגת יש מנעד גדול של אפשרויות, וסין נמצאת כנראה איפשהו באמצע. אחד הסיכונים שמטרידים יותר בכל הנוגע לכלכלתה הוא הגידול הדרמטי בחוב של המגזר העסקי מאז המשבר הפיננסי העולמי. מאז 2008 עלה חוב זה ב-250%, ונכון לרבעון הראשון של 2016 הוא עמד על כ-169% תוצר לעומת 97% מהתוצר ב-2008. נכון, גם החוב של משקי הבית והממשלה עלה בעשרות אחוזים מאז 2008, אך ההבדל הוא שנטל החוב שלהם עדיין מאוד נמוך: חוב הממשלה כאחוז מהתוצר עמד ב-2015 על כ-45% תוצר, ונטל החוב של משקי הבית היה כ-41% תוצר - נמוך בכל קנה מידה בינלאומי.

למעשה, כאשר בוחנים את סך החוב של המשק הסיני, הוא די דומה ברמתו לסך החוב במשק האמריקאי ובגוש האירו (כאחוז מהתוצר של כל אזור), השוני הוא פשוט בתמהיל החוב. על כן, בכל מצב בו הסקטור העסקי בסין ייכנס למצוקה אמיתית, לממשלה יש היכולת לחלץ אותו, במיוחד לאור העובדה שחלק גדול מהחברות במגזר העסקי הן בפועל חברות ממשלתיות (בצורה ישירה או עקיפה). כל מה שיקרה במצב מסוג זה הוא שינוי בתמהיל החוב הכולל של סין, שכאמור אינו גבוה באופן בולט ביחס למדינות אחרות בעולם.

המדד המומלץ: HANG SENG

אם כך, בהנחה שסין אינה במשבר, האם זו כלכלה שמעניין להשקיע בה? כמו תמיד התשובה לכך היא - "תלוי". בטווח הארוך, אנו מעריכים כי התהליכים שעוברים על הכלכלה הסינית יעשו לה רק טוב, מה שתומך בהמלצתנו לחשיפה אסטרטגית לשוק המניות הסיני. עם זאת, במבט לטווחי זמן קצרים יותר, יש לשים לב היטב לדרך החשיפה. אם לדוגמה משקיע נחשף לסין דרך מדדי המניות המקומיים כדוגמת ה-CSI300, השקעה זו הניבה לו תשואה שלילית של יותר מ-12% עד כה השנה. ואולם, חשיפה לסין דרך המניות הסיניות שנסחרות במדד ה-HANG SENG ההונג-קונגי הניבה למשקיע תשואה חיובית של יותר מ-4% מתחילת השנה.

חשוב להבין שעם כמה שסין גדולה, שוק המניות המקומי עדיין לא מספיק מפותח, מה שהופך אותו להרבה פחות משוכלל, יותר תנודתי והרבה יותר בעייתי להשקעה. לעומת זאת, חשיפה לסין דרך ה-HANG SENG מציעה חשיפה מצומצמת יותר ל-50 החברות הגדולות והבינלאומיות של סין, אשר נסחרות בשוק הרבה יותר משוכלל. סקטוריאלית, מדד החברות הסיניות ב-HANG SENG מורכב בעיקר מפיננסים (כ-47%), ומבחינת תמחור, שני המדדים מציעים רמת תמחור מעניינת יחסית לרמות ההיסטוריות.

בשורה התחתונה, החשיפה דרך מדדי המניות בהונג קונג תמשיך להיות האפיק המרכזי עבור משקיעים להיחשף לשוק המניות הסיני, אך ככל שיעברו השנים, ושוק המניות המקומי יתפתח, אנו מצפים כי מרכז הכובד יעבור אליו. למעשה, תהליך זה כבר החל בשנתיים האחרונות עם פתיחת החיבור בין בורסות שנחאי והונג קונג, המאפשר גישה לזרים לשוק המניות הסיני דרך הונג קונג, ובהמשך השוק ימשיך להיפתח לזרים עם פתיחת החיבור בין בורסת שנזן הסינית והונג קונג.

*** הכותב הוא מנהל מחלקת מאקרו, מערך המחקר והאסטרטגיה בפסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

סך החוב במדינות נבחרות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.