למרות פריחת שוק הרכב הישראלי, ושיאי מכירות המכוניות החדשות הממשיכים את הגאות שאפיינה את שוק הרכב ב-2015, בקבוצת פיוניר מזהירים מפני השקעה במניית דלק רכב: "מדובר באחת מהחברות היותר מסוכנות להשקעה, העלולה לסבול מתנודתיות אף של 30% במחירה".

בפיוניר מזהים כמה סיכונים בולטים בדלק רכב , הקשורים למגמת הפעילות הכללית בשוק, דגמי הרכב אותם מציעה החברה, השפעות רגולטוריות והשפעות מטבע. "אנו ממליצים ללקוחות אשר מסוגלים לקחת את הסיכון לרכוש את המניה בחשיפה שלא תעלה על כ-2% מסך האפיק המנייתי בתיק, ואף נמוך מכך", כותבים האנליסטים. לדבריהם, רכישת המניה מתאימה "לכל מי שמוכן ויכול לקחת סיכון עצום, ומנגד רוצה ליהנות מתזרים של אחרונת פרות המזומנים במשק".

דלק רכב, הנמצאת בשליטת המנכ"ל גיל אגמון, מייבאת לישראל רכבי מאזדה, פורד ו-BMW, ובסיכום המחצית הראשונה של 2016 הכנסותיה עלו ב-10% ל-2.15 מיליארד שקל. אולם היא סבלה מהתחזקות מטבע הין היפני מול השקל, מה שהגדיל את הוצאות המימון שלה ושחק את רווחי החברה ביותר מ-40%, ל-164 מיליון שקל.

מספר המכוניות שמכרה דלק רכב בסיכום מחצית השנה עלה ב-5% והתקרב ל-14,400 מכוניות, ונתח השוק שלה עמד על 9% (בדומה לשנת 2015). מניית החברה, ששמרה על יציבות בשנה האחרונה, משקפת לדלק רכב שווי של כ-3 מיליארד שקל.

שמואל בן אריה, מנהל השקעות ראשי ישראל בפיוניר, סבור כי גורם הסיכון הגדול ביותר ברכישת מניית דלק רכב נוגע לתנודות בשער המטבע, ומציין כי "המותג מאזדה מהווה כ-75% מסך מכירות החברה, והמשמעות היא שכל עלייה של 1% בשער הין היפני פירושה ירידה של כ-0.75% ברווח הגולמי". לחברה, אמנם, "עסקאות הגנה מסוג אופציות וחוזים עתידיים על מנת לגדר כלכלית חלק מהחשיפה הנובעת משינויים בשערי החליפין של המטבע", מזכיר בן אריה, אך מציין כי היקף עסקאות אלו "אינו מהותי ביחס לחשיפה".

בעניין הפופולריות של דגמי המכוניות שדלק רכב מציעה, מציין בן אריה את העלייה שנרשמה בשנים האחרונות "בדרישה לכלי רכב קטנים, חסכוניים וזולים", כאשר "למרות מגוון הדגמים הרחב של הקבוצה (לרבות בדרגות זיהום נמוכות), אין בהם כלי רכב קטנים וזולים".

עוד מתייחס בן אריה למצב המאקרו בשוק וכותב כי "לשינויים בהיקף הפעילות הכלכלית במשק הישראלי, שיעורי הריבית וההיצע של מימון במשק, עשויה להיות השפעה על שוק הרכב בישראל". עוד לדבריו, "החמרת דרישות רגולטוריות עשויה להשפיע על פעילות הקבוצה ותוצאותיה", וזאת על רקע המגמה הקיימת בשנים האחרונות "להסרת חסמים וצמצום הריכוזיות בשוק כלי הרכב בישראל".

לצד כל אלה, בן אריה מתייחס גם לכמה יתרונות בהשקעה, ולמשל "מהסתכלות על דוח הרווח והפסד ניתן לראות כי מדובר ב'פרת מזומנים' - חברה נדירה במחוזותינו, כאשר גם הרווח הגולמי וגם הרווח התפעולי הינם באחוזים דו-ספרתיים מסך המכירות. אם נוסיף לזה את חלוקת הדיבידנדים בחברה בשנה האחרונה, נבין שהשקעה בדלק רכב משמעותה השקעה בנכס תזרימי חזק".

בהיבט הפיננסי, בן אריה מציין כי "מהסתכלות על המאזן ניתן לראות שמרבית המינוף של החברה אינו פיננסי אלא דווקא דרך הספקים. לחברה ישנן דרכים בעתיד לגייס חוב במידה שיהיה צורך. בנוסף, החברה יחסית אינה ממונפת ומצבה הפיננסי טוב. סכנת פשיטת רגל כתוצאה מבעיה תזרימית כרגע אינה עומדת על הפרק".

עוד כותב בן אריה כי "החברה נסחרת היום במכפיל רווח נמוך יחסית למדד ת"א 100, אשר עומד היום על כ-10.5. מכפיל הרווח של דלק רכב נע באופן מובהק, כמעט בכל תקופת זמן, סביב רמה זו למרות השינויים בחברה ובסביבה. אנו מתקשים לראות שינוי התנהגותי משמעותי - לפחות לא בטווח הקרוב".

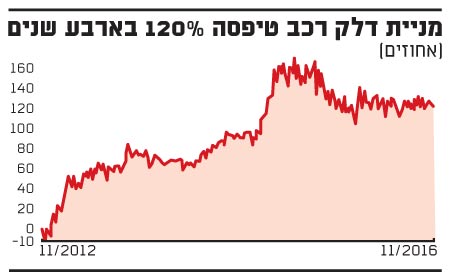

מניית דלק רכב טיפסה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.