לכבוד שבוע הבחירות לנשיאות ארה"ב, חשבנו שיהיה זה ראוי להקדיש הפעם את הטור לכלכלה האמריקאית. ננסה להתמקד יותר במצב הכלכלה נכון להיום ולאן המשק האמריקאי צועד. ברור לכל, כי לכיוון הכלכלה האמריקאית יש השפעה דרמטית על כל העולם, וכמובן גם עלינו כאן בישראל.

אם היה צריך לתאר את כלכלת ארה"ב במהלך השנים שלאחר המשבר העולמי בשלוש מילים, היינו אומרים שהיא "אי של יציבות" בעולם סוער, ואחת מנקודות האור הבודדות בתקופת ההתאוששות מהמשבר הפיננסי העולמי.

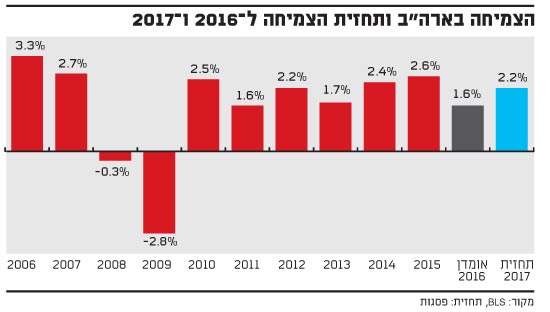

ארה"ב נכנסה השנה לשנה שביעית של צמיחה יציבה. כדי לסבר את האוזן, הצמיחה הממוצעת בארה"ב בין השנים 2010-2016 עמדה על 2.1%, גבוה מהממוצע בעולם המפותח באותן שנים, אך יותר מזה - הצמיחה בארה"ב נותרה יציבה למרות שנים של צמצום הוצאות על ידי הממשלה הפדרלית, ירידת מינוף דרמטית של משקי הבית וסביבה גלובלית בעייתית (מיתון באירופה, האטה בסין, נפילת מחירי הסחורות והנפט, BREXIT ועוד). מצד שני, מדיניות מוניטארית אגרסיבית, ביחד עם העובדה שארה"ב נחשבת לכלכלה סגורה באופן יחסי לשאר העולם, תרמו ליציבות הפעילות הכלכלית במהלך שנים קשות לכלכלה הגלובלית. לראיה, היקף סחר החוץ של ארה"ב עומד על כ-29% בלבד מהתוצר, לעומת גרמניה שבה נתון זה עומד על 84%, בריטניה עם 58%, או ישראל בה הוא עומד על 59%.

קצב צמיחה זה הספיק על מנת ששיעור האבטלה ירד באופן עקבי משיא של יותר מ-10% ל-4.9%, מה שאומר שהוא מספיק גבוה על מנת לייצר משרות בארה"ב, ולאחרונה אף החלו להתבסס לחצי שכר משמעותיים יותר.

סיכון של עליית ריבית מהירה מהצפוי

לאור מצבה הטוב של כלכלת ארה"ב, ובמיוחד לנוכח ההאטה בשאר העולם, המיקוד של המשקיעים לאורך השנתיים האחרונות היה בלנסות ולענות על השאלה הבאה - האם בסביבה כזאת הפדרל ריזרב (פד) יכול בכלל להעלות ריבית? ואם כן, עד לאיזו רמה היא יכולה להגיע?

לשאלה זו ייתכנו השלכות דרמטיות על כל הכלכלה הגלובלית, ולכן חברי הפד ניסו להיות מאוד זהירים בכל תהליך העלאת הריבית, שכזכור החל בדצמבר 2015. עם זאת, מאז דצמבר הריבית עדיין לא עלתה שוב, ונותרה ברמתה - 0.25%-0.50%, בעיקר בשל ההתפתחויות בכלכלה הגלובלית והשפעתן האפשרית על הכלכלה המקומית. ההבנה של חברי הפד כי מעשית הם הבנק המרכזי של העולם, ולאור הקשרים ההדוקים בין השווקים הפיננסיים ברחבי העולם, החליטו בבנק המרכזי לנסות ולנקוט גישה של שקיפות מקסימלית. עם זאת, עדיין קיימים פערים משמעותיים בין המתווה הצפוי של הריבית כפי שהשווקים רואים זאת לבין המתווה שהפד מסמן. לפחות עד כה, ידו של השוק תמיד הייתה על העליונה. חשוב לציין כי פער זה נחשב לסיכון מרכזי בשוק האג"ח, ולאור האינפלציה שמתחילה להרים את ראשה בארה"ב, ייתכן אף שהוא יתממש במהלך 2017. עלייה מהירה מהצפוי בריבית תתמוך בעלייה מהירה יותר בתשואות בשוק האג"ח הממשלתיות, מה שבאופן בלתי נמנע ישפיע על שוקי האג"ח ברחבי העולם, ובישראל בפרט.

מבחינת שוק המניות, אם הריבית תעלה מהר יותר ממה שהשוק צופה כיום (מדובר על העלאת ריבית אחת בקירוב בשנה), הדולר יתחזק יותר, מה שיכביד על השווקים המתעוררים (הרבה חוב נקוב דולר) ועל שוקי הסחורות. מצד שני, דולר חזק יתמוך בשווקים כמו יפן ואירופה אשר משוועים למטבעות חלשים יותר.

ניצנים לעלייה באינפלציה

תאמרו, רגע, לא שמענו את הטיעון הזה גם בשנה שעברה? בהחלט, אשתקד עוד העריכו שיהיו ארבע העלאות ריבית ב-2016, מה שכמובן לא קרה, אז למה שמשהו ישתנה ב-2017? ובכן, במהלך השנתיים האחרונות הפד קיבל "מתנה" שאפשרה לו לדחות את ההחלטה על העלאת ריבית - נפילת מחירי הנפט וההאטה בסין, שני תהליכים אשר גררו את העולם לתהליך דפלציוני.

בנקודה זו חשוב להזכיר כי לפד מנדט כפול - שמירה על תעסוקה מלאה ועל יציבות מחירים. אם ב-2014 האינפלציה הייתה באזור היעד, אך האבטלה עוד הייתה יחסית גבוהה, היום המצב הוא הפוך - האבטלה כבר מאוד נמוכה, אך בשל ירידת מחירי הנפט האינפלציה עדיין נמוכה מהיעד. אז למה 2017 הולכת להיות שונה? בימים אלו ממש אנו עדים למה שהפד צפה כבר לפני חודשים רבים והוא "התפוגגות ההשפעות של הנפט והדולר על האינפלציה". את הניצנים הראשונים לעלייה באינפלציה ראינו בנתוני חודש ספטמבר, בו נרשמה קפיצה באינפלציה השנתית מ-1.0% ל-1.5%, ולהערכתנו עד סוף 2016 האינפלציה כבר תגיע ל-2.0% ותעלה לכיוון 2.5% במהלך הרבעון הראשון של 2017 (בהנחת מחירי נפט ודולר קבועים). אגב, אינפלציית הליבה (בנטרול מזון ואנרגיה) עומדת כיום על 2.2%, גבוה מהממוצע ב-20 השנים האחרונות, וזאת בשל לחצים אינפלציוניים הולכים וגוברים בשוק הדיור ובבריאות. רק לאחרונה הבית הלבן הודיע כי פרמיות הביטוח על הבריאות במסגרת אובמה-קייר צפויות לעלות ב-2017 ב-15% עד 25%. זוהי התפתחות מאוד אינפלציונית.

אם כך, נראה כי ב-2017 הולכים להיגמר לפד התירוצים, והם ייאלצו להעלות את הריבית בקצב מהיר יותר ממה שהשוק מעריך כיום. עם זאת, חשוב לומר כי גם אם תועלה הריבית פעמיים ואף שלוש בשנה הקרובה, המדיניות המוניטארית של הפד עדיין תהיה מרחיבה ביותר, ועל כן היא תמשיך לתמוך בצמיחה הכלכלית בארה"ב.

הצמיחה בארה"ב

המניה המומלצת: Macy's

רכישות מקוונות חזק באופנה

מייסיס (Macy's) הינה הבעלים של רשתות החנויות המיתולוגיות הנושאות את שמה, וכן של רשת בלומינגדיילס (Bloomingdale's), רשת האופנה והאביזרים לבית. רייצ'ל מהסדרה "חברים" עבדה בבלומינגדיילס מספר עונות, וקארי בראדשו מ"סקס והעיר גדולה" הייתה מבלה שם שעות רבות, בין כוסות קפה ופגישות עם מר ביג. כמו קארי ורייצ'ל, רשתות הכלבו נשארו לרוב תקועות בשנות ה-90, לפני שתחום האינטרנט שינה את הדרך שבה אנשים עושים קניות.

יחסית למתחרים שלה בתחום הכלבו, ייאמר לזכות מייסיס שהיא זיהתה את מגמת האינטרנט ראשונה והובילה בפיתוח תחום האופנה באינטרנט. האתר של הרשת נחשב לאתר המוביל בתחום האופנה בארה"ב, ומתחרה בענקיות אינטרנט כמו אמזון. למייסיס יש אתרי אינטרנט שבאופן מפתיע תומכים במכירות החנויות שלה ולא מתחרים בהן. וכאשר לקוח בא לחנות להחליף מוצר שרכש באינטרנט, הוא בדרך כלל גם מגדיל את היקף הרכישה שלו.

החברה התאוששה לאחר המשבר הפיננסי העולמי בעזרת אסטרטגיית המכירות המקוונות שלה, אך חוותה קשיים מאז 2015 כאשר החלה ירידה עקבית במכירות בחנויות. הרשת ספגה מכה קשה במיוחד בעונת חג המולד של 2015, כאשר החורף החם מהרגיל השאיר אותה עם מלאי סחורה יקרה לאחר תקופת החגים (רשתות האופנה תלויות באופן מסורתי בעונת החגים של סוף השנה). בעיית החגים והמלאי הגבוה תרמו לירידה ברווחיות, ולקח לחברה מספר רבעונים על מנת לחזור לעצמה. הרווח הגולמי ירד מתחת ל-40% לראשונה מאז המשבר הפיננסי של 2008, אך אנו עדים לירידה ברמות המלאים, שירדו ברבעון האחרון לרמות של 2012, תופעה שעשויה לסייע בהתאוששות הרווחיות ברבעונים הקרובים.

כדי להתמודד עם הקשיים, הנהלת מייסיס הודיעה על כוונתה לסגור עוד 100 חנויות ב-2016, לאחר שכבר סגרה כ-40 סניפים ב-2015. לטענת החברה, בכלל הענף בארה"ב יש יותר מדי חנויות, ואפשר אפילו לסגור חנויות רווחיות כשיש מספר חנויות שמשרתות את אותו אזור.

מייסיס מובילה שני מהלכים קריטיים לתעשיית רשתות הכלבו: אסטרטגיית אינטרנט חזקה והורדת מספר הסניפים. שילוב שני מהלכים אלו תוך ניהול המלאי בצורה אחראית, צפויים להחזיר את מייסיס למרווחים גבוהים יותר בשנה הבאה. נוסיף גם שלנוכח עונת החגים הקשה של 2015, תוצאות החברה ברבעון האחרון השנה צפויות להצביע על שיפור לעומת אשתקד. עונת חגים חזקה מהצפוי עשויה להוביל לפתיחת מכפילים במניה, שכעת נמצאים ברמות של תחילת 2009.

■ הכותבים הם מנהל מחלקת מאקרו, מערך המחקר והאסטרטגיה בפסגות ואנליסט ואסטרטג שווקים בינלאומיים בבית ההשקעות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול-דעתו של הקורא ואינו מהווה הצעה לרכישת ניירות ערך.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.