מאז הבחירות בארה"ב, גילו מחדש השווקים כי בהמת המשא היגעה והצולעת של השנים האחרונות יכולה להפוך בן לילה בחזרה לסוס מרוץ צעיר. בימים שחלפו מאז הניצחון של דונלד טראמפ, זינקו מניות הפיננסים בארה"ב בכ-10%, והעפילו לרמה הגבוהה ביותר שלהן מאז אמצע 2008.

וכך, בתוך שבעה ימים, ראינו כמה ממניות הפיננסים מרקיעות שחקים. מניות וולס פרגו זינקו ביותר מ-13%, ג'יי.פי מורגן צ'ייס עלו ב-10.5%, בנק אוף אמריקה ביותר מ-16% וגולדמן זאקס ומורגן סטנלי ביותר מ-13%. מדד הפיננסים רשם את שלושת הימים הטובים ביותר שלו מאז אוגוסט 2009, וקרנות הסל על סקטור הפיננסים רשמו גיוסי שיא של כ-5.5 מיליארד דולר בשבעת הימים הראשונים שאחרי הבחירות, והיו למגייסות הגדולות ביותר בתעשייה, אחרי קרנות הסל על ה-500 S&P.

בשנים האחרונות סבלו מניות הגופים הפיננסיים מגל חקיקה נרחב - שנועד להפוך אותם ליציבים יותר, אך בפועל הגביל את פוטנציאל הצמיחה העתידי שלהם, ומריביות נמוכות היסטורית, שהכבידו על הצמיחה השוטפת ועל היכולת שלהם להרוויח מעתודות המזומנים הגדולות שלהם. כעת המניות דוהרות על בסיס הציפייה לשינוי משני הכיוונים, יחד עם רוח גבית מהשיפור המשמעותי בדוחות הכספיים לרבעון השלישי, הודות להתאוששות בשווקים בחודשים שאחרי הברקזיט.

עליית התשואות הממשלתיות מיד לאחר הבחירות היתה יריית הפתיחה. בימים האחרונים תשואות האג"ח הממשלתיות עולות, על רקע התוכניות של טראמפ להגדיל דרמטית את ההשקעות בתשתיות ובביטחון, לצד כוונתו המוצהרת להוריד מסים ולהעלות את שכר המינימום הפדרלי, צעדים שצפויים אמנם להאיץ את הצמיחה, אך גם ליצור גירעונות גדולים ואינפלציה עתידית.

התשואות לעשר שנים כבר זינקו מ-1.75% ערב הבחירות לכמעט 2.25% בתחילת השבוע. עבור המשקיעים זה אמנם מבשר על הפסד של יותר מ-4%, אך עבור הבנקים וחברות השירותים הפיננסיים (כולל ברוקרים וחברות ביטוח) אלה חדשות מצוינות.

שיפוע גדול יותר של עקום התשואות מביא לעלייה במרווח הפיננסי של חברות הפיננסים, כך שככל שהתשואות יעלו יותר, הרווחיות שלהן תגדל יותר. ראינו זאת היטב כבר ברבעון הרביעי של 2015, כאשר עליית התשואות (הן הגיעו אז ל-2.3% לעשר שנים) הובילה לשיפור ברווחי בנקים רבים.

עליות חדות במיוחד בבנקים האזוריים

הדבר בלט במיוחד בבנקים האזוריים, תת-סקטור בתוך הפיננסים, הכולל מוסדות שכל פעילותם מושתתת על בנקאות מסורתית (מתן הלוואות מסחריות, הלוואות לתעשייה וכו'), ללא פעילויות נוספות כמו מסחר בני"ע, ניהול נכסים או הכנסות משירותי תפעול שונים.

אין פלא כי תת-סקטור הבנקים האזוריים רשם בימים האחרונים עליות חדות אף יותר מאלה שראינו בפיננסים. מדד הבנקים האזוריים עלה ב-14.5% מאז הבחירות, לעומת עלייה של כ-10% בסקטור הפיננסים כולו, ועלייה של כמעט 2% ל-500 S&P.

המנוע השני לעליית מניות הפיננסים עשוי להיות חזק עוד יותר מהראשון, והוא קשור בציפייה הרווחת בשווקים להקלה דרמטית ברגולציה על המערכת הפיננסית האמריקאית. המשבר של 2008 חשף מצד אחד רבות מהבעיות של הבנקים הגדולים, ומצד שני הוא דרבן את המחוקקים להגביר את הרגולציה על הסקטור הפיננסי כולו, במטרה להפוך אותו יציב יותר ומסוכן פחות.

ב-2010 אישר הקונגרס בארה"ב את חוק דוד-פרנק, שאמור היה ליצור תשתית רגולטורית מקיפה, שהכניסה (או לפחות הייתה אמורה להכניס) לפיקוח תחומים אפורים רבים בתעשיית הפיננסים, קרנות הגידור, שוקי הנגזרים והפרייבט אקוויטי.

בהמשך נכנס לתוקף גם חוק וולקר, אשר בין היתר הייתה לו השלכה משמעותית על ניהול ההון העצמי של הבנקים. אם עד עתה יכלו הבנקים לכלול במרכיב ההון העצמי שלהם מגוון גדול של נכסים, כולל למשל תיק האג"ח הקונצרני שלהם, הרי שמעתה רשימת הנכסים (שממנה נגזרו גם חלק לא קטן מרווחי הבנקים) התכווצה דרמטית.

כל אלה אולי הפכו את המוסדות הפיננסיים ליציבים יותר, אך בהשוואה לעבר הם הגבילו גם את אפשרויות הצמיחה שלהם. טראמפ עצמו ביקר את החקיקה הזו כמה פעמים במהלך הקמפיין, ובראיונות הראשונים שהעניק לאחר בחירתו אמר כי זה אחד הנושאים הראשונים בסדר היום שלו. הוא ציין כי "הרגולציה היא נטל עצום על הבנקים. אנחנו חייבים להיפטר ממנה או לצמצם אותה. הבנקים לא מסוגלים להעניק הלוואות. זה פוגע בתחרותיות של הכלכלה שלנו. זה מאט את הצמיחה".

אילו צעדים עשוי טראמפ לנקוט? אחד מהם הוא לאמץ הצעת חוק שכבר הועלתה בקיץ האחרון על-ידי ג'ב הנסרלינג, היו"ר הרפובליקאי של ועדת השירותים הפיננסיים בבית הנבחרים היוצא. החוק, המכונה CHOICE ACT, מציע לדוגמה לאפשר לבנקים לבחור האם להיות כפופים למגבלות של חוק דוד-פרנק, או לעמוד בדרישות הון קשיחות - כמו שמירה על יחס בין הון עצמי מוחשי לבין מינוף של 10%. הוא גם מציע לבטל רבות מהמגבלות שנקבעו בחוק וולקר. הדיווחים על כוונתו של טראמפ לבחור שר אוצר מבכירי וול סטריט לשעבר, מגדילים את הסיכוי שהממשל החדש יאמץ לפחות חלק מהרעיונות האלה.

לביטול חלק גדול מהרגולציה הזו, והחזרת הזמן לאחור, עשויה להיות משמעות דרמטית עבור הבנקים. הבנקים כיום נסחרים במכפילי הון של 0.79 בבנק אוף אמריקה, 0.71 בסיטיגרופ, 1.2 בג'יי.פי מורגן ו-1.47 בוולס פרגו - כאשר לפני המשבר חלקם נסחרו במכפילי הון סביב 2. אם כיום הם מצליחים להניב תשואה על ההון של 11.6% במקרה של וולס פרגו, 10.5% בג'יי.פי מורגן ו-7.6% בגולדמן זאקס, הרי שלפני המשבר חלק מהבנקים הגיעו לרמות תשואה להון שמתקרבות ל-20%.

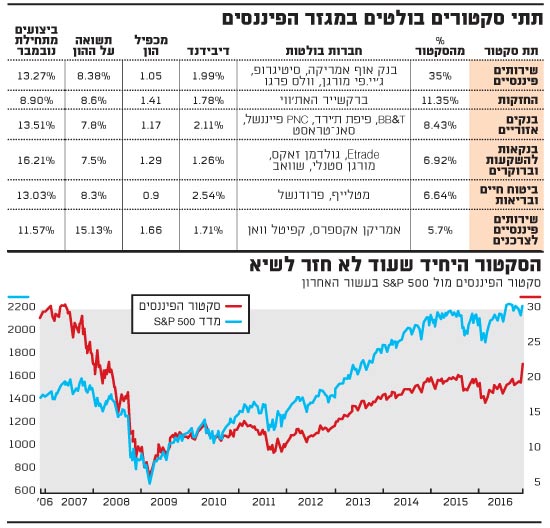

קשה להאמין כי טראמפ יצליח להחזיר את הגלגל לאחור באופן מלא. הזיכרונות מהמשבר הגדול עוד טריים יחסית, הבנקים קיבלו על עצמם את כללי באזל 3 וגם התעשייה הפיננסית בכל העולם כבר השתנתה מאז. אם אתם בכל זאת מאמינים כי אפשר לשחזר את העבר, הרי שהעלייה במניות הפיננסים בימים האחרונים היא רק ההתחלה, ומי שצפויים להרוויח הכי הרבה מכך הם קבוצות השירותים הפיננסיים עם הפעילות המגוונת ביותר. אם אתם ספקנים יותר, אז העלייה במניות הפיננסים אמנם עוד לא מיצתה את עצמה, אך היא תלויה בעיקר בהמשך עליית התשואות באג"ח הממשלתיות, ואז דווקא החברות עם פעילות ממוקדת בתחום הבנקאות, כמו הבנקים האזוריים, עשויות להרוויח יותר. בכל מקרה, כדאי לקחת בחשבון כי הפיננסים הוא הסקטור היחיד ב-500 S&P שעדיין לא עקף את השיא שלו ב-2007, רגע לפני פרוץ המשבר.

הכותב הוא מנהל מחקר יועצים בהראל פיננסים. הכותבים ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסיים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע.

תתי סקטורים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.