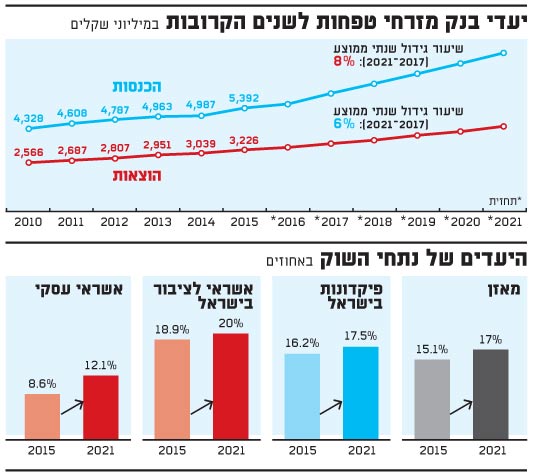

נתח שוק של 20%, תשואה דו-ספרתית על ההון, הגדלת דיבידנד ל-30% מהרווח לכל הפחות ופתיחה של כ-20 סניפים - אלו היעדים המרכזיים של מזרחי טפחות לחמש השנים הקרובות, העולים מהתוכנית האסטרטגית שהבנק פרסם היום (ג').

"התוכנית שלנו מאתגרת, שכן היא מאמינה בגידול בנתח שוק תוך שמירה על רמת רווחיות והגדלת דיבידנד - שום דבר לא בא על חשבון השני. למרות האתגר, זו תוכנית בת-ביצוע", אמר היום מנכ"ל הבנק אלדד פרשר במסיבת עיתונאים שכינס לרגל השקת התוכנית.

הבנק בחר בכוונה בנתח שוק של 20%, שכן בנתח גבוה מרף זה יחולו עליו מגבלות רגולטוריות שונות, בדומה לאלו שחלות על הבנקים הגדולים - הפועלים ולאומי. "בהנחה שהתוכנית שלנו תצלח ויותר מזה, כשנגיע לנקודה הזו נעצור ונביא תוכנית חדשה - כי זה דורש חשיבה חדשה", אמר פרשר.

מה שמאפיין את התוכנית האסטרטגית של מנכ"ל מזרחי טפחות הוא שהיא הולכת נגד הזרם - בה בעת שרוב הבנקים סימנו את המגזר הקמעונאי כמנוע צמיחה, ואת סגירת הסניפים כמהלך מרכזי, פרשר מתכוון לעשות את המהלכים ההפוכים: אחרי שביסס את מעמדו כבנק המשכנתאות הגדול בישראל, מזרחי טפחות מכוון כעת אל המגזר העסקי. "נתח השוק שלנו במגזרים השונים בתחום העסקי יגיעו לרמה דו-ספרתית", אמר פרשר.

כיום נתח השוק של הבנק במגזרים העסקיים השונים (עסקים קטנים, בינוניים וגדולים) עומד על 6.9%-9.4%, וכאמור הבנק שהתמקד עד כה במגזר הקמעונאי ובמשכנתאות, יסיט חלק מרכזי ממשאבי הצמיחה שלו בשנים הקרובות לתחום העסקי.

פרשר הסביר בדבריו מדוע הבנק מעדיף התמקדות במגזר העסקי על פני הקמעונאי: "יש סימן שאלה מסביב לצמיחת האשראי הקמעונאי. יש הכבדה רגולטורית בתחום, והגל הזה כנראה לא יעבור בשנים הקרובות, וילחץ למטה על המחיר", אמר מנכ"ל מזרחי טפחות. "יש גם הרבה יוזמות של רגולטורים ומחוקקים לדחוף גופים חוץ-בנקאיים לתחום. אני לא חושב שהיוזמות האלה יהפכו למהותיות בשוק, אבל אין ספק שבשוליים הן ישפיעו".

פרשר גם ציין את החלטתם של בנקים אחרים להתמקד בתחום הקמעונאי כסיבה לכך שמזרחי טפחות מעדיף להתמקד במקומות אחרים: "אני מאמין ומכבד את המתחרים, והם כבר הצהירו שיתמקדו בתחום, והתחרות בו תהיה אגרסיבית. גם רוב השיחה סביב המעבר לעולם הדיגיטלי מתמקדת סביב הלקוח הקמעונאי, מה שיביא לכך שהמוצרים בתחום זה יהפכו לסוג של קומודיטיס ומחיריהם יישחקו".

מנכ"ל מזרחי טפחות גם התייחס למצב השוק ואמר: "יש כרגע גל של גאות באשראי צרכני. גם משרד האוצר אמר שקשה להניח שתהיה המשך הרחבה של הצמיחה בשוק האשראי בהיקפים האלה. זה לא בר קיימא לאורך זמן".

באשר לסיכון הגדל והולך בתחום האשראי למשקי בית אמר פרשר: "הסיכון העיקרי בשוק הקמעונאי נובע דווקא מהעובדה החיובית שאנחנו בתעסוקה מלאה. חלילה אם ניגרר לאבטלה, ודאי שהאשראי הצרכני עלול להיפגע ולהגדיל את שיעורי ההפרשה. אני מעריך שהמינוף מתקרב לנקודה שבה הצרכנים והבנקים יבינו שכדאי להיזהר".

כאמור, כיום נתח השוק של מזרחי טפחות במגזר העסקי נמוך למדי, כאשר באשראי לעסקים גדולים הבנק די מדשדש. פרשר הסביר מדוע הבנק צפוי לשנות גישה בתחום: "אנחנו רואים במקומות מסוימים במשק מקומות של ביקוש לאשראי וצמיחה כמו בהיי-טק, תשתיות ואנרגיה. המוסדיים הם אמנם שחקן מרכזי בשוק, אבל תקנות סולבנסי שייכנסו לשוק יעשו לפעילות הזו אצלם את מה שתקנות באזל 2 עשו לבנקים - כלומר יקטינו את התיאבון לסיכון, יעלו את המרווחים ויכניסו לתחום זה רציונליזציה".

פרשר ציין שההתרחבות במגזר העסקי תתבטא לא רק בצמיחת תיק האשראי, וציין כי חלק מרכזי מהרחבת הסניפים של הבנק יהיה באמצעות פתיחת סניפים עסקיים, הגדלת כוח אדם בתחום והפניית חלק ממשאבי השיווק למגזר העסקי כבר בשנה הבאה. עוד ציין, כי שיתופי הפעולה של הבנק במתן אשראי עם מוסדיים יילך ויתרחב.

הפריסה האופטימלית

ההתמקדות במגזר העסקי על חשבון הקמעונאי אינה המקום היחיד שבו מזרחי טפחות שוחה נגד הזרם. תחום נוסף הוא הסניפים. בה בשעה שהבנקים הגדולים נמצאים במגמה של צמצום סניפים וסגירתם, מזרחי טפחות הוא היחיד הנמצא במגמת התרחבות. לדברי פרשר, מגמה זו תמשך גם בשנים הקרובות. הבנק מתכוון לפתוח 3-5 סניפים מדי שנה, ולהגיע למערך של כ-200 סניפים בתוך 5 שנים, בעיקר באמצעות פתיחת סניפים עסקיים וסניפים במגזרים, כגון המגזר הערבי. נציין כי בהתחשב בעובדה שהפועלים, לאומי ודיסקונט נמצאים בדיוק במגמה ההפוכה, הרי שבהחלט ייתכן שתוך כמה שנים הבנק יעקוף את דיסקונט במספר הסניפים (לקבוצת דיסקונט 211 סניפים נכון לסוף 2015), ויילך ויתקרב לפועלים ולאומי שמפעילים 250-270 סניפים.

"200 סניפים זה מבחינתנו הפריסה האופטימלית. האם מקצוע הבנקאות ייעלם מהעולם? להיפך, הוא יהיה הרבה יותר חשוב, כי תהיה ללקוח כמות מידע אדירה, הוא יהיה מבולבל יותר, לכן צריך יותר שירות אנושי איכותי", אמר פרשר. הוא גם ציין כי בבנק עובדים בימים אלה על גיבוש תוכנית פרישה מרצון. "זו לא תוכנית בסדרי גודל של בנקים אחרים. המטרה שלה טיוב, ולא הפחתה במצבת כוח אדם, שצפויה להמשיך ולצמוח", אמר מנכ"ל מזרחי טפחות.

הבנק מתייחס בתוכנית שלו גם לפרמטר יחס היעילות, ומציין כי הוא מתחייב לשמור על יחס יעילות נמוך מ-60%, ולרדת לרף הנמוך מ-55% בשנת 2021, כלומר להגיע לרמה שבה רק קצת יותר מ-50% מההכנסות נבלעות בשורת ההוצאות, בה בעת שבבנקים אחרים יחס זה מגיע ל-70% בממוצע.

הצמיחה במשכנתאות תתמתן

תחום הפעילות המרכזי של מזרחי טפחות הוא כמובן המשכנתאות, שם הבנק הוא השחקן הגדול ביותר בענף, והוא אף הרחיב את הפער מהבנקים הגדולים שהחליטו בשנה האחרונה להוריד הילוך. פרשר ציין כי הוא חיובי לגבי שוק זה, אך מאמין שהצמיחה במשכנתאות תהיה מתונה יותר משנים קודמות. "נרצה להמשיך ולהוביל, ואנחנו חושבים שהשוק יצמח בשנים הקרובות, אך בקצבים נמוכים יותר של 3%-4% בשנה. התזוזות במחירי הדיור יהיו אגרסיביות פחות מאשר בעבר, וגם אם יירדו או יעלו - זה יהיה בצורה מתונה. כל עוד ההיצע לא ידביק את הגידול בביקוש, נראה מגמה חיובית בשוק", הוא אמר.

במסיבת העיתונאים נשאל פרשר האם כחלק מהתרחבות הבנק, הוא ירכוש את אחת מחברות כרטיסי האשראי שהבנקים הגדולים צריכים למכור, והשיב בשלילה: "ראשית, אנחנו לא יכולים מבחינה רגולטורית. כמו כן, יש לחץ על העמלה הצולבת, מודל עסקי לא-ודאי, שאלה על מערכת היחסים בין החברה-האם הקודמת לחברה, ועוד. יש המון סימני שאלה שמקשים על תמחור ראוי של החברות. שנית, יש לנו כיום יתרון תחרותי - אנו משווקים את כל הכרטיסים, ואני מניח שנצא נשכרים מהמהלך של הפרדת החברות מהבנקים גם מבלי לרכוש חברה".

כחלק מפרסום התוכנית האסטרטגית, הודיע הבנק כי קיבל אישור מבנק ישראל להגדיל את הדיבידנד ל-30% מהרווח הנקי, לעומת 15% כיום.

בכך מצטרף הבנק לבנק הפועלים שקיבל באחרונה אישור דומה. אלא שבה בשעה שבפועלים האישור כבר ניתן בפועל, במזרחי טפחות הוא יחול מהשנה הבאה. נוסף על כך, הבנק מציין כי בשנת 2018 יבחן אפשרות לבקש הגדלה נוספת של הדיבידנד. נראה כי בנק ישראל יאשר זאת בכפוף לכך שהחקירה של הרשויות האמריקאיות בבנק תסתיים - מה שאמור לקרות בשנה הבאה.

יעדי בנק מזרחי טפחות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.