בשנים האחרונות נראה היה שמדד דאו ג'ונס גווע לאיטו. אחד ממדדי המניות הוותיקים בוול סטריט, פינה את מקומו ברוב מהדורות החדשות והעיתונים למדדים הפופולאריים S&P500 ונאסד"ק 100, שהפכו למקובלים החדשים. נראה היה שאיש לא התעניין יותר מדי במדד מניות התעשייה, שכולל רק 30 חברות, ומשקיעים העדיפו את המדדים הרחבים יותר, הכוללים מאות מניות שהניבו תשואות גבוהות יותר מדי שנה מאז 2012.

אך כל זה השתנה מאז הבחירות בארה"ב. לא רק שהדאו העפיל לשיא חדש וחצה את רמת 19 אלף הנקודות. הוא גם רשם את השבוע החזק ביותר שלו מאז 2011, ועקף את הביצועים של מדדי ה-Large Cap האחרים. מאז 8 בנובמבר ועד אתמול, עלה דאו ג'ונס ב-4.3%, בעוד ש-S&P500 עלה בכ-3% בלבד ונאסד"ק 100 עלה ב-1.4% בלבד. השיפור הזה גורם לכך שגם מתחילת השנה הדאו עוקף אותם, ואם זה יימשך בחודש הקרוב, 2016 תהיה לשנה הראשונה מאז 2011 שבה הדאו יכה את S&P500 ואת נאסד"ק 100.

יש מי שכבר שם לב לשינוי המסתמן, שכן ב-3 השבועות שחלפו מאז הבחירות גייסה קרן הסל המובילה על דאו ג'ונס (DIA) מעל 1 מיליארד דולר. מתחילת השנה ועד תחילת נובמבר היא פדתה 1.6 מיליארד דולר וזאת לאחר שב-2015 נשארו נכסיה כמעט ללא שינוי.

מדד זקן עם ועדה מסדרת

הדאו, שנוצר ב-1896, תמיד נחשב לעוף מוזר. הוא נועד בתחילה לעקוב רק אחר מניות התעשייה המובילות בארה"ב, בעוד שהמדדים אחרים כללו תמיד מניות במגוון סקטורים (נאסד"'ק 100 אמנם מוכר כמדד טכנולוגיה, אך רק 56% מהחברות בו שייכות לסקטור זה). בניגוד לשניים האחרים, מספר המניות בו מצומצם מאוד - כיום הוא כולל 30 מניות, אך כשהושק הוא כלל 12 בלבד. הבדל נוסף הוא שהמניות בדאו ג'ונס נבחרות על-ידי "ועדה מסדרת", שקובעת מתי לשנות את המדד, כאשר בניגוד לשני המדדים האחרים אין לו מועד עדכון קבוע (ב-S&P יש אמנם ועדה מקצועית, אך היא בעיקר מהווה מעין חותמת גומי לאישור השינויים הנקבעים לפי שווי השוק של החברות).

ואולם, ההבדל המשמעותי ביותר בין המדדים הוא העובדה שבניגוד ל-S&P500 ולנאסד"ק 100 שבנויים לפי עיקרון שווי השוק (כלומר ככל ששווי השוק של חברה מסוימת גדול יותר, כך משקלה במדד גבוה יותר), הדאו מבוסס על משקולות הנקבעים לפי מחיר. כלומר, המשקל של כל מניה במדד נקבע למעשה לפי המחיר שלה, כך שככל שהמחיר גבוה יותר, כך משקל המניה במדד גדול יותר. השיטה הזו יוצרת עיוותים לא מעטים, אך מיד נגלה כי זה דווקא אחד הגורמים לביצועים העודפים של המדד לאחרונה.

השינויים של השנים האחרונות בדאו ג'ונס - האחרון שבהם היה כניסת אפל ויציאת חברת הטלפוניה AT&T במארס 2015 - יצרו מדד המפוזר בין סקטורים שונים. שני תתי הסקטורים הגדולים ביותר במדד (כמעט 40% יחד) הם התעשייה (20.2%) והפיננסים (כ-18%), הסקטורים החזקים ביותר בוול סטריט מאז הבחירות. לשם השוואה, המשקל של סקטורים אלה ב-S&P500 הוא בקושי 25%.

יתר על כן, ההחזקה הגדולה ביותר של הדאו (7.6%) היא בבנק ההשקעות גולדמן זאקס, שעלתה מאז הבחירות ועד לסוף השבוע האחרון ביותר מ-16%. מניות ג'יי.פי מורגן (2.8% מהמדד) עלו בכמעט 13%. סקטור הפיננסים בוול סטריט הפגין את העליות החזקות ביותר מאז הבחירות (מעל 11% בממוצע) וזאת על רקע עליית התשואות החדה באג"ח הממשלתי הארוך (חדשות טובות לבנקים כי המרווח הפיננסי עולה כשעקום התשואות הופך לתלול יותר), אך גם על רקע ההערכות שהממשל החדש יפעל להקטנת הרגולציה על הסקטור, מה שעשוי להגדיל בעיקר את פוטנציאל הצמיחה של חברות השירותים הפיננסיים הגדולות (ג'יי.פי מורגן, בנק אוף אמריקה, סיטי וכו').

הסקטור השני שבלט הוא התעשייה. בין היתר ניתן למצוא במדד דאו חברות כמו בואינג (5.3% מהמדד) שעלתה מאז הבחירות ביותר מ-5%; יצרנית המנועים ומערכות התעופה יונייטד טכנולוג'יס (3.8%) עלתה ב-5% וחברת ציוד התעשייה והחקלאות קאטרפילר (3.1% מהמדד) עלתה בכ-13%. ג'נרל אלקטריק (1.1%), החברה היחידה במדד שנמצאת בו מאז היום שבו הוא נפתח, עלתה מאז הבחירות בכ-6%.

חששות ממסים

הדאו ג'ונס אינו מייצג את כל שוק ההון האמריקאי. בניגוד ל-S&P500, המעניק למשקיעים בו חשיפה ל-80% משוק המניות בארה"ב, השקעה בדאו מקנה חשיפה לכ-25% מהשוק בלבד, אבל בתקופה שמתאפיינת בביצועים חזקים במיוחד לסקטורים ספציפיים, עשוי להיות יתרון למדדים כאלה. S&P500, למשל, סובל באחרונה מכך שהסקטור הגדול בו הוא הטכנולוגיה (כ-20%), שכן חברות הטכנולוגיה סובלות מאז הבחירות מסנטימנט שלילי על רקע חששות מרפורמה במיסוי והטלת מס חדש על פעילות מחוץ לארה"ב (זו גם הסיבה לביצועי החסר של נאסד"ק 100 בתקופה הזו).

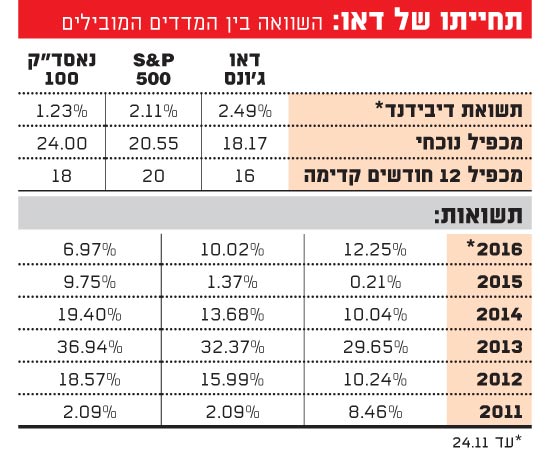

ליתרונות האלה של הדאו מצטרפת גם העובדה שתשואת הדיבידנד שלו גבוהה כיום מזו של כל המדדים האחרים. תשואת הדיבידנד של המדד עומדת כיום על 2.49%, לעומת 2.1% ב-S&P500 ו-1.23% בנאסד"ק 100. אגב, הדיבידנד הגבוה של החברות בדאו ג'ונס הפך לאחת מאסטרטגיות ההשקעה המוכרות ביותר, המכונה "תיאוריית כלבי הדאו", שלפיה משקיע שיבחר ב-10 המניות עם תשואת הדיבידנד הגבוהה ביותר ויעדכן את הרשימה רק פעם בשנה, יצליח להכות את המדד באופן רציף. התיאוריה מתבססת על כך שרבות מהחברות האלה הן חברות גדולות ומבוססות עם מדיניות דיבידנד קבועה, שיכולה לשרת אותן גם בתקופות כלכליות קשות. התיאוריה הזו עבדה במשך שנים רבות, אך לא הצדיקה עצמה בשנים האחרונות, בעיקר בשל חוסנם של השווקים.

יתרון אחר של הדאו עשוי להיות העובדה שרמת התנודתיות שלו נמוכה יותר. סטיית התקן השנתית של המדד ב-5 השנים האחרונות היתה 10.9, לעומת 11.5 ל-S&P500 או 13.7 לנאסד"ק 100. רק לשם השוואה, סטיית התקן של מדד המניות הקטנות ראסל 2000 בחמש השנים האחרונות, היתה 17.8.

ניתוח חברות הדאו ג'ונס מלמד שלמרות הביצועים העודפים שלו השנה, הדאו הוא עדיין המדד עם המכפיל הנמוך ביותר מבין המדדים המובילים. המכפיל הנוכחי שלו הוא 18, לעומת 20.5 ב-S&P500 ו-24 בנאסד"ק 100. גם המכפיל ל-12 החודשים הקרובים נמוך יותר - 16 לדאו ג'ונס, לעומת 16.9 ב-S&P ו-18 בנאסד"ק 100.

האם יצליח הדאו ב-2016 לכבוש מחדש את הצמרת? דקות אחרי שהוא כבש את פסגת 19 אלף הנקודות, אנליסטים כבר התחילו לדבר על הרף הבא, 20 אלף. אם לשפוט לפי התוכניות של דונלד טראמפ (בהנחה שייצאו לפועל), לפי החיבה של משקיעים לסקטורים המובילים במדד וגם לפי תחזיות האנליסטים, האופטימיים במיוחד לגבי מחירי המניות של 25 מ-30 המניות במדד, היעד הבא עשוי להיות מושג מוקדם מהצפוי.

*** הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע.

תחייתו של דאו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.