לפני הבחירות לנשיאות בארה"ב ב-8 בנובמבר רוב המשקיעים חששו מניצחון של טראמפ. הוא היה לא מנוסה, לא אמין, ומיהר לשלוף הגבלות מזיקות מבחינה כלכלית על הגירה ועל תנועת סחורות. היה קשה לדמיין אותו כנווט מוצלח של הכלכלה האמריקאית, שלא לדבר על הקודים הגרעיניים. אלא שאחרי הבחירות, אחרי בהלה קצרה, שוקי המניות עלו לשיאים חדשים, תוך שהם מחליטים במהירות שמשטר טראמפ של קיצוצי מס, מיזמי תשתיות, דה-רגולציה והוצאות הגנה יעניק לארה"ב תנופה כלכלית בסגנון רונלד רייגן.

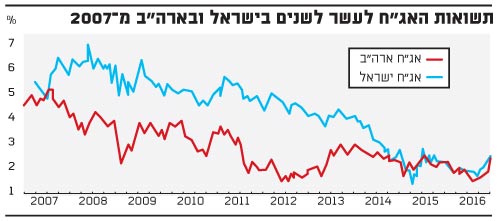

האם טראמפ יקרע את ספר החוקים? המניות שנהנו מהעליות כללו חברות שקשורות לבנייה, תעשיות הגנה (נשק) ובנקים, שבהם צופים המשקיעים "מדורה" של רגולציות. הבנקים נהנו גם ממפנה חד בשוק האג"ח, שעברו במהירות לגלם ציפיות להוצאה ממשלתית מוגדלת ולעליית אינפלציה (היו עיתונים שטענו ששוק אג"ח האוצר הפסיד 1.7 טריליון דולר, אבל אינני יודע מי עשה את החישוב). תשואת אג"ח האוצר לעשר שנים עלתה מ-1.8% ל-2.4% בתוך שלושה שבועות בלבד.

אירופה אימצה גרסה חיוורת של המגמה הזו, עם רוטציה של יציאה ממניות מגננה כלכלית - אלה שנחשבות לחיקוי לאג"ח - למניות של מחזוריות כלכלית, הגנה, מניות ערך ובנקים. השאלה כעת היא אם הרוטציה הסקטוריאלית הזו הסתיימה, או שהיא תימשך.

זו יכולה להיות אופטימיות כוזבת. בארה"ב לא לגמרי ברור כמה מהר יכול טראמפ לספק מיזמי תשתית שיהיה להם אפקט כלכלי משמעותי. אובמה ניסה את הרעיון הזה בלי הצלחה רבה. הצעות המס של טראמפ נראות כצפויות להיטיב עם העשירים יותר, שנוטים פחות להוציא הכנסה נוספת. גם אם החברות האמריקאיות יוכלו להחזיר הביתה כספים ללא קנסות כבדים (מיסים), ייתכן שהכסף הזה יוזרם לקנייה חזרה של מניות מהציבור ולרכישות, ולא להשקעות חדשות, בגלל הקושי לאתר פרויקטים אטרקטיביים שבהם אפשר לראות תשואה. אפילו אם ההצעות הקיצוניות יותר של טראמפ ביחס למהגרים יישכחו במהרה, חייהם יהיו קשים יותר במשטר החדש, ולכך לא צפויה השלכה כלכלית חיובית.

אבל השווקים ממשיכים להסתובב. למרות שהאפקט הצפוי של טראמפ על הכלכלה האמריקאית אולי מנופח, בטווח הקרוב שוק המניות עשוי פשוט להמשיך ליהנות מכך שאנשים מוציאים כסף משוק האג"ח, שבו התשואות הריאליות - אפילו אחרי העלייה האחרונה - נראות עדיין נמוכות. הכסף הזה יחפש בית חדש, בעוד שסיכוני האינפלציה נראים בעלייה - חששות שצפויים להתחזק בעקבות ההחלטה לכאורה של אופ"ק לצמצם את תפוקת הנפט.

אירופה, כמו תמיד, היא סיפור מורכב יותר. תשואות האג"ח אמנם עלו בעקבות ארה"ב, אך הן עדיין נמוכות בהרבה. צמיחה אירופית חלשה פירושה שהבנק המרכזי האירופי (ECB) עדיין רחוק מהעלאת ריבית - שלא כמו בארה"ב. הוויכוח הוא יותר על מתי ה-ECB יתחיל לסיים את תוכנית ההקלה הכמותית שלו. מניות הבנקים עולות בגלל מחיקה של גורם שלילי בכוח - הסיכון של מעבר לריביות שליליות עוד יותר, והקלה כמותית אגרסיבית עוד יותר.

סיכון הדמגוגיה? גם הרקע הפוליטי באירופה מורכב. החל ממשאל העם האיטלקי על שינויים בחוקה שהתקיים אתמול, מנהלת אירופה מיני-מרתון של בחירות בצרפת, בהולנד ובגרמניה בשנה הבאה. הבחירות צפויות לשקף את אותם ויכוחים ונושאים שכיכבו במשאל העם על הברקזיט בבריטניה ובבחירות בארה"ב.

אחרי צפייה בתוצאות בבריטניה ובארה"ב, הניחוש שלי הוא שהפוליטיקאים המכהנים יעמדו באתגר הפופוליסטי על-ידי השמעת מוזיקה טראמפית: למשל, עוד הוצאה על תשתיות, עוד בתים חדשים, פחות צנע, קצת העלאה של שכר מינימום, קצת בדיקה של סידורי הגירה, שיפור בביטחון על-ידי עוד השקעות בהגנה. לכן, הסקטור הזה צפוי לרכז תשומת לב בחודשים הבאים.

כמה קבלני נשק והגנה כבר נהנו מריצה חזקה לפני השבועות האחרונים. לאונרדו האיטלקית (פינמכניקה לשעבר) יצאה מהכלל הזה, מפני שהניהול שלה עד לאחרונה היה גרוע, אבל היא מציעה מעמד של אחת היצרניות המובילות בעולם של מסוקים, עם חשיפה הגונה לאלקטרוניקה צבאית. יש לה שפע הזדמנויות לשפר את שולי הרווח ותזרים המזומנים, ולמרות זאת היא אחד השמות הזולים במגזר הזה, עם תשואת תזרים מזומנים שמתקרבת ל-10%.

לייצר רצפה זה בטוח. במגזרים אחרים קיימות הזדמנויות היכן שהערכים הם צנועים. לא נכון לומר שהמניות רק נראות זולות לעומת אג"ח. קחו, לדוגמה, את חברות ייצור הרצפות Tarkett, שנשלטת על-ידי משפחה צרפתית חכמה. החברה נבנתה בחלקה בעזרת חברת ההשקעות KKR, אך כעת היא מציעה חלופה אירופית לשמות אמריקאיים מצליחים כמו מוהוק.

נכון, רצפות (ויניל, לינוליאום, עץ) זה דבר משעמם. הולכים עליהן. אבל 80% מהעסקים הם שיפוצים והחלפת רצפות, ובסך הכול זהו עסק שלא שורף הרבה הון, ולכן הוא מייצר הרבה מזומנים. תשואת תזרים המזומנים (ההיפוך של מכפיל התזרים) קרובה ל-9%. יש משקיע מפורסם ברצפות? התשובה היא וורן באפט.

עוד מוצר משעמם הוא צמיגים. אנחנו נוסעים עליהם כל יום, כל מה שאנחנו אוכלים ושותים הוא בזכות צמיגים, וכך יהיה גם אם כל כלי הרכב יהיו חשמליים. עסקי הצמיגים הם אוליגופול עולמי - התעשייה נשלטת על-ידי קומץ מותגים.

למרות שהצמיגים שלה הם היקרים ביותר, מישלן ייצרה במשך שנים את שולי הרווח הנמוכים יותר והכי פחות מזומנים מכל יצרנית צמיגים אחרת. אבל המנהל הראשון של החברה הזו שאינו בן משפחת המייסדים משנה את זה סוף סוף. משקיפים מבחוץ עוד לא מבחינים בשינוי, ולכן התמחור של המניה עדיין צנוע.

לסמוך על עזרה עצמית. אם המימושים בשוק האג"ח יימשכו, זה ישפיע, כמובן, על ערכי המניות, בגלל הצורך להשתמש ביחס דיסקאונט גבוה יותר במודלים של תמחור. אבל בחירה של חברות טובות במכפילי רווח נמוכים - היכן שיש הרבה הזדמנויות לחברות לעזור לעצמן - תאפשר להתגבר על הסערות הפוליטיות הצפויות בחודשים הבאים.

*** הכותב הוא מנהל קרן מניות אירופה בחברת הנדרסון גלובל אינווסטורס, המיוצגת בישראל על-ידי מיטב-דש בית השקעות

תשואות האג"ח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.