יניב סיילן, אנליסט הנדל"ן של בית ההשקעות אי.בי.אי, מציג תובנה מעניינת לסיכום שנת 2016 בשוק איגרות החוב הקונצרניות. לדבריו, מתחילת 2016 הניבו איגרות החוב של חברות הנדל"ן הזרות תשואה של 4.5% למחזיקים בהן, בעוד שאיגרות החוב של חברות ישראליות הניבו תשואה של 2.8% בלבד.

"בתחילת 2016 רבים הטילו ספק באיגרות החוב של חברות הנדל"ן הזרות, אבל בסיכום שנתי, ההשקעה בהן הוכיחה את עצמה עם תשואה ממוצעת של 4.5% ושיפור בתוצאות של מרבית החברות", מציין סיילן. לדבריו, לאורך השנה התאפיין המסחר באג"ח של החברות הזרות בתנודתיות רבה והושפע רבות מהד תקשורתי שלילי ששרר בסביבתן, אולם בסיכום שנתי הוכיחה ההשקעה בהן עדיפות על-פני אג"ח מקבילות ישראליות.

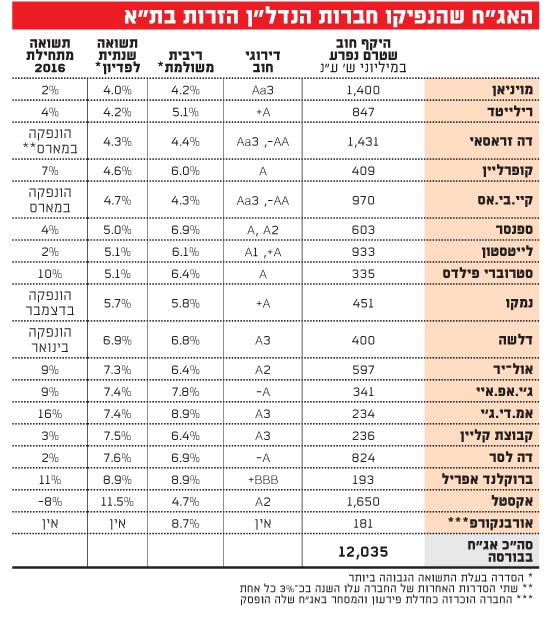

נכון לסוף 2016 רשומות למסחר בבורסה בת"א איגרות חוב ביותר מ-12 מיליארד שקל ערך נקוב, שהנפיקו חברות נדל"ן זרות הפועלות בעיקר בארה"ב. התשואה השנתית לפדיון לפיהן נסחרות האג"ח של החברות הזרות, נעה כיום בין 4% ל-12%, בהתאם לדירוג ולרמת הסיכון.

תשואות אלו משקפות לדברי סיילן מרווח של כ-4% מאיגרות חוב ממשלתיות במח"מ דומה, וזאת בזמן שאג"ח של חברות ישראליות מקבילות נסחרות במרווח של כ-1.5% בלבד מהאג"ח הממשלתיות.

כך למשל, הוא מציג השוואה בין רילייטד הזרה לבין ביג הישראלית, ששתיהן פועלות בתחום הנדל"ן המניב המסחרי בארה"ב. ברשותן נכסים בשווי דומה של כ-7 מיליארד שקל והן מחזיקות בדירוג חוב זהה של A פלוס. מוקדם יותר השנה עמד מרווח התשואות בין השתיים על 3.4%. וגם כעת, לאחר עלייה של 2.5% באג"ח רילייטד אל מול ירידה של 0.5% באג"ח ביג, עדיין עומד מרווח התשואות על 2.6%.

"במהלך כל השנה האחרונה, ציינו כי להערכתנו עיוות התמחור בין החברות הזרות לישראליות, הוא פשוט לא הגיוני, לא כלכלי ולא יוכל להחזיק לאורך זמן", מדגיש סיילן.

אז מדוע קיים בכלל עיוות כזה? כנראה בגלל החשדנות של המשקיעים לגבי השקיפות ודרכי ההתנהלות של החברות הזרות ובעלי השליטה בהן.

סיילן, בכל מקרה, מאמין שמדובר בפערים שאינם נובעים מהערכה של המשקיעים לפיה שוק הנדל"ן בארה"ב מסוכן יותר מהשוק המקביל בישראל. "הסביבה העסקית של חברות הנדל"ן בניו יורק, אינה שונה במהותה מהסביבה של הישראליות. הפערים נובעים מחוסר היכרות עם החברות הזרות, מאופי פעילותן, מחוסר היכרות עם שוק הנדל"ן הספציפי וכן מפרסום שלילי בתקשורת", הוא מדגיש.

כדוגמה, הוא מציג את חברת דה זראסאי , שהנפיקה כאן איגרות חוב לראשונה עוד במארס 2013. החברה זוכה כיום לתמחור דומה לזה של החברות הישראליות, בזכות הוותק היחסי שלה בשוק והזמן הארוך שאפשר למשקיעים להכיר את בעל השליטה, ג'ואל וינר, ולפתח אמון בו ובהתנהלותו.

כאשר מדובר בפרסום שלילי בתקשורת, אמור הדבר בעיקר לגבי חברת אורבנקורפ הקנדית, שקרסה חודשים בודדים לאחר שגייסה כאן 181 מיליון שקל בהנפקה ראשונה של אג"ח; ולגבי חברת אקסטל שגייסה בת"א סכום עתק של 1.65 מיליארד שקל ונדרשה השנה להתמודד עם קשיים בהשגת מימון להקמת פרויקטים חדשים. ההד שיצרו השתיים, הביא השנה לקיפאון של כמה חודשים בהנפקות האג"ח הזרות ואף להערכות מסוימות לפיהן הטרנד עומד להסתיים.

לפי סיילן, הבעיה של חברות הנדל"ן הזרות טמונה ברגישות של השוק לכותרות שהן מייצרות ולתחושה המתקבלת של פגיעה באמון המשקיעים, בכל פעם שהן מבצעות מהלך שמשנה את מבנה הפעילות שלהן. "חשוב להבין כי מתוך ה-12 מיליארד שקל אג"ח שגויסו, מרבית החברות עשו זאת על-מנת לרכוש נכסים, או לרכוש את החזקות השותפים בנכסים, או אף לפרוע חובות יקרים, ולא לצורך מחזור חוב כפי שנהוג בארץ. לכן, החברות הזרות מייצרות יותר כותרות", הוא מסביר.

החשש היה מוגזם, הירידות תוקנו

כדוגמה לכך, מביא סיילן את שינוי מבנה הקרן של קיי.בי.אס , או את הכניסה המאסיבית של דלשה קפיטל ואול-ייר לתחום הפעילות היזמית, שהובילו לירידות חדות באג"ח של שלוש החברות. אותן ירידות תוקנו בהמשך במלואן, משראו המשקיעים כי הפחד ממהלכים אלו היה מוגזם.

"חברות הנדל"ן הזרות הפכו לחלק משמעותי מהבורסה שלנו וכבר לא ניתן להתייחס אליהן כאל טרנד חולף", מציין סיילן. לדבריו, בסביבה העסקית הנוכחית, אנו צפויים לראות עוד חברות שיגיעו לגייס בישראל, שמעניקה חלופת מימון זולה יותר לאותן חברות.

חברות הנדל"ן הזרות פתחו בפני משקיעי האג"ח הישראלים את האפשרות להיחשף לקבוצות נדל"ן אמריקאיות, הפועלות בתחומים שונים בענף, כגון דיור להשכרה ברחבי ארה"ב, משרדים ושטחי מסחר במנהטן ופרויקטים יזמיים בתחום המגורים והמסחר בברוקלין.

סיילן מסכים כי ההשקעה בחברה זרה מצריכה תוספת סיכון על-פני החלופה הישראלית, אולם לדבריו ברור כי לפחות חלק מהחברות הזרות, מהוות אלטרנטיבת השקעה ראויה ומאפשרות לגוון את תיק ההשקעות ולפזר סיכונים לחו"ל. "למרות הספקות והחששות שכל החברות באות לעשות סיבוב על המשקיע הישראלי, התוצאות הכספיות של החברות והתשואות לפדיון לפיהן הן נסחרות מראים אחרת", הוא מסכם.

האג"ח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.