כמו בתגובה רפלקסיבית צפויה, במין הרגל פבלובי שכזה, מתקיים מדי סוף שנה בשוק ההון שעשועון - מי ינחש נכונה את תשואת המניות בשנה הקרובה. המחשבה שניתן לחזות התנהגות של מניות בתקופת זמן מוגדרת ונתונה, התחומה במדויק בתחילתה ובסופה, היא במקרה הטוב יומרה מוזרה. יחד עם זאת, ובאותה נשימה, אומר כי חוסר היכולת לתזמן את התשואה אינו מרוקן מתוכן שאלה עקרונית וחשובה, שרלוונטית בכל ימות השנה: מהם הסקטורים והמניות שעדיפים להשקעה?

המלצות בתחום המניות הן עניין שבשגרה, והן נשענות, על פי רוב, על הערכות כלכליות לכל ענף וחברה. אז זהו, שהפעם חשבתי להציג את הדברים בצורה מעט שונה. במקום להציג את התחזית שלי, ואז לגזור ממנה שווי כלכלי, בחרתי להתייחס לרמות שווי השוק כנקודת מוצא, ובהתאם, לגזור מהן את תחזית המשקיעים לתקופה הקרובה. נכון, זה בעיקר עניין של דרך הצגה. מובן שקצרה היריעה מלעסוק בכל הענפים, כך שמטבע הדברים אתמקד בשלושה נבחרים: נדל"ן למגורים, פיננסים ומסחר ושירותים.

נדל"ן למגורים:

כאשר מדברים על מניות הנדל"ן המקומיות, מכוונים בעיקר לאלו הפועלות בתחום המניב, שכן הן יותר גדולות ובוודאי יותר סחירות. הסיבה שבחרתי להתמקד בחברות הבנייה למגורים, היא העובדה שהן אלו שהכי מזוהות עם הסוגיה הכלכלית שנמצאת כיום בראש הכותרות - מחירי הדירות. אתם יכולים למצוא אינספור מאמרים בנושא, לצד הערכות מלומדות של מומחים, אבל אני חושב שלא פחות מעניין זו תחזית המשקיעים - האם לדעתם צפויה ירידת מחירים? זה לא נראה כך, איך שלא מסתכלים.

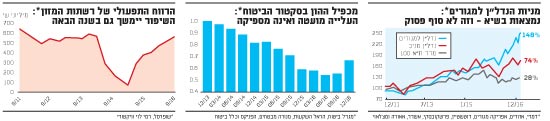

אתחיל בנתונים: מניות הנדל"ן למגורים נסחרות כיום בשיא כל הזמנים, ורק לשם המחשה, אציין שבחמש השנים האחרונות הן רשמו תשואה מצטברת של 150% בממוצע. זהו הישג פנומנלי בכל קנה מידה. תאמרו, בצדק, כי התשואה ההיסטורית משקפת את מה שהיה, אבל אז אשיב לכם כי מכפילי הרווח וההון, שאמורים לשקף את הציפיות, משייטים גם הם ברמות מאוד גבוהות.

אין ספק שתחזית השוק גוררת הרמת גבה, שכן במידה מסוימת היא נראית יותר כמו משאלת-לב מאשר הנחה סבירה.

מדוע? משום שנדמה כי הסביבה העסקית דווקא משתנית לרעה. זה מתחיל בצד ההיצע, בעלייה הנמשכת בהתחלות הבנייה, ועל פניו גם הביקוש מתחיל להצטנן - על רקע ריבית המשכנתאות שהתייקרה.

אם כך, ישאלו בוודאי רבים, כיצד זה המניות נמצאות בשיא כל הזמנים - האם המשקיעים פשוט מפספסים? אז זהו, שהאחרונים, כדרכם, מנתחים במדויק וביסודיות את הנתונים, ולא רק שהאופטימיות שלהם אינה בגדר שליפה, היא גם נשענת לדעתי על קרקע מוצקה - ההנחה שגם אם תהיה ירידת מחירים, המגמה לא תהיה אחידה.

למה הכוונה? שבאזורי המרכז סביר יותר שתירשם דווקא עלייה. צריך לזכור גם את השבחת הקרקעות שטרם מומשה, שכן אלו רשומות בדוחות הכספיים לפי עלות הרכישה, בעוד שערכן הכלכלי גבוה פי כמה וכמה - וזה לא עניין שולי או "צדדי", מדובר בתוספת ערך של עשרות אחוזים להון העצמי.

אסכם את הדברים באופן הבא; אם לשפוט על פי מחירי המניות, חברות הבנייה ימשיכו להציג תוצאות מרשימות, מה שאומר כי לדעת המשקיעים לא צפויה ירידה משמעותית במחירי הדירות.

פיננסים:

מניות הפיננסים מתחלקות לשני תחומים - בנקאות וביטוחים. מבחינת מניות הבנקים, התמונה נראית ברורה - לאחר תקופה ארוכה של פסימיות נחושה, נדמה כי המשקיעים מתחילים לנשום לרווחה. אין צורך בעין חדה כדי להבין שבניגוד לעבר, כעת המשקיעים סבורים שהסקטור ראוי להשקעה. אם כך, קשה לא לשאול - מה בדיוק השתנה? התשובה היא הסנטימנט, ששינה כיוון ומגמה.

מבחינת המשקיעים, עד לפני תקופה לא רחוקה, מעל מניות הבנקים ריחפה עננה כבדה - כך שלמרות התמחור השמרני, הם נרתעו מלבצע בהן השקעה. במה דברים אמורים? בריבית שצנחה ושחקה את הרווחים, לצד חשש כללי מרגולציית יתר - גם אם היא לא הייתה נהירה ומוגדרת.

אז זהו, שבחודשים האחרונים נדמה כי התמונה מתבהרת, שכן הריבית מתחילה לעלות במקום לרדת, וגם הרגולציה נראית פחות מאיימת. קיים שיפור נוסף, בעל חשיבות לא מבוטלת, שמבחינת המשקיעים הוא הפתעה מבורכת - המערכת הבנקאית מתייעלת. לאחר ניסיונות רבים ואכזבות נשנות, המשקיעים השתכנעו כי ההתייעלות המיוחלת מתחילה לשאת פירות - דבר שמקבל ביטוי מוחשי בתוצאות הכספיות. במילים אחרות, זה לא הבנקים שהשתנו בצורה דרמטית וניכרת, זה פשוט המשקיעים שכעת מסתכלים עליהם אחרת; עכשיו הם סבורים, גם לאחר עליות השערים, שלמניות נותרה עוד דרך משמעותית ללכת.

לגבי מניות הביטוח, הייתי מתאר את התנהגותן באופן הבא - יש סימנים שהמת קם לתחייה. הסקטור רשם ברבעון האחרון תשואה מרשימה, לכל רוחב הגזרה, אבל העניין הוא שנקודת המוצא הייתה כה נמוכה, כך שגם עכשיו המניות משקפות תחזית קודרת ומטרידה.

למשקיעים יש יותר מסיבה אחת לדאגה, שכן ההידרדרות בסביבה העסקית הייתה רחבה; תקינה חדשה ומחמירה, תחרות חריפה, תוחלת חיים שגדלה, ריבית נמוכה, רגולציה שאינה מקלה, ואם כל זה לא מספיק, אז חלק מהחברות נמצאות על המדף - במה שהולך ונדמה כמו "מכירה כפויה".

אז זהו, שלמרות התמונה העגומה שמצטיירת, נדמה לי שהמשקיעים החלו להבין שהמערכת עדיין חיה ונושמת - כך שהתיקון האחרון במניות הוא תוצאה מתבקשת.

מה לגבי השנים הבאות? עדיין נותרו אתגרים רבים ולא מעט מהמורות, אבל מנגד, הסיכונים האמורים מגולמים עמוק במחירי המניות - כך שלטעמי, זו בהחלט הזדמנות לקנות.

מסחר ושירותים:

מדובר בסקטור שנראה לכאורה כאוסף אקראי של חברות, שעוסקות בתחומים מגוונים ובתעשיות שונות, אך בה בעת קיים ביניהן מכנה משותף מבחינה כלכלית - רובן מושפעות מהצריכה הפרטית. זה נכון לקמעונאיות המזון, לרשתות האופנה, ליבואני הרכב, למוצרי החשמל ואפילו לחברה כמו אל על.

כאשר מסתכלים על נתוני התוצר בשנה שחלפה, רואים בבירור שהצריכה היוותה חלק מרכזי בצמיחה, מה שכמובן אינו בגדר הפתעה - שהרי זו תוצאה ישירה של ריבית נמוכה. אז זו בדיוק הנקודה, שבהיבט הזה השנה הבאה תהיה כנראה דומה, שכן גם אם ההסתברות לעליית ריבית עלתה, הרי שרמתה האבסולוטית עדיין תישאר נמוכה - מה שימשיך לעודד את הצריכה.

הביטו על שוק הרכב, לדוגמה. הצמיחה שלו בשנים האחרונות הייתה דרמטית וחריגה, ועדיין, זו מגמה שצפויה לאפיין גם את השנה הבאה. הוא הדין גם לגבי רשתות המזון, שהרי ההתייקרות שנרשמה בחלק לא מבוטל מהמוצרים תשתקף אצלן היטב בדוחות.

גם לחברות ההלבשה והאופנה צפויה עדנה, שכן גם הן ייהנו מהגידול בצריכה, ויש את מוצרי החשמל הביתיים, התיירות, ההסעדה והיד עוד נטויה. נכון, מדובר בסקטור שאינו הומוגני - כך שקשה להעניק לו המלצה אחידה - אבל נדמה לי, שמרבית החברות הכלולות בו ירשמו צמיחה נאה גם בשנה הבאה.

שורה תחתונה:

שוק המניות המקומי אינו נסחר ברמה יקרה, בוודאי על רקע הריבית הנמוכה. אם יורדים לרזולוציה של סקטורים ספציפיים, אזי לפחות לגבי שלושה - נדל"ן למגורים, פיננסים ומסחר ושירותים - שוק ההון מגלה לגביהם אופטימיות מדודה. אני חושב שלתחזית המשקיעים יש ביסוס והצדקה, מה שהופך אותה לריאלית וסבירה, כך שלו שאלתם אותי, הייתי אומר לכם ששלושתם ראויים להשקעה.

שתהיה שנה אזרחית טובה!

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

מניות הנדלן למגורים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.